圖(1)個股筆記:1477 聚陽(圖片素材取自個股官網)

更新日期:2025 年 06 月 06 日

免責聲明

請先參閱首頁的免責聲明,再繼續閱讀本文。

快速總覽

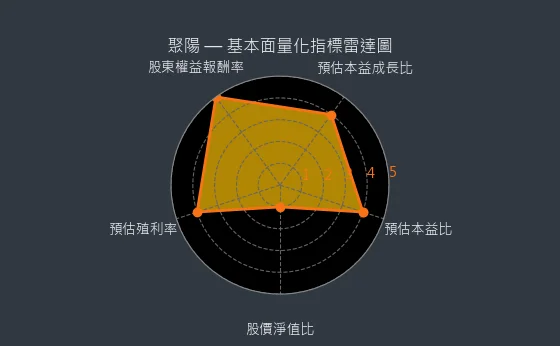

圖(2)1477 聚陽 基本面量化指標雷達圖(本站自行繪製)

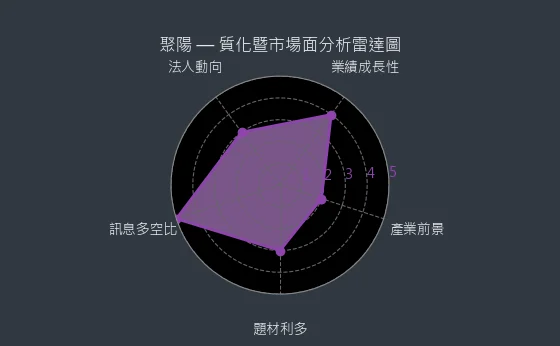

圖(3)1477 聚陽 質化暨市場面分析雷達圖(本站自行繪製)

本篇文章深入分析了亞太地區知名成衣製造商聚陽實業股份有限公司 (股票代號:1477 ) 的公司基本面、營運狀況、市場策略、產業競爭力與未來發展。文章指出,聚陽實業受惠於運動機能服飾需求增長與全球供應鏈重組趨勢,2024 年營收、獲利與每股盈餘皆創歷史新高,2025 年第一季營收表現亮眼,全年營運展望審慎樂觀。公司積極擴充全球產能,分散生產基地風險,並深化與國際品牌客戶的合作關係。在技術創新方面,聚陽持續投入智慧服飾與環保成衣減碳技術的研發,提升產品附加價值。財務結構穩健,股利政策大方,具備長期投資吸引力。然而,仍需關注全球經濟波動、貿易政策變動與市場分析競爭加劇等風險因素。重要事件與重大訊息包括:2024 年營收獲利創新高、2025 年第一季營收強勁增長、積極擴充印尼產能、孟加拉產能、薩爾瓦多產能等地產能、運動機能服飾營收占比持續提升、以及股利配發創新高等。文章重點在於聚陽實業作為全球前五大成衣代工廠,憑藉其全球布局、技術創新、優質客戶群與穩健財務,在產業轉型與市場競爭中展現強勁的成長動能與投資價值。

公司概要與發展歷程

聚陽實業股份有限公司(Makalot Industrial Co., Ltd.,股票代號:1477)於 1990 年 1 月 10 日 成立,是一家總部位於台灣的亞太地區成衣廠知名成衣製造商。創立初期以平織成衣代工起家,隨即開發菲律賓生產基地並建立台灣代工聯盟。面對 1990 年代台灣成衣廠產業外移的挑戰,創辦人周理平先生與夥伴們以 800 萬 新台幣資本額創立聚陽,堅持在台灣發展成衣事業。公司網址為 https://www.makalot.com.tw。

1994 年,公司跨足針織成衣生產;1997 年開始推動多元化產品策略。2003 年 1 月 21 日,聚陽在台灣證券交易所掛牌上市。經過三十多年的發展,聚陽已成長為全球前五大成衣代工廠,在全球擁有超過 39,000 名員工,業務橫跨五個國家。公司以「台灣接單全球生產」的模式運營,核心價值觀為誠信、團隊合作與分享回饋。

圖(4)聚陽歷史(資料來源:聚陽公司網站)

公司基本概況

聚陽實業 (1477.TW)

* 股價:274.5

* 預估本益比:15.28

* 預估殖利率:6.19

* 預估現金股利:15.85 元

* 報表更新進度:月報、季報

圖(5)1477 聚陽 EPS 熱力圖(本站自行繪製):熱力圖呈現聚陽實業每年度 EPS 預估值的變化。

圖(6)1477 聚陽 K線圖(日)(本站自行繪製):日線圖呈現聚陽實業股價近期的價格變化。

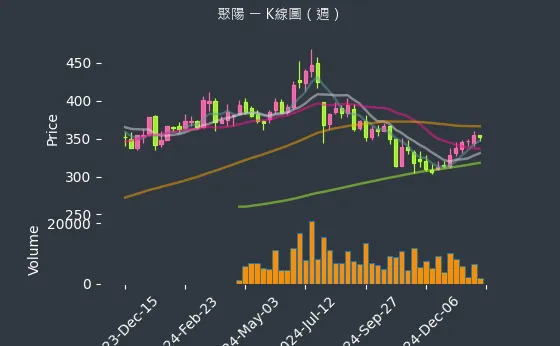

圖(7)1477 聚陽 K線圖(週)(本站自行繪製):週線圖呈現聚陽實業股價中期價格走勢。

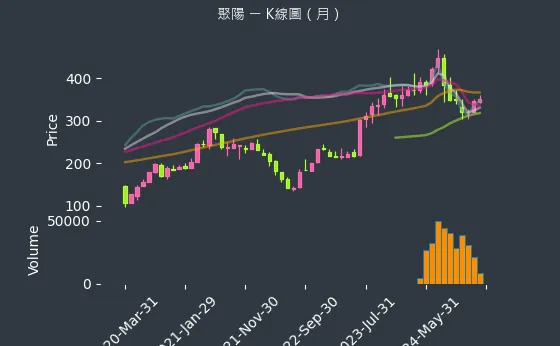

圖(8)1477 聚陽 K線圖(月)(本站自行繪製):月線圖呈現聚陽實業股價長期價格趨勢。

主要業務範疇分析

聚陽實業主要從事成衣的設計、製造及銷售,為全球及區域型的大型成衣零售商提供服務。其服務範圍涵蓋材質開發、供應商管理、款式設計、流行趨勢分析、生產製造、研究開發及物流配送等全方位服務。公司跳脫傳統代工框架,利用先進的 ERP 系統建立全球供應鏈,為客戶提供最適化的產品解決方案。

核心業務分析

產品系統與應用說明

聚陽的產品組合多元,主要可分為三大類別:流行服飾、運動機能服飾及居家服飾。

- 運動機能服飾:包含 Active & Sportswear、Performance/Outdoor 和 Athleisure 等功能性產品。此類別近年營收比重持續提升,反映市場對機能性服飾的需求增加,且其毛利率相對較高。

- 流行服飾:涵蓋 Ready to Wear 系列、襯衫、裙子、洋裝、長短褲、T 恤、夾克等。

- 居家服飾:提供睡衣、家居服、嬰兒服、童裝、泳裝等多元化商品。

過去公司曾嘗試發展自有品牌,如「pica pica」、「潘朵拉的甜蜜衣櫥」、「時男日記」及「FISSO」,主要透過網購通路銷售,旨在拓展下游業務,但後續因營運考量已調整策略,目前專注於成衣代工服務。

技術優勢與創新研發

聚陽在技術創新與研發方面投入大量資源,展現其在產業中的領先地位。

圖(9)產品技術創新(資料來源:聚陽公司網站)

核心技術特色

- 針平合一技術:成功開發結合針織與平織的技術,能兼顧兩種面料的優點,提供更佳的穿著舒適度與功能性。

- 智慧服飾開發:自 2011 年 起投入智慧服飾研發, 2017 年 成立創新研發中心,專注開發整合生理感測技術與專利導電材料的智慧衣物,可即時監測心跳、呼吸等生理數據。

- 數位轉型應用:積極導入先進 ERP 系統、超融合架構及 AI 技術,提升設計、生產及營運效率。

近期創新成果

- 環保成衣減碳成衣:2024 年第三季 與集盛合作開發出可減碳 95% 的「成衣回收衣」,已獲美系品牌採用。

- 智慧健身衣:與信邦合作推出電脈衝肌肉刺激(EMS)家用健身衣,已在美國市場上市。另與日本客戶合作類似電刺激產品,應用於運動訓練及醫療復健。

- 動作偵測智慧衣:與晶翔電機合作開發動作偵測相關智慧衣,預計於 2024 年底 量產。

市場與營運分析

營收結構與財務績效

聚陽的營收結構近年來呈現運動機能服飾比重持續提升的趨勢。

根據 2023 年 資料,流行服飾 佔整體營收 52%,而機能性運動服飾 佔比已達 48%。若以產品類別細分,服飾 佔總營收 98%,布料買賣及其他業務佔 2%。運動休閒服飾出貨比例已超過 50%(截至 2025 年 2 月)。

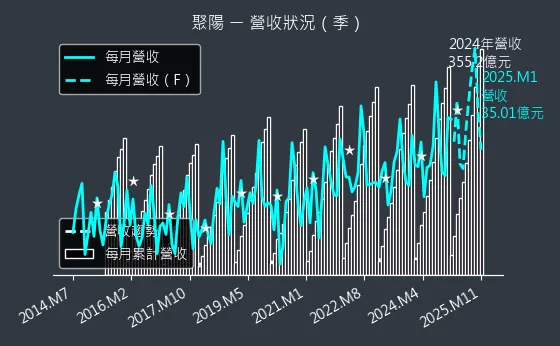

圖(10)1477 聚陽 營收趨勢圖(本站自行繪製):營收趨勢圖顯示聚陽實業的營收逐年上升。

最新財務表現

- 2024 年營運成果:全年合併營收達新台幣 355.24 億元,年增 9.4%,連續四年創歷史新高。歸屬母公司稅後淨利 41.15 億元(亦有報導為 41.72 億),年增約 3.4%,每股盈餘(EPS)達 16.68 元,同創歷史新高。

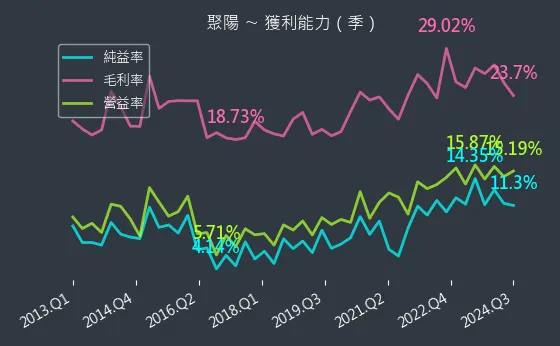

- 2024 年第三季表現:單季營收 104.64 億元,年增 12.9%,創單季新高。前三季累計稅後純益 31.46 億元,年增 2.3%,EPS 12.76 元 創同期新高。惟該季毛利率因急單比例下降及船班延遲影響,降至 23.7%。

- 2025 年初表現:

- 1 月 合併營收 35.01 億元,年增 27.08%,創同期新高。

- 2 月 合併營收 29.69 億元,年增 8.92%,創歷史同期新高。

- 累計前 2 月 合併營收 64.70 億元,年增 18.05%,創同期新高。

- 3 月 合併營收 34.54 億元,年增 10.06%,創歷年同期新高。

- 第一季 合併營收 99.24 億元,年增 15.3%,創同期新高、單季歷史次高紀錄。毛利率表現極佳,出貨順暢,預期毛利率有機會達 27% 以上。

- 獲利能力:2023 年 前三季毛利率維持在 25% 以上,營業利益率達 14.91%。公司預期 2025 年上半年 因運動休閒出貨比重增加及平均單價調漲,毛利率可望提升。

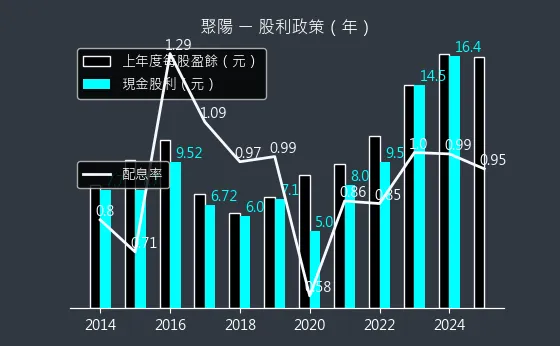

- 股利政策:2024 年度 決議配發現金股利,上、下半年合計 17.1 元(上半年 7 元,下半年 10.1 元),創歷年新高,配發率達 102.5%。2025 年度 預計配發現金股利 15.85 元。以 2025 年 3 月 14 日 收盤價計算,現金殖利率超過 5%。2025 年 3 月 27 日 為除息交易日。

圖(11)1477 聚陽 獲利能力(本站自行繪製):圖表呈現聚陽實業的毛利率、營益率和純益率,均顯示其獲利能力維持在一定水準之上。

圖(12)1477 聚陽 股利政策(本站自行繪製):圖表顯示聚陽實業近年來的股利政策,現金股利呈現上升趨勢。

- 財務結構:公司財務結構健全,2023 年 負債比率僅 6.6%,淨現金部位達新台幣 13.7 億元。

- 資本支出:2023 年 投入 1,742 萬美元(約新台幣 5.41 億元)。2025 年 資本支出預估達 5,000 至 6,000 萬美元,主要用於印尼、越南等地新產能投放。

圖(13)1477 聚陽 杜邦分析(本站自行繪製):杜邦分析圖顯示聚陽實業的權益乘數逐年下降,而總資產週轉率和稅後淨利率則呈現上升趨勢。

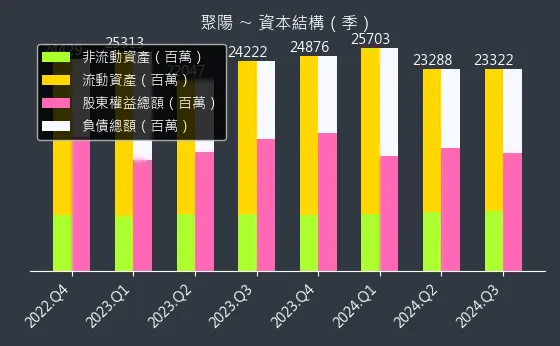

圖(14)1477 聚陽 資本結構(本站自行繪製):資本結構圖顯示聚陽實業的資本主要由權益和負債構成,且權益佔比遠高於負債。

全球布局與產能配置

聚陽採取「台灣接單、全球生產」的經營模式,自 1998 年 啟動全球布局,目前已是少數擁有七國生產基地的成衣供應商。

生產基地分布與產能

截至 2024 年 資料,主要產能分布如下:

- 越南:佔比 42%(年產能約 698 萬打)

- 印尼:佔比 37%(年產能約 625 萬打)

- 柬埔寨:佔比 17%(年產能約 293 萬打)

- 中國:佔比 2%(年產能約 34 萬打)

- 菲律賓:佔比 2%(年產能約 30 萬打)

擴廠計畫與產能提升

為滿足客戶需求及因應全球供應鏈變化,聚陽持續積極擴充產能:

- 2024 年:印尼新增 32 條 產線;10 月 啟用薩爾瓦多廠區。全年產能目標 1,840 萬打,較 2023 年增加 9.5%。

- 2025 年:

- 孟加拉新廠:預計 2025 年初 投產,最快 第二季 出貨,此為全新產區,將安排量大、單價不高或高關稅產品訂單。

- 印尼擴產:持續擴產,預計 2025 年 有兩座新廠開出(第二季 完工),分別供應日系及美系客戶。預期印尼將超越越南,成為聚陽全球最大生產基地。

- 薩爾瓦多廠:積極擴充產能,現有 20 至 24 條 產線,預計 2025 年底 擴充一半,最終貢獻總產能約 2%。此廠有助爭取美系品牌客戶提升訂單配比。

- 整體產能目標:預計 2025 年 整體產能提升 8-10% (亦有報導為高個位數至 10% 或 7-9%),挑戰年產能 2,000 萬打 的目標。

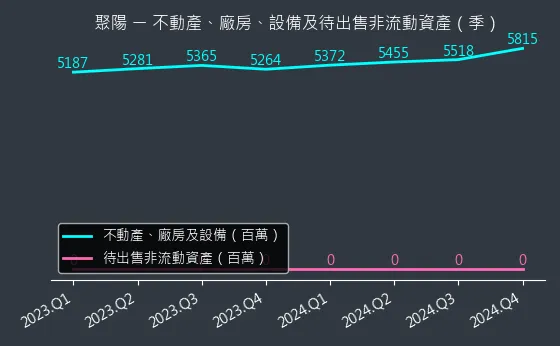

圖(15)1477 聚陽 不動產、廠房、設備及待出售非流動資產變化圖(本站自行繪製):圖表顯示聚陽實業的不動產、廠房、設備等非流動資產呈現逐年增加的趨勢,顯示公司持續擴張資本。

此多元化生產基地布局有助於降低生產成本、分散地緣政治風險,並能靈活調度以應對關稅壁壘(如美國可能對中國產品加徵關稅)。

客戶結構與市場布局

聚陽的客戶群體主要是國際知名品牌商和大型零售通路。

主要客戶與營收佔比

根據 2023 年 資料,主要客戶營收佔比如下:

- GAP Inc.:佔營收 29% (包含 Old Navy, Banana Republic, Athleta 等品牌)

- Target:佔營收 19%

- 迅銷集團(Fast Retailing):佔營收 19% (旗下擁有 Uniqlo, GU 等品牌)

- Dicks Sporting Goods:佔營收 8%

- Kohl’s:佔營收 4%

- 其他客戶:佔營收 21% (包括 Hanesbrands, Abercrombie & Fitch, Walmart, Amazon, Lativ, OB 嚴選等)

2024 年 預計新增三個美系中高端品牌客戶。2025 年 美、日主力客戶均增加釋單,並成功奪下 Zara 訂單。

銷售區域分布

聚陽的產品銷售遍及全球,主要市場集中在美洲與亞洲。

- 美國市場:貢獻約 70% 營收,為最主要市場。

- 亞洲市場:佔比約 27%,日本市場重要性日益提升,尤其迅銷集團已成重要客戶。

- 歐洲市場:佔比約 3%。

競爭態勢與產業趨勢

競爭優勢分析

聚陽的核心競爭優勢體現在以下幾個方面:

- 完整供應鏈整合能力:提供從設計、研發、材質開發、打樣、生產製造到物流配送的一站式服務,有效縮短產品上市時間,快速回應市場變化。

- 全球化生產布局:在越南、印尼、柬埔寨、菲律賓、中國、孟加拉、薩爾瓦多等七國設有生產基地,具備多元化、彈性的供應鏈,有效分散風險並優化生產成本。

- 技術創新與研發實力:持續投入智慧紡織技術、環保材料及高機能性產品的研發,開發高附加價值產品,提升競爭門檻。

- 穩固的優質客戶群:與 GAP、Target、迅銷等國際領導品牌建立長期穩固的合作關係,訂單來源相對穩定,且持續開發新客戶。

- 數位化營運效率:導入先進 ERP 系統及 AI 技術,優化全球資訊整合、生產管理與決策效率。

主要競爭對手與市場地位

聚陽在全球成衣代工市場位居前五大,面對來自不同區域的競爭者:

- 台灣同業:儒鴻(Tung Ho Textile)、年興(Nien Hsing)、台南企業(Tainan Enterprises)、如興(Roo Hsing)。其中,儒鴻在運動機能布料與成衣整合方面具領導地位,主要客戶為 Nike, Lululemon, Under Armour。

- 港商:聯業集團(TAL Apparel)、聯泰集團(Luen Thai Holdings)、恆富集團(Crystal International)。

- 韓商:Sae-A Trading, Hansoll Textile, SG-Wicus, The Willbes & Co.。

市場地位方面,聚陽憑藉其規模經濟、多元客戶基礎及全球布局,在產業中扮演重要角色。競爭對手如儒鴻亦積極擴廠(如印尼三期新廠),顯示產業競爭依然激烈,大者恆大的趨勢明顯。

產業趨勢與市場機會

全球成衣供應鏈產業正經歷結構性轉變,帶來挑戰也創造機會:

- 供應鏈重組趨勢:受中美貿易摩擦、地緣政治風險及成本考量影響,品牌商持續推動供應鏈多元化(China+N 策略),將產能移出中國。擁有非中國生產基地(尤其東南亞、南亞、中南美)的供應商如聚陽將受益。

- 永續發展日益重要:環保意識抬頭,品牌與消費者對環保材料(如回收材質、生質纖維)、節能減碳製程及供應鏈透明度的要求提高。聚陽在永續材質應用與 ESG 實踐方面的投入有助掌握此趨勢。

- 機能性與智慧化需求:消費者對運動休閒(Athleisure)及戶外機能服飾的需求持續增長。智慧衣等穿戴式技術應用也逐漸拓展,為具備研發能力的廠商帶來新商機。

- 快速反應與少量多樣:快時尚及電商發展促使品牌商要求更短的交貨期與更彈性的訂單模式。供應商需具備快速打樣、小單快反的生產能力。

- 數位科技整合:從設計、生產到銷售,數位化工具(3D 設計、AI 預測、自動化生產)的應用日益普及,有助提升效率與降低成本。

近期營運表現與重大事件

最新財務表現與展望

聚陽 2024 年 繳出營收、獲利雙創歷史新高的佳績。進入 2025 年,營運持續增溫:第一季合併營收 99.24 億元,年增 15.3%,創同期新高、單季歷史次高紀錄。

- 第一季表現強勁:前兩月累計營收年增 18.05%,創同期新高。3 月營收亦年增 10.06%,達 34.54 億元,創歷年同期新高。整體第一季接單與出貨超乎預期,毛利率有望達 27% 以上。

- 第二季展望樂觀:訂單能見度已達 第二季底,部分訂單更延伸至 第三季。預估 第二季 出貨量可望年增雙位數,獲利有望再創新高。上半年營運看法樂觀,預期營收將有雙位數成長可期。

- 全年展望審慎樂觀:公司預期 2025 年營收展望 可望維持年增趨勢,力拚雙位數成長,並預計營收續創歷史新高紀錄。主要動能來自美、日客戶訂單增加,以及新產能開出。客戶庫存去化結束,品牌進入補庫存循環亦為利多。船運干擾緩解及產品平均單價(ASP)調漲,有助於維持獲利能力。惟下半年雖客戶觀望川普關稅,預估仍有個位數增長。

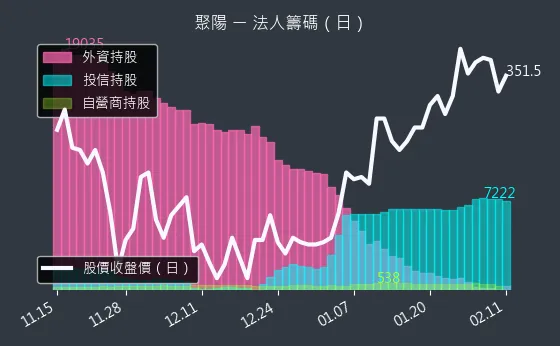

圖(16)1477 聚陽 法人籌碼(日)(本站自行繪製):法人籌碼圖呈現近期法人在聚陽實業股票上的交易動向。

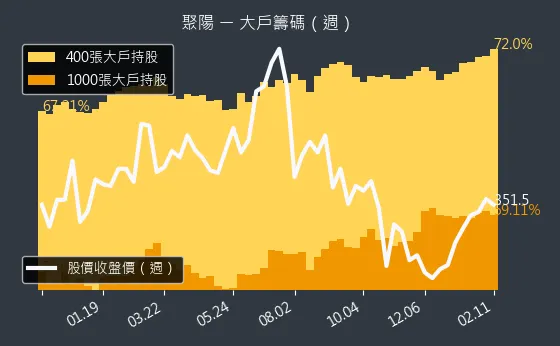

圖(17)1477 聚陽 大戶籌碼(週)(本站自行繪製):大戶籌碼圖呈現聚陽實業股票的大戶持股比例變化。

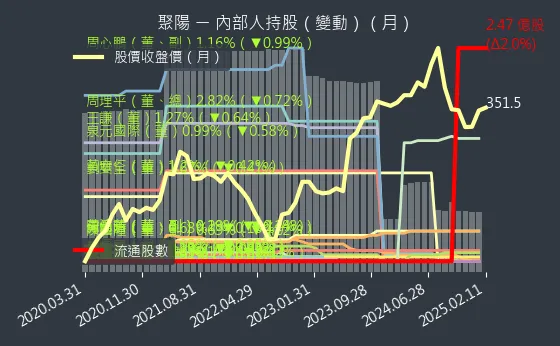

圖(18)1477 聚陽 內部人持股(月)(本站自行繪製):內部人持股圖呈現聚陽實業內部人持股比例的長期變化。

重大營運計畫與進展

- 產能擴充按計畫進行:印尼、孟加拉、薩爾瓦多新廠建設依進度推展,預計 2025 年 陸續投產,總產能目標上看 2,000 萬打。孟加拉新廠是全新產區,預計下半年產能開出。印尼擴產積極,預計 2025 年 有兩座新廠開出,預期印尼將超越其他國家,成為聚陽全球最大的生產基地。薩爾瓦多廠積極擴充產能,有望爭取美系品牌客戶提升訂單配比。

- 報價調漲:為反映東南亞人力成本上升等因素,已向客戶調漲報價,預計此趨勢將延續至 2025 年。產品組合優化,平均單價優於預期,有助於聚陽毛利率提升。聚陽 1Q25 毛利率極佳,3 月出貨順暢,毛利率有機會達 27% 以上。

- 客戶關係深化:持續爭取現有客戶(如 GAP, Target, 迅銷)提升訂單配比,並拓展新客戶(如 Zara)。受惠美系品牌補庫存,GAP、Target 等銷售佳,帶動聚陽訂單增長。美系日系客戶訂單皆成長,客戶庫存去化結束,品牌進入補庫存循環。新舊客戶加碼,聚陽訂單能見度已到 3Q25。因應關稅及客戶需求,加快非東南亞地區設立生產線。聚陽薩爾瓦多廠積極擴充產能,有望爭取美系品牌客戶提升訂單配比。薩爾瓦多廠有助於爭取美系客戶近岸外包(Nearshoring)訂單。聚陽感受到終端市場消費降級趨勢,有利中等價位客戶銷售。

圖(19)1477 聚陽 合約負債(本站自行繪製):合約負債圖顯示聚陽實業的合約負債呈現上升趨勢,代表公司的預收款項增加。

市場反應與法人評價

市場及法人機構普遍對聚陽的營運前景給予正面評價:

- 訂單能見度高:法人指出,聚陽訂單能見度已達 2025 年第三季,顯示客戶需求強勁。

- 受惠產業趨勢:多元生產基地布局使其能有效應對關稅風險與供應鏈移轉趨勢。

- 獲利能力看好:運動機能產品比重提升、ASP 調漲及新產能效益,有助維持或提升毛利率。聚陽 2Q25 出貨量年增雙位數,獲利有望創新高。

- 財務穩健:高現金股利配發率(2024 年達 102.5%)及穩健的財務結構受肯定。

- 股價反應:雖然 2025 年 3 月 曾因市場波動出現貼息狀況,但法人普遍看好其中長期股價走勢。

惟須注意美國關稅政策變動(如川普若當選可能帶來的影響)及全球總體經濟情勢,仍是潛在影響因素。川普關稅風暴,成衣廠短期按兵不動,長期將由品牌廠、成衣廠、供應鏈三方協調分擔。儒鴻、聚陽等成衣廠在越南、柬埔寨等地設廠,產線受關稅影響,聚陽銷美佔 70%。聚陽指出,將靜觀各國與美國的關稅談判進展。美國對越南、印尼、柬埔寨等東南亞國家課徵對等關稅,衝擊成衣、製鞋與家居代工台灣供應鏈。聚陽在印尼產能占 41%、越南產能 37%、柬埔寨產能 14%,預計將與客戶及內部討論,共同分攤成本。就算美國課徵對等關稅,對聚陽競爭力無影響。

未來發展策略與展望

短中期營運展望

聚陽對 2025 年 營運抱持審慎樂觀看法,目標維持強勁成長動能:

- 營收目標:力求達成雙位數年增長,續創歷史新高。

- 獲利目標:透過優化產品組合(提高運動機能占比)、調漲報價及新廠生產效率提升,維持或改善毛利率。

- 產能目標:確保新產能如期開出,滿足客戶訂單需求,年產能挑戰 2,000 萬打,預估 25 年產能約高個位數至 1 成提升。

- 客戶策略:深化與現有核心客戶合作,拓展高潛力新客戶。

長期發展策略

聚陽的長期發展策略圍繞全球化、智慧化與永續化:

- 深化全球布局:持續優化生產基地配置,提升非中國產能比重,強化區域供應能力(如中南美、南亞),以應對地緣政治與貿易壁壘風險。

- 推動智慧製造與數位轉型:擴大 AI、自動化技術在設計、生產、管理流程中的應用,提升營運效率與決策精準度。

- 聚焦高值化產品:持續投入研發,拓展智慧衣、高機能性材料、環保永續產品等高附加價值領域,提升產品差異化與獲利能力。

- 落實永續發展 (ESG):將 ESG 理念融入營運,推動節能減碳、循環經濟、供應鏈永續管理,提升企業長期價值與社會形象。作為ESG成衣廠,聚陽致力於永續成衣的發展。

- 強化人才培育:透過系統性培訓與發展計畫,提升員工專業技能與國際視野,支持公司全球化發展。

投資考量與風險因素

投資優勢

- 產業領導地位:全球前五大成衣代工廠,具規模經濟與市場影響力。

- 多元化全球布局:有效分散風險,掌握供應鏈移轉趨勢。

- 穩固客戶基礎:與國際大廠長期合作,訂單相對穩定。

- 技術創新能力:在機能性、智慧化、環保產品方面具備研發優勢。

- 穩健財務表現:營收獲利持續成長,財務結構健全,股利政策吸引人。聚陽是台灣高股息股票的優良標的。

風險因素

- 全球經濟景氣波動:終端消費需求易受景氣影響。

- 貿易政策不確定性:關稅壁壘(尤其美國政策)可能影響成本與供應鏈布局。

- 成本壓力:原物料價格波動、勞動力成本上升(尤其東南亞)可能侵蝕獲利。

- 匯率波動風險:營收與採購涉及多種貨幣,匯率變動影響損益。

- 市場競爭加劇:同業積極擴產與技術升級,競爭壓力持續存在。

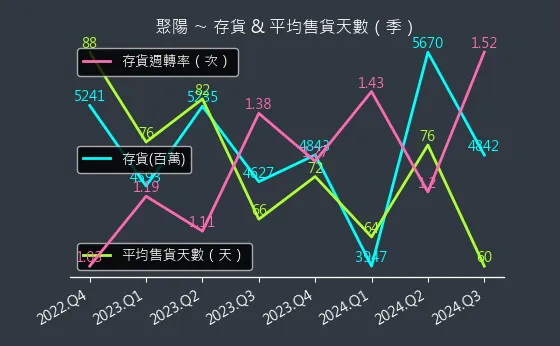

圖(20)1477 聚陽 存貨與平均售貨天數(本站自行繪製):圖表顯示聚陽實業的存貨金額呈現上升趨勢,而平均售貨天數則相對穩定。

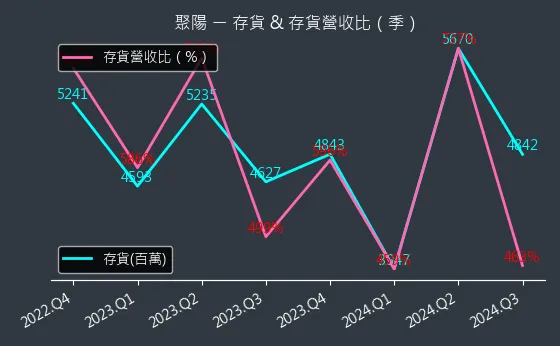

圖(21)1477 聚陽 存貨與存貨營收比(本站自行繪製):圖表顯示聚陽實業的存貨金額逐年增加,而存貨營收比率則相對平穩。

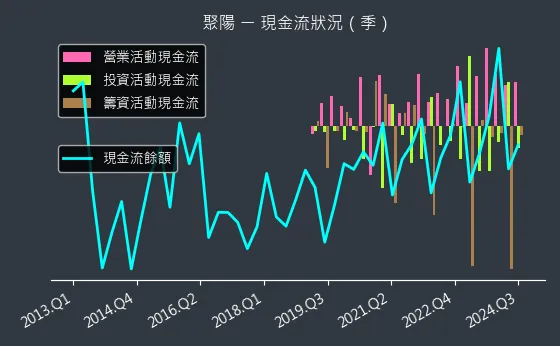

圖(22)1477 聚陽 現金流狀況(本站自行繪製):現金流量圖呈現聚陽實業的營業活動現金流量和自由現金流量皆為正值,顯示公司具備良好的現金產生能力。

企業永續發展 (ESG)

聚陽實業將永續發展視為核心營運策略之一,積極落實 ESG 各面向工作。

環境保護措施 (E)

- 減碳目標:設定 2025 年 達成淨零排放目標。

- 再生能源:在海外生產據點設置再生能源設施,如 2023 年 投資約新台幣 108 萬元 於再生能源,預計可抵銷 21,141 公噸 碳排放。

- 環保材質應用:積極使用環保減碳材質,如 BCI 認證棉花、EU Eco label 環保型纖維素纖維、回收聚酯等。開發「成衣回收衣」等循環經濟產品。

- 環境管理系統:遵循永續成衣聯盟(SAC)的 Higg Index 進行環境績效評估與改善。

社會責任實踐 (S)

- 員工照護與發展:重視人才培育,每年提供超過 1.1 萬人次 的在職教育訓練。嚴禁雇用童工及強迫勞動,推動友善職場政策,育嬰假留任率達 100%。

- 創造就業:全球提供超過 3.6 萬個 就業機會。

- 供應鏈管理:攜手供應鏈夥伴共同實踐永續發展,要求供應商遵守行為準則。

- 社會公益:透過聚陽基金會等管道,投入社會關懷與教育推廣。

公司治理績效 (G)

- 治理評鑑肯定:2023 年 獲選為台灣證交所公司治理評鑑 前 5% 的上市公司。

- 指數成分股:連續多年入選「台灣公司治理 100 指數」及「台灣高薪酬 100 指數」成分股。

- 內部控制:參考「上市上櫃公司企業社會責任實務守則」運作,強化內稽內控。

- 永續委員會:成立永續委員會,由上而下推動永續策略。

重點整理

- 營運績效亮眼:聚陽 2024 年營收創新高、獲利創新高、EPS 均創歷史新高,2025 年 開局強勁,全年展望樂觀。聚陽 25 年前兩月營收年增 18%,營運表現亮眼。聚陽 1Q25 毛利率極佳,3M25 出貨順暢,毛利率有機會達 27% 以上。

- 全球擴產積極:印尼擴廠、孟加拉、薩爾瓦多產能將於 2025 年 陸續開出,總產能目標挑戰 2,000 萬打,以滿足客戶需求並優化全球布局。

- 客戶訂單穩健:美、日系主力客戶持續增加訂單,訂單能見度已達 2025 年第三季,新客戶亦有斬獲。

- 運動機能占比提升:運動機能服飾營收占比已近 50%,且持續提升,有助優化產品組合與毛利率。

- 技術創新驅動:在智慧衣、環保材料、數位轉型方面持續投入,建立技術護城河。

- 受惠產業趨勢:多元生產基地與永續發展策略,使其在供應鏈重組與 ESG 趨勢中具備優勢。

- 財務穩健且回饋股東:財務結構健全,2024 年 現金股利達 17.1 元,配發率超過 100%。聚陽 24 年 EPS 16.68 元創高,配息 17.1 元,殖利率突破 5%,25 年將強勁成長。聚陽是高股息概念股。

- 風險仍須關注:需留意全球經濟情勢、美國關稅政策變動、生產成本上升等潛在風險。

參考資料說明

公司官方文件

-

聚陽實業股份有限公司 2024 年第三季法人說明會簡報(2024.10.31)

法說會中文檔案連結:https://mopsov.twse.com.tw/nas/STR/147720241104M001.pdf

法說會影音連結:http://irconference.twse.com.tw/1477_292_20241218_ch.mp3

本研究參考法說會簡報的營運分析、產能配置、客戶結構及未來展望等資訊。 -

聚陽實業 2024 年第三季合併財報(2024.10.31)

本文的財務分析主要依據此份財報,包含營收成長率、毛利率、營業利益率及每股盈餘等關鍵指標。 -

聚陽實業 2023 年企業社會責任報告書 / 永續報告書

此報告詳細說明聚陽在環境永續發展、員工照顧、社會公益及公司治理方面的具體措施與成果。

產業研究報告

-

元大證券產業分析報告(2024.11.26)

報告分析聚陽在美系與日系客戶的布局,以及 2025 年產能規劃。 -

摩根士丹利研究報告(2024.11.22)

報告提供聚陽在運動服飾代工產業分析的專業分析及未來發展評估。 -

多家法人機構研究報告(2025.Q1)

綜合參考多家法人機構近期對聚陽的營運分析、目標價評估及市場展望。

新聞報導

- 工商時報、經濟日報、鉅亨網、財訊、MoneyDJ 等財經媒體報導(2024.09 – 2025.04)

參考近期新聞報導,掌握公司最新營收數據、擴廠進度、訂單狀況、法說會重點及市場動態。

網站資料

-

聚陽實業官方網站 (www.makalot.com.tw)

參考公司網站的業務介紹、產品服務、發展歷程及 ESG 資訊。 -

公開資訊觀測站 (Mops.twse.com.tw)

查詢公司財務報告、重大訊息、法人說明會等公開資訊。 -

各大財經資訊平台 (Yahoo 股市, MoneyDJ, UAnalyze, Goodinfo 等)

參考相關平台提供的公司基本資料、股價資訊、營收數據、法人報告摘要等。

註:本文內容主要依據 2024 年第三季至 2025 年 4 月初 的公開資訊進行分析與整理。所有財務數據及市場分析均來自公開可得的官方文件、研究報告及新聞報導。歷史資訊則參考公司年報及其他公開文件。