圖(1)個股筆記:2364 倫飛(圖片素材取自個股官網)

更新日期:2025 年 05 月 06 日

免責聲明

請先參閱首頁的免責聲明,再繼續閱讀本文。

快速總覽

本文深入分析倫飛電腦(2364)的營運現況與未來發展。公司成功轉型至強固型電腦市場,自有品牌 Durabook 營收佔比高達 92%,受惠於地緣政治與國防預算提升,軍工業務表現亮眼。2024 年營收與獲利創下新高,未來成長動能來自軍工訂單、AI 強固型電腦應用及新興市場拓展。

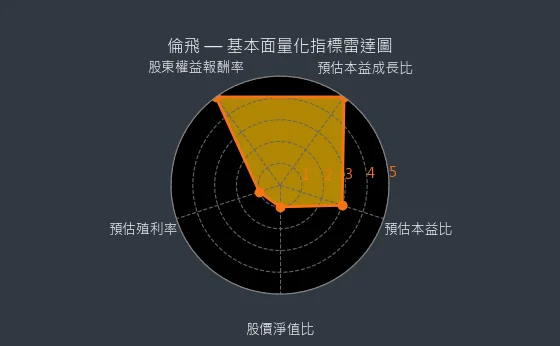

圖(2)2364 倫飛 基本面分析量化指標雷達圖(本站自行繪製)

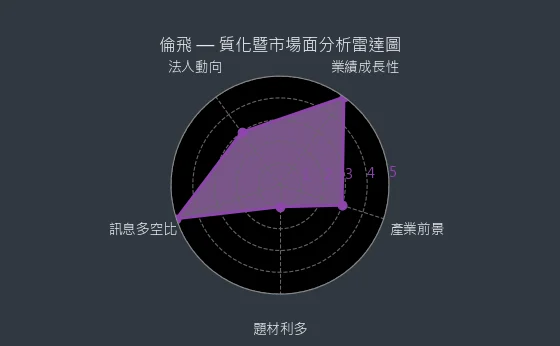

圖(3)2364 倫飛 質化暨市場面分析雷達圖(本站自行繪製)

公司概要與發展歷程

公司基本資料

倫飛電腦實業股份有限公司(Twinhead International Corp.,股票代號:2364)成立於 1984 年 2 月 27 日,並於 1997 年 在台灣證券交易所掛牌上市。公司總部位於台北市內湖區,生產基地則設於台灣高雄,截至 2025 年 2 月底,包含子公司在內共有 216 位員工。現任董事長為高育仁先生,總經理為高思復先生。公司實收資本額約新台幣 4.03 億元。

倫飛電腦初期以一般筆記型電腦的設計與製造為主要業務,後逐步調整經營策略。自 2000 年推出首款自有品牌強固型筆電後,便積極投入自有品牌「Durabook」的發展。近年來,隨著地緣政治風險升溫及全球國防預算增加,倫飛成功轉型為專注於軍工規筆記型電腦及平板電腦設計、製造與銷售的專業廠商,營運展現強勁的轉機力道,成為台灣軍工產業少數具備國際級軍工規電腦研發與生產能力的企業之一。

歷史沿革與轉型軌跡

倫飛的發展歷程反映台灣電腦產業的變遷與企業轉型的決心:

-

1984 年:公司成立,初期專注個人電腦相關產品製造。

-

1991 年:建立自有品牌,正式跨足行動電腦領域。

-

2000 年:推出第一款軍用級強固式筆記型電腦,奠定在利基市場的發展基礎。

-

2001-2004 年:陸續於美國、德國設立子公司,拓展國際市場版圖。

-

2002 年:公司掛牌上市,強化資本市場能見度。

-

2004 年:推出全球首部半工規 14 吋 P4 架構可攜式電腦,展現技術實力。

-

2007 年:內湖企業營運總部大樓落成啟用。

-

2009 年:大陸昆山新廠房落成,擴增生產據點。

-

2011-2017 年:進行多次減資以調整資本結構,提升經營效率。期間亦推出醫療專用平板電腦,拓展應用範疇。

-

2017 年:合併子公司倫揚科技,整合研發與製造資源。

-

2020 年以後:加速自有品牌 Durabook 全球布局,聚焦高毛利的強固型電腦業務,受惠於歐美市場國防軍事專案需求,營運顯著成長。

集團組織架構

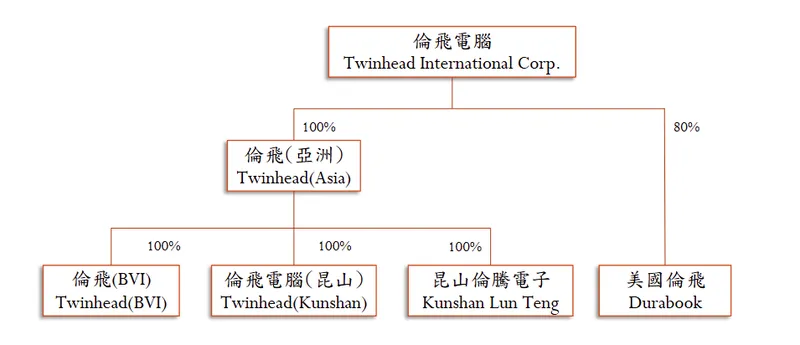

倫飛電腦作為集團母公司,透過旗下子公司進行全球市場佈局與營運管理。

圖(4)集團組織圖(資料來源:倫飛電腦 2024 年第四季法說會)

此架構顯示倫飛透過子公司佈局亞洲、美洲及中國大陸市場,其中美國倫飛(Durabook)為其自有品牌在北美市場的重要營運據點,負責銷售與技術支援。

公司基本概況

- 目前股價:76.6

- 預估本益比:15.59

- 預估殖利率:0.26

- 預估現金股利:0.2 元

- 報表更新進度:□ 月報 □ 季報

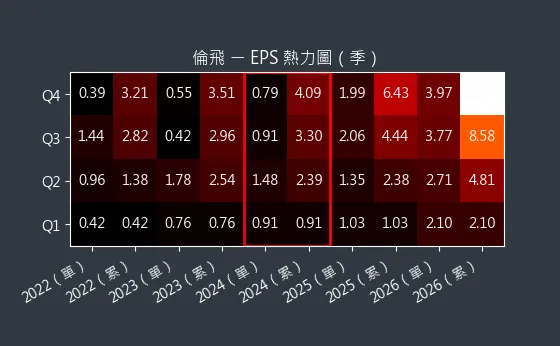

圖(5)2364 倫飛 EPS 熱力圖(本站自行繪製):EPS 熱力圖呈現了歷年 EPS 的預估變化。

圖(6)2364 倫飛 K線圖(日)(本站自行繪製):股價日線圖呈現了股價每日的波動狀況。

圖(7)2364 倫飛 K線圖(週)(本站自行繪製):股價週線圖呈現了一週內的股價變化。

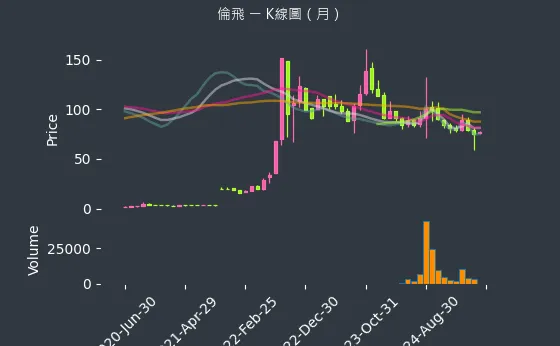

圖(8)2364 倫飛 K線圖(月)(本站自行繪製):股價月線圖呈現了股價每月的變化。

核心業務分析

主要業務與商業模式

倫飛電腦的核心業務聚焦於加固移動裝置(Rugged Mobile Devices)的設計、製造與銷售。公司的商業模式已成功轉型為以自有品牌為主,輔以少量策略性的代工服務:

- 自有品牌 Durabook:根據 2024 年底法說會資料,Durabook 品牌營收佔整體營收比重已高達 92%。相較於 2023 年約 8 成的比重,顯著提升,突顯公司成功建立品牌價值與市場定位,並專注於高毛利業務。

- ODM/其他:佔比約 8%,策略性承接特定客戶的代工訂單,作為營收補充。

圖(9)強固型筆記型電腦(資料來源:倫飛電腦公司網站)

圖(10)強固型平板電腦(資料來源:倫飛電腦公司網站)

產品應用市場

倫飛的強固型電腦產品廣泛應用於對裝置穩定性、耐用性要求極高的特殊環境,主要涵蓋以下四大應用市場:

-

軍事國防:為各國軍方提供符合嚴苛軍規標準(如 MIL-STD-810H、MIL-STD-461G)的筆記型電腦與平板,應用於作戰指揮、情資蒐集、後勤管理等關鍵任務。此領域為倫飛目前最主要的營收來源,根據 2025 年 3 月資料,軍工電腦業務佔比達 85%。

-

公共安全:供應警察、消防、救護等單位使用,協助執法蒐證、災難救援、緊急醫療等任務執行。部分產品通過 FirstNet Ready® 認證,滿足美國急救人員的特殊無線網路需求。

-

危險工業:應用於公共資源(如電力、水利)、石油與天然氣、食品加工、製藥等需要防爆(ATEX 認證)、防水、防塵的工業環境。

-

零售服務與其他:提供倉儲管理、店面營運、運輸物流、農業、地理測繪、半導體等場景所需的耐用型行動裝置。

此外,倫飛亦積極導入新技術,已推出整合神經網路處理單元(Neural Processing Unit, NPU)的 AI 強固型電腦,搭載 Intel® Core™ Ultra CPU,以滿足日益增長的邊緣運算與人工智慧應用需求。

銷售模式與通路結構

倫飛電腦的銷售模式兼具專案導向與通路經營:

-

銷售模式:

-

標案:積極參與各國政府、軍方及大型企業的採購標案,尤其在歐美市場取得豐碩成果。

- 零售:透過全球通路夥伴銷售標準化產品及客製化解決方案。

-

通路結構:

-

經銷/零售商:與全球各地區專業的 IT 產品經銷商建立合作關係。

- 系統集成商(System Integrator, SI):與 SI 業者緊密合作,將 Durabook 產品整合至客戶的整體解決方案中,提供加值服務。

市場與營運分析

營收分析

產品營收結構

根據 2024 年底法說會資料,倫飛已高度聚焦於自有品牌 Durabook 的發展。

此結構顯示倫飛已成功轉型,主力經營毛利率較高的自有品牌業務,有利於提升整體獲利能力。

區域營收分布

倫飛的銷售市場遍及全球 80 多個國家,但以歐美為主要重心。根據公司說明及新聞資訊(基於 2024 年第三季數據),歐洲市場因俄烏戰爭及各國國防預算增加,需求強勁,業務比重已拉升至 52.7%。美國市場亦有斬獲,佔比約 3 成。亞洲則位居第三,約佔 15%。公司預期歐洲仍將是未來成長最大的區域。倫飛持續深耕歐洲市場,受惠於國際衝突升溫及歐盟國防預算攀升,帶動歐洲國防軍工業務增加。

註:2024 年第四季法說會簡報未提供最新的區域營收比例圖,此處數據參考前期資料及相關報導。

財務分析

倫飛近年營運表現顯著改善,多項財務指標創下新高,展現強勁的轉機動能。

-

營收表現:

-

2024 年 合併營收達新台幣 12.5 億元,年增 15.63%,創下近 13 年新高。

- 2025 年 3 月 單月營收達 1.5 億元,月增 62.3%,年增 51.26%,為 2012 年 4 月以來單月新高,倫飛 3 月營收跳升,主要受益於歐美訂單出貨。

- 2025 年第一季 合併營收達 3.79 億元,季增 16.55%,年增逾 50%,成長動能強勁。

- 倫飛的營收趨勢圖顯示,營收呈現穩步增長的態勢。

-

獲利能力:

-

2024 年 毛利率達 37.65%,較 2023 年的 36.72% 提升。公司曾在 2024 年第三季因提前備料策略及產品組合優化,單季毛利率一度突破 40%。

- 2024 年 營業利益達 1.14 億元,年增 57.84%,營運效率明顯改善。

- 2024 年 稅後淨利達 1.65 億元,年增 51.4%,歸屬於母公司業主淨利為 1.65 億元,年增 51.38%。

- 2024 年 每股盈餘(EPS)達 4.09 元,不僅超越前三季累計的 2.39 元(26 年新高),更刷新自 1999 年度以來的最佳紀錄。

- 倫飛的獲利能力圖顯示,毛利率、營益率、純益率等指標均呈現上升趨勢,顯示公司獲利能力持續增強。

-

訂單動能:

-

截至 2024 年底,合約負債(主要為預收貨款)達 0.71 億元,較 2023 年底的 0.2 億元,年增超過 2.5 倍,突顯在手訂單飽滿,為未來營收動能提供有力支撐。

- 倫飛的合約負債圖顯示,合約負債呈現逐年增加的趨勢,表明公司未來的潛在訂單充沛。

合併綜合損益表 (年度比較)

單位:新台幣仟元

| 項目 | 2023 全年度 | 2024 全年度 | 金額差異 | YoY % |

|---|---|---|---|---|

| 營業收入 | 1,080,619 | 1,249,517 | 168,898 | 15.63% |

| 營業毛利 | 396,776 | 470,404 | 73,628 | 18.56% |

| 毛利率[%] | 36.72 | 37.65 | ||

| 營業費用 | 324,587 | 356,458 | 31,871 | 9.82% |

| 費用率[%] | 30.04 | 28.53 | ||

| 營業淨利 | 72,189 | 113,946 | 41,757 | 57.84% |

| 營業外收入及支出 | 37,900 | 51,487 | 13,587 | 35.85% |

| 稅前淨利 | 110,089 | 165,433 | 55,344 | 50.27% |

| 本期淨利 | 103,387 | 162,772 | 59,385 | 57.44% |

| 本期淨利歸屬於母公司 | 108,816 | 164,724 | 55,908 | 51.38% |

| 基本 EPS (元) | 2.70 | 4.09 | 1.39 | 51.48% |

資料來源:倫飛電腦 2024 年第四季法說會

合併綜合損益表[單季比較]

單位:新台幣仟元

| 項目 | 2023 Q4 | 2024 Q3 | 2024 Q4 | QoQ % | YoY % |

|---|---|---|---|---|---|

| 營業收入 | 293,933 | 367,254 | 325,220 | -11.4% | 10.6% |

| 毛利率[%] | 39.12 | 40.55 | 35.15 | ||

| 營業淨利 | 28,823 | 59,448 | 12,311 | -79.3% | -57.3% |

| 稅前淨利 | 21,718 | 58,803 | 32,986 | -43.9% | 51.9% |

| 本期淨利歸屬於母公司 | 17,148 | 58,779 | 31,748 | -46.0% | 85.1% |

| 基本 EPS (元) | 0.43 | 1.46 | 0.79 | -45.9% | 83.7% |

資料來源:倫飛電腦 2024 年第四季法說會。QoQ EPS 計算以 (Q4 EPS / Q3 EPS) – 1 計算;YoY EPS 計算以 (Q4 EPS / 23Q4 EPS) – 1 計算

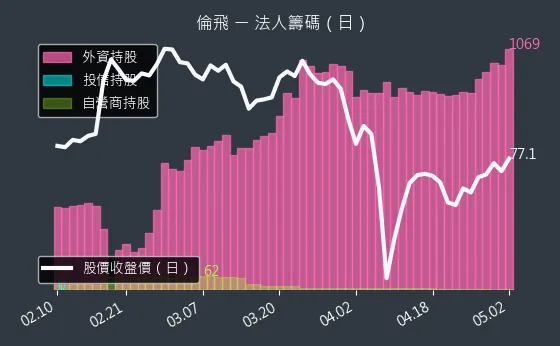

圖(11)2364 倫飛 法人籌碼(日)(本站自行繪製):法人籌碼呈現法人在股票市場的進出情形。

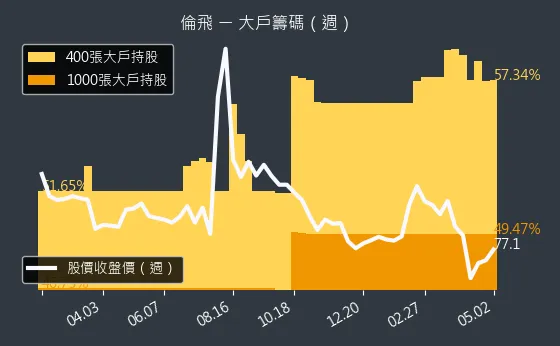

圖(12)2364 倫飛 大戶籌碼(週)(本站自行繪製):大戶籌碼呈現大戶在股票市場的進出情形。

圖(13)2364 倫飛 內部人持股(月)(本站自行繪製):內部人持股呈現公司內部人對公司股票的持有情形。

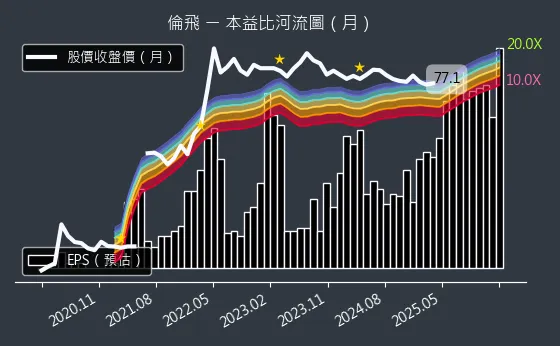

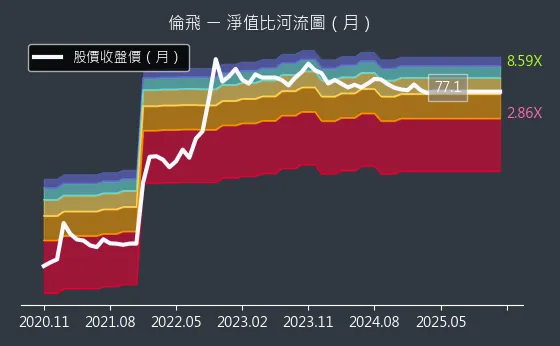

圖(14)2364 倫飛 本益比河流圖(本站自行繪製):本益比河流圖呈現了歷年本益比的變化趨勢。

圖(15)2364 倫飛 淨值比河流圖(本站自行繪製):淨值比河流圖呈現了歷年淨值比的變化趨勢。

圖(16)2364 倫飛 不動產、廠房、設備及待出售非流動資產變化圖(本站自行繪製):此圖顯示了公司不動產、廠房及設備等非流動資產的變化,若該資本佔比不斷增加,可視為公司擴張的訊號。

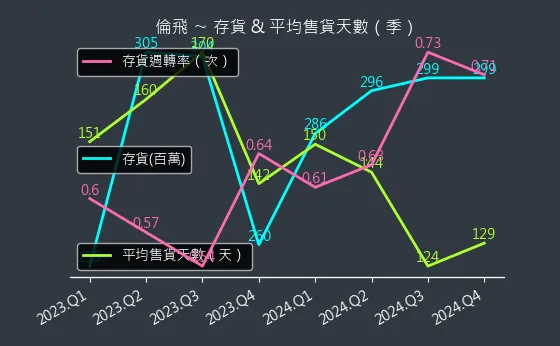

圖(17)2364 倫飛 存貨與平均售貨天數(本站自行繪製):此圖顯示公司存貨量與平均售貨天數,有助於了解公司的存貨管理效率。

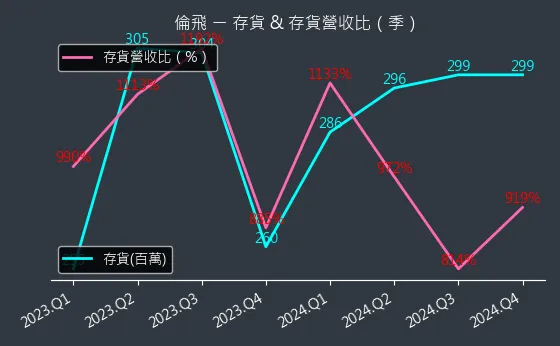

圖(18)2364 倫飛 存貨與存貨營收比(本站自行繪製):此圖顯示公司存貨量與存貨營收比,有助於了解公司的存貨去化能力。

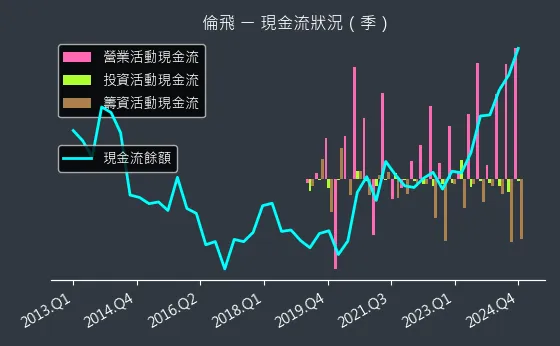

圖(19)2364 倫飛 現金流狀況(本站自行繪製):此圖顯示公司現金流量的狀況,現金流量越高,代表公司的資金利用率越高。

圖(20)2364 倫飛 杜邦分析(本站自行繪製):杜邦分析圖用以呈現公司的財務狀況,各項指標有助於了解公司的獲利能力。

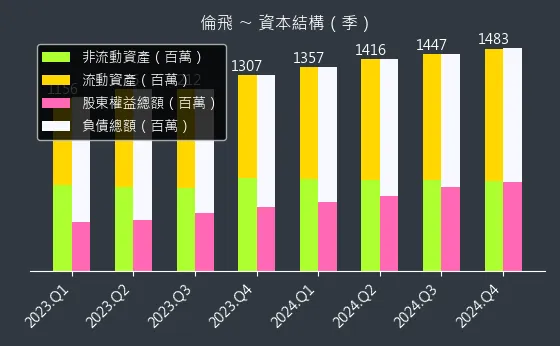

圖(21)2364 倫飛 資本結構(本站自行繪製):資本結構圖呈現公司的資本來源,資本來源越多,代表公司的資本配置越健康。

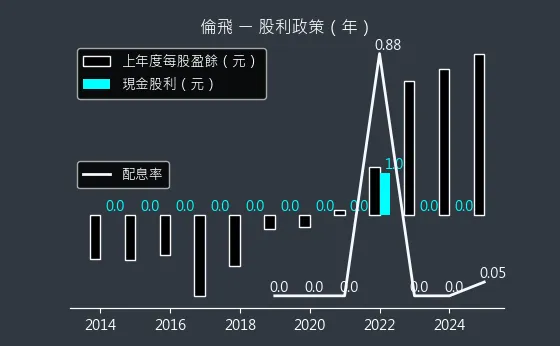

圖(22)2364 倫飛 股利政策(本站自行繪製):股利政策圖呈現了公司歷年的股利發放情況。

生產基地與產能狀況

倫飛的生產基地主要分布在台灣高雄與中國昆山。高雄廠負責核心產品的組裝與測試,昆山廠則自 2002 年起營運,生產半工規筆電及配合大陸市場需求。近年產能重心有向昆山廠轉移的趨勢。

公司曾提及擴充昆山廠產能的計畫,目標提升整體月產能以應對訂單增長。根據 2023 年底法說會資訊,總經理高思復指出,現階段高雄廠產能仍足以因應營運所需,稼動率持續提升中,暫無立即擴產計畫,但會持續評估市場需求。

資產負債結構

截至 2024 年底,倫飛的財務結構保持穩健。

2024 年底合併資產負債表摘要

單位:新台幣千元

| 主要項目 | 2024/12/31 金額 | 說明 |

|---|---|---|

| 資產總計 | 1,482,785 | |

| 流動資產 | 881,471 | 其中現金及約當現金 4.9 億元,存貨近 3 億元 |

| 非流動資產 | 601,314 | 其中不動產、廠房及設備 2.6 億元 |

| 負債總計 | 889,923 | |

| 流動負債 | 827,251 | 其中短期借款 4.65 億元,合約負債 0.71 億元 |

| 非流動負債 | 62,672 | 主要為租賃負債 |

| 權益總計 | 592,862 | |

| 歸屬於母公司業主之權益 | 621,556 | 其中股本 4.03 億元 |

資料來源:倫飛電腦 2024 年第四季法說會

健康的資產負債表為公司未來營運擴張與應對市場變化提供良好基礎。

競爭優勢與市場地位

核心競爭力

倫飛電腦能在競爭激烈的強固型電腦市場脫穎而出,主要具備以下競爭優勢:

-

成功轉型與聚焦:明確定位於利基型的強固型電腦市場,避開標準筆電的紅海競爭,專注高毛利業務。

-

自有品牌 Durabook:超過 20 年的品牌經營,已在特定市場(尤其軍工、公共安全)建立高知名度與客戶信任度,貢獻超過 92% 營收。

-

深耕軍工國防市場:精準掌握歐洲、美國等地國防預算增加的契機,取得穩定訂單,軍工業務佔比達 85%。

-

技術領先與認證:產品符合多項嚴格軍工標準(MIL-STD-810H、MIL-STD-461G、ANSI C1D2)及 IP 防護等級,並導入 AI 技術。

-

客製化與整合能力:具備模組化設計能力,能快速配合客戶特殊需求進行產品設計與系統整合。

-

供應鏈管理:透過提前備料、建立 Buffer Stock 等策略,有效應對供應鏈波動,維持良好毛利率。

-

符合貿易協定法 (TAA):產品在台灣製造,符合美國政府採購要求,有利標案競爭。

產業分析

在全球強固型電腦市場,倫飛面對的主要競爭對手包括松下(Panasonic Toughbook)、神基(Getac)等國際大廠,以及研華(Advantech)、三星(Samsung)等在特定應用領域的競爭者。

相較之下,倫飛的規模較小,但在特定區域市場(如歐洲軍工)及特定應用領域具有一定的市場份額和高度專業性。根據市場報告,倫飛在全球強固型行動裝置市場位居前列(約前三至五名)。公司持續透過拓展新客戶(如印度、越南)和新應用市場(如公共安全、農業、零售)來提升市場地位。

近期重大事件分析

營運與市場焦點

- 獲利創新高:2024 年營收創 13 年新高,獲利創 26 年新高,EPS 4.09 元 為 1999 年度以來最佳表現。

- 軍工訂單強勁:受惠地緣政治緊張、歐美國防預算提升,特別是歐洲市場需求強勁,帶動軍工規產品出貨暢旺,合約負債年增逾 2.5 倍。

- 無人機應用商機:公司看好無人機(Unmanned Aerial Vehicle, UAV)大量應用帶來的強固電腦需求,此應用已佔強固電腦需求相當百分比,成為潛在成長動能。

- 股利政策:董事會決議 2024 年度配發 3 元股票股利,為連續第三年配發股票股利,展現公司對未來成長的信心並回饋股東。另配發特別股股利每股 2 元。

- 股價與交易面:因營運表現亮眼,股價曾在短期內大幅上漲(如 2024 年 8 月六個營業日漲幅逾 3 成),並因成交量激增被列為注意股票。近期雖有回檔,但市場關注度仍高。

- AI 產品布局:推出導入 NPU 的 AI 強固型電腦,搭載 Intel® Core™ Ultra CPU,跟進產業技術趨勢,強化產品競爭力。

策略調整與展望

- 持續深耕歐洲:歐洲市場因國防預算攀升,仍被視為最大的成長動能來源。

- 拓展垂直市場:加強進軍公共安全、農業、零售、博弈、自動化及安控等非軍工領域,分散風險並尋求新成長機會。

- 品牌策略強化:持續推動 Durabook 品牌發展,包括擴大策略夥伴合作、強化終端用戶接觸、加速產品推出及新技術導入、提升品牌知名度。

- 產能規劃:目前高雄廠產能足以應對需求,暫無擴產計畫,但會持續關注市場動態與稼動率變化。

未來發展策略與展望

短期發展策略 (1-2 年)

- 掌握軍工訂單:持續爭取歐美國防標案,利用 TAA 合規優勢,確保核心業務穩定成長。

- 拓展新興市場:深化在亞太地區(如印度、越南)及其他新興市場的布局,尋找增長新動能。

- AI 產品推廣:加速 AI 強固型電腦的市場導入與應用拓展,提升產品附加價值。

- 優化營運效率:維持穩健的毛利率與費用控管,持續改善獲利能力。

- 專案結案與新案導入:總經理高思復預期 2024 下半年至 2025 上半年將持續有專案結案,並有新客戶、新專案進入市場,對後市持正向展望。

Durabook 品牌發展重點

根據 2024 年第四季法說會內容,公司將持續強化 Durabook 品牌,具體策略包括:

- 擴大策略夥伴之跨區域市場合作。

- 強化主要市場垂直用戶之直接接觸。

- 加速產品推出及新技術導入。

- 提升品牌知名度。

長期發展藍圖 (3-5年)

- 鞏固利基市場領導地位:在軍工、公共安全等核心市場建立更穩固的領導地位。

- 多元應用市場滲透:持續開拓工業、零售、農業等垂直應用市場,降低對單一市場的依賴。

- 技術創新:保持在強固設計、散熱技術、無線通訊、AI 整合、防爆設計等領域的技術領先。

- 全球通路深化:建立更綿密的全球銷售與服務網絡,提升客戶滿意度。

- 永續經營 (ESG):積極推動環境保護、社會責任及公司治理,提升企業長期價值。

機構法人普遍看好歐美軍工國防支出增加及 AI 應用將持續帶動強固型電腦市場成長,倫飛作為此領域的專業廠商,具備技術與品牌優勢,有望持續受惠此一趨勢。

重點整理

- 轉型成功,聚焦強固:倫飛電腦成功從一般筆電廠轉型為強固型電腦專家,自有品牌 Durabook 營收佔比高達 92%。

- 軍工國防需求旺盛:受惠地緣政治與國防預算提升,歐洲市場表現尤其亮眼,軍工業務佔比達 85%,訂單能見度高(合約負債年增 2.5 倍)。

- 營運績效創紀錄:2024 年營收創 13 年新高,EPS 4.09 元 刷新 26 年紀錄,毛利率維持 37% 以上水平。

- 獲利前景看好:2025 年首季營收年增逾 50%,法人看好軍工及 AI 應用將持續挹注成長動能。

- AI 應用起步:已推出整合 NPU 的 AI 強固型電腦,佈局新興技術應用。

- 財務結構穩健:資產負債表健康,現金充裕,股利政策穩定(連續三年配發股票股利)。

- 未來動能可期:看好歐洲市場、無人機應用及新垂直市場拓展,對後市營運展望樂觀。

參考資料說明

公司官方文件

- 倫飛電腦實業股份有限公司 2024 年第四季法人說明會簡報 (2025.03.25)。本研究主要參考此簡報的公司簡介、營運概況、財務報告、品牌策略、組織架構等資訊。

- 倫飛電腦實業股份有限公司歷年財務報告及公開資訊觀測站公告 (截至 2025.04)。包含年度/季度財報、營收公告、股利政策等。

- 倫飛電腦實業股份有限公司官方網站 (www.twinhead.com.tw)。提供公司基本資料、產品資訊、新聞發布、永續發展等資訊。

- 倫飛電腦 Durabook 品牌網站 (www.durabook.com/tw/)。提供詳細的產品規格、應用案例及技術特色。

新聞報導

- 鉅亨網、工商時報、經濟日報、財訊快報、CMoney 等財經媒體近期(2024.08 – 2025.04)關於倫飛電腦營運、財報、市場動態、法說會內容之相關報導。涵蓋營收發布、獲利表現、軍工訂單、無人機商機、AI 產品、股價動態、法人看法等主題。

研究報告與網路資料

- 各大證券研究報告或投資資訊平台(如 MoneyDJ、Yahoo 股市、Goodinfo 等)提供之倫飛電腦基本資料、財務數據及市場資訊。

註:本文內容主要依據截至 2025 年 4 月可取得之公開資訊進行分析與整理。所有財務數據、市場分析及未來展望均來自公司官方發布、公開新聞報導及網路彙整資料。