圖(1)個股筆記:6643 M31(圖片素材取自個股官網)

更新日期:2025 年 06 月 06 日

免責聲明

請先參閱首頁的免責聲明,再繼續閱讀本文。

快速總覽

本篇文章深入剖析円星科技(M31,6643 TT)的公司概要、發展歷程、主要業務、市場營運以及競爭優勢。M31 作為台灣領先的半導體矽智財(IP)供應商,專注於高速傳輸介面 IP 及基礎元件 IP 的設計與授權。文章強調了 M31 在先進製程、低功耗設計、車用安全認證等方面的技術優勢,以及在人工智慧 (AI) 、車用電子、消費性電子等多個高成長市場的應用。重要事件包括 2025 年與國芯科技合作推出 ISO 26262 ASIL-D Ready 認證的車用 IP,以及 eUSB2 PHY IP 在台積電 3 奈米製程完成驗證。儘管 2024 年營收下滑,但公司預期 2025 年將重回成長軌道,北美市場營收有望超越台灣。文章重點在於 M31 的技術領先地位、市場擴張策略以及在半導體價值鏈中的關鍵角色。

圖(2)6643 M31 基本面量化指標雷達圖(本站自行繪製)

圖(3)6643 M31 質化暨市場面分析雷達圖(本站自行繪製)

公司概要與發展歷程

公司基本資料

円星科技股份有限公司(M31 Technology Corporation,股票代號:6643 TT),簡稱 M31,於 2011 年 10 月 21 日成立,總部位於台灣新竹縣竹北市的台元科技園區。公司專注於半導體矽智財(Silicon Intellectual Property, IP)的設計、開發與授權,提供全球積體電路(IC)設計公司與晶圓代工廠高品質的 IP 解決方案。M31 於 2019 年 1 月 23 日在台灣櫃檯買賣中心(TPEx)正式掛牌上櫃,目前實收資本額約新台幣 4.18 億元。公司由董事長陳慧玲女士與總經理張原熏先生領導,發言人為蘇芷儀女士。

M31 的品牌名稱靈感源自仙女座星系(Andromeda Galaxy, M31),象徵著公司對技術創新的無限想像與對未來的展望。自成立以來,M31 即鎖定高速傳輸介面 IP 及基礎元件 IP 作為核心業務,並隨著半導體產業的技術演進,持續擴展其產品組合與技術深度。公司成功建立起以授權金(License Fee)與權利金(Royalty)為主的營運模式,確保穩定的收入來源。

基本概況

截至 2025 年 5 月,M31 的相關基本概況如下:

- 目前股價:528.0 元

- 預估本益比:293.63 倍

- 預估殖利率:0.38%

- 預估現金股利:2.01 元

- 報表更新進度:☑ 月報 ☑ 季報

圖(4)6643 M31 EPS 熱力圖(本站自行繪製)

EPS 熱力圖呈現了分析師對 M31 歷年 EPS 預估的變化情況,可看出市場對公司未來獲利能力的預期。

圖(5)6643 M31 K線圖(日)(本站自行繪製)

圖(6)6643 M31 K線圖(週)(本站自行繪製)

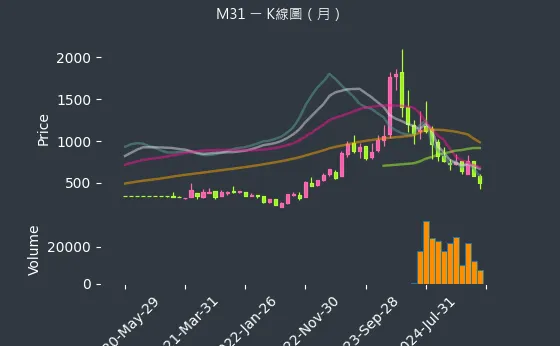

圖(7)6643 M31 K線圖(月)(本站自行繪製)

股價走勢圖分別以日、週、月為單位,呈現了 M31 股價在不同時間範圍內的波動情況。

重要發展里程碑

-

2011 年:公司成立,聚焦高速傳輸 IP 及基礎元件 IP 設計。

-

2012 年:加入台積電開放創新平台(OIP)IP 聯盟。

-

2017 年 – 2024 年:持續獲得台積電 OIP 矽智財合作夥伴獎項,連續七年(截至 2024 年 9 月)獲此殊榮,突顯其技術實力與合作關係。M31 自 2012 年加入台積電 OIP IP 聯盟,與台積電合作穩定且深厚,並持續獲得新客戶採用。

-

2019 年:1 月於台灣櫃買中心掛牌上櫃,進入資本市場。

-

2024 年 11 月:宣布 USB4 IP 於台積電 5 奈米(N5)製程完成矽驗證。

-

2025 年 1 月:與國芯科技合作推出符合 ISO 26262 ASIL-D Ready 認證的 12 奈米車用 IP。M31 與蘇州國芯科技深化合作,首次進入先進製程領域,推出基於 12 奈米製程的 GPIO IP,用於車用降噪 DSP 晶片,並已獲得中國多家車廠導入。總經理張原熏表示,此次合作顯示新里程碑,推動車用電子發展。

-

2025 年 3 月:發布 2024 年財報,全年營收 14.8 億元,年減 8.15%,EPS 3.05 元。預期 2025 年營運重回成長軌道,北美市場營收有望超越台灣市場,權利金收入目標未來三年倍增。公司坦言,晶圓廠開案進度不如預期,壓縮 2024 年獲利空間,但預期 2025 年將迎來成長契機。

-

2025 年 4 月:宣布其 eUSB2 PHY IP 在台積電 3 奈米製程完成矽驗證,並在 2 奈米製程完成設計定案,同步布局次世代 eUSB2V2。M31 將推出次世代 eUSB2V2 PHY IP,導入「非對稱頻寬架構」,新技術將頻寬從 480Mbps 提升至 4.8Gbps,同時維持 0.5V 低電壓運作,適用於 AI 邊緣運算裝置,並透過強化 I/O 架構彈性,協助客戶縮短 50% 以上設計週期。董事會決議買回庫藏股,以穩定股價及維護股東權益。

主要業務範疇分析

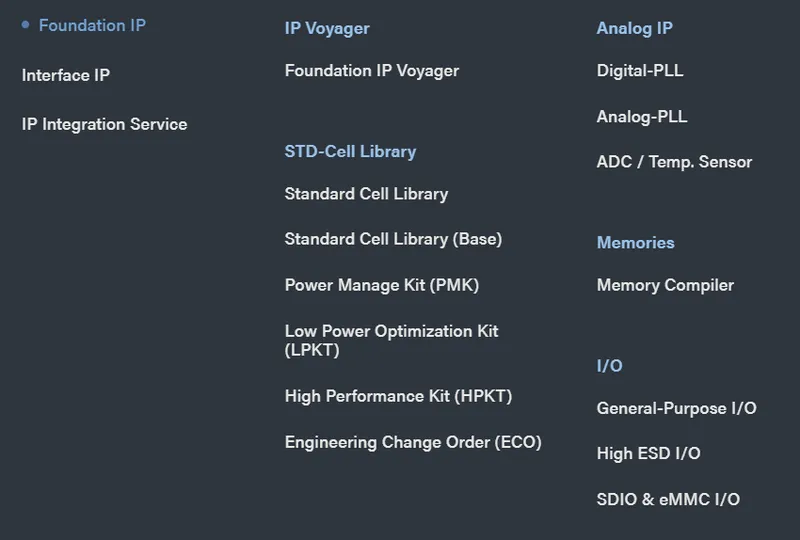

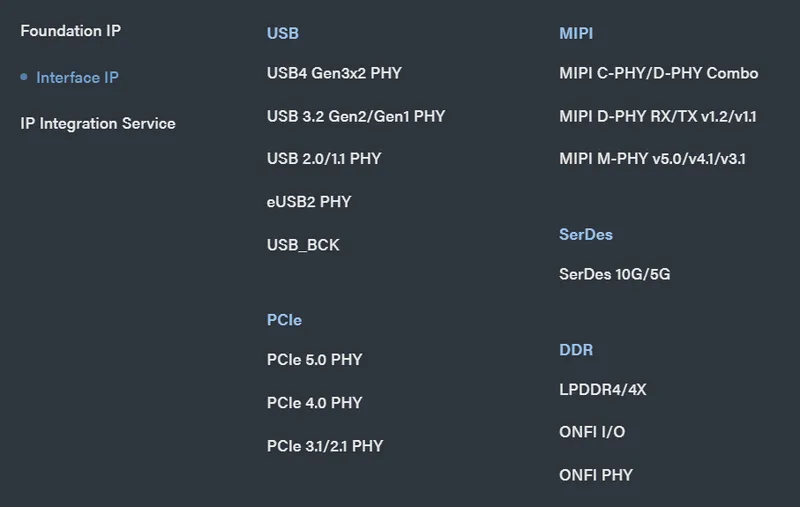

M31 的核心業務是提供多樣化的半導體矽智財,其產品可分為兩大類:基礎元件 IP (Foundation IP) 與功能性 IP (Functional IP)。這些 IP 是現代晶片設計中不可或缺的關鍵組件,支援從成熟到尖端的各種半導體製程。

產品系統說明

M31 的產品組合涵蓋廣泛的製程節點,從 180 奈米成熟製程到 2 奈米最先進製程均有佈局,主要產品線包括:

-

高速介面 IP (High-Speed Interface IP):

-

包含 USB(如 USB4 支援 40 Gbps、eUSB2/eUSB2V2 支援 4.8 Gbps)、PCIe(如 PCIe 5.0)、MIPI(M-PHY, C-PHY)、SATA、ONFi(如 ONFi 6.0 規劃中)等介面標準。

-

這些 IP 提供高頻寬、低延遲的資料傳輸解決方案,是高性能運算、AI、消費性電子及車用電子的關鍵技術。

-

M31 的 USB4 IP 已在台積電 5 奈米製程完成矽驗證;eUSB2 PHY IP 已在台積電 3 奈米製程完成矽驗證,並於 2 奈米製程完成設計定案。台積電與 M31 合作,共同推動下一代 AI 與高效能運算應用。

-

次世代 eUSB2V2 PHY IP 將導入「非對稱頻寬架構」,維持 0.5V 低電壓運作。

-

-

基礎元件 IP (Foundation IP):

-

標準單元庫 (Standard Cell Library):提供 IC 設計所需的基本邏輯閘。

-

記憶體編譯器 (Memory Compiler):包括 SRAM(靜態隨機存取記憶體)與 Mask ROM(罩幕式唯讀記憶體),支援高密度、低功耗設計。

-

特殊 I/O (Specialty I/O):例如 GPIO(通用型輸入輸出),特別是針對車用等特定應用設計,具備高可靠性與安全性(如 12 奈米 GPIO IP)。

-

-

類比 IP (Analog IP):

- 例如 SAR-ADC(逐次逼近型類比數位轉換器)、電壓檢測器等,主要應用於車用與工業控制領域。

圖(8)產品類別-基礎元件(資料來源:M31 公司網站)

圖(9)產品類別-高速介面(資料來源:M31 公司網站)

圖(10)產品類別-集成 IC 整合服務(資料來源:M31 公司網站)

技術優勢分析

M31 憑藉持續的研發投入與技術創新,建立起多方面的競爭優勢:

-

先進製程領導地位:為亞洲少數、台灣領先能提供 7 奈米以下,乃至 2 奈米製程 IP 的供應商。eUSB2 IP 已推進至 3 奈米驗證及 2 奈米定案。M31 2025 年可望認列 2 奈米相關 IP 授權金收入,且台積電 2 奈米製程持續推進,M31 有望受惠。

-

低功耗設計與高密度設計:特別針對 IoT、穿戴裝置及車用電子等對功耗敏感的應用進行優化,例如 eUSB2V2 維持 0.5V 低電壓運作。

-

車用安全認證:其 12 奈米 GPIO IP 獲得 ISO 26262 ASIL-D Ready 國際車用功能安全標準認證,並通過德國 SGS-TÜV 驗證。

-

廣泛的製程覆蓋:支援從 2 奈米到 180 奈米的多種製程技術,滿足不同客戶與應用的需求。

-

緊密的晶圓代工夥伴關係:與台積電(連續七年獲 OIP 獎)、三星、GlobalFoundries、中芯國際等全球主要晶圓代工廠深度合作,確保 IP 品質與製程兼容性。M31 身為台積電 OIP 生態系一員,持續獲得新客戶採用,並將與台積電深化 GAA(閘極全環繞)技術合作,以提升產品競爭力。

-

客製化設計能力:能根據客戶特定需求,提供客製化的 IP 解決方案,並透過強化 I/O 架構彈性,協助客戶縮短設計週期(如 eUSB2 可縮短 50% 以上)。

應用領域分析

M31 的矽智財廣泛應用於多個高成長的終端市場:

-

人工智慧 [AI) 與高效能運算(HPC):支援 AI 加速器、伺服器等所需的高速資料傳輸 (PCIe, USB, eUSB2] 與大容量記憶體介面。公司已切入美系雲端服務供應商 (CSP] 供應鏈(如 AWS, Microsoft Azure),並與 NVIDIA 等 AI 晶片大廠合作。M31 看到雲端伺服器對傳輸介面 IP 需求增長,已與美系 CSP 業者合作。特別是 eUSB2V2 的低功耗特性適用於 AI 邊緣運算裝置。

-

車用電子 [Automotive):提供符合高安全標準(ISO 26262)的 MCU、DSP 相關 IP,應用於先進駕駛輔助系統 (ADAS]、域控制器、動力總成、電池管理系統 (BMS] 及車身控制等。已與國芯科技、比亞迪等廠商合作,並推出全系列車用矽智財解決方案,迎接新能源汽車需求增長。M31 發表的車用矽智財解決方案包括安全優化的基礎平臺,涵蓋標準元件庫、SRAM、特殊 I/O 等設計,並加速產品開發流程,縮短設計週期,且符合 ISO 品質標準,滿足新能源汽車在 ADAS 和座艙 SoC 等應用需求。

-

消費性電子 (Consumer Electronics):應用於智慧型手機、平板電腦、穿戴裝置等,提供高速介面 IP 如 USB、MIPI 等。

-

物聯網 (IoT) 與工業控制 (Industrial):提供低功耗、高密度的基礎元件 IP,滿足智慧感測、監控系統及工業自動化需求。

-

通訊 (Communication):支援 5G 基地台、網路交換器等設備所需的高速 SerDes IP。

-

先進封裝 [Advanced Packaging):關注 Die-to-Die(D2D)等小晶片 (Chiplet] 互連技術,總經理表示將聚焦先進封裝需求,計畫進軍高效能連線的 Die to Die 領域,持續滿足市場需求,預期 2025 年後開始貢獻營收。

市場與營運分析

營收結構分析

M31 的營收主要來自授權金 (License Fee) 與權利金 (Royalty)。授權金是客戶導入 IP 設計時支付的一次性費用,權利金則是客戶晶片量產後,按出貨量比例支付的費用。

根據 2024 年第三季法說會資料:

-

收入來源結構:

-

權利金佔比呈現逐季成長趨勢,從 2023 年第四季的 8.6% 提升至 2024 年第三季的 22.3%。

-

2024 年前三季整體比例,授權金約佔 83.3%,權利金約佔 16.7%。公司目標未來三年內權利金營收倍增,佔比提升至 25% 以上。海外新晶圓廠的加入,將帶動權利金收入高速增長。

-

-

客戶類型結構:

-

來自無晶圓廠 (Fabless) 客戶的營收佔比較高。

-

2024 年前三季,Fabless 客戶營收佔 63.1%,晶圓代工廠 (Foundry) 客戶佔 36.9%。

-

-

製程節點結構 (授權金):

-

Fabless 客戶:先進製程 (16 奈米及以下) 佔比持續提升,2024 年第三季已達 59.1%。其中 2-8 奈米製程佔比從 2022 年的 10.7% 成長至 2024 年前三季的 28.3%。IC 設計業者對先進製程 IP 需求暢旺,2024 年整體新案授權營收成長超過三成,16 奈米以下授權營收大增七成,展現先進製程強勁動能。

-

Foundry 客戶:12-16 奈米製程佔比顯著增長,自 2023 年以來貢獻接近 50%。2-8 奈米製程於 2024 年第三季亦有 75.6% 的高佔比。成熟製程 (90-180 奈米) 佔比大幅下降至 8.2% (2024 年前三季)。

-

財務績效分析

2024 年第三季營運概況

| 項目 | 2024 年 Q3 | 2024 年 Q2 | 季變動 (QoQ) | 2023 年 Q3 | 年變動 (YoY) |

|---|---|---|---|---|---|

| 營收 (千美元) | 11,858 | 13,248 | -10.5% | 13,785 | -14.0% |

| 營收 (千新台幣) | 381,878 | 429,383 | -11.1% | 432,489 | -11.7% |

| 毛利率 (%) | 100% | 100% | – | 100% | – |

| 營業費用 [千新台幣) | (337,193) | (322,648] | +4.5% | (286,524) | +17.7% |

| 營業利益率 (%) | 11.7% | 24.9% | -13.2 ppt | 33.7% | -22.0 ppt |

| 稅後淨利 (千新台幣) | 28,009 | 109,860 | -74.5% | 153,575 | -81.8% |

| 稅後淨利率 (%) | 7.3% | 25.6% | -18.3 ppt | 35.5% | -28.2 ppt |

| 每股盈餘 (EPS, 新台幣) | 0.67 | 2.64 | -74.6% | 3.71 | -81.9% |

-

2024 年 Q3 營收 3.82 億元,較上季及去年同期下滑,主因晶圓代工廠專案延遲及非 AI 應用復甦緩慢。

-

營業費用年增 17.7%,主要來自研發投入增加。

-

稅後淨利大幅下滑,除營收減少外,亦受到約 2,219 萬新台幣的淨外匯損失影響。

-

稀釋後加權平均流通股數於 3Q24 為 41,649 千股。

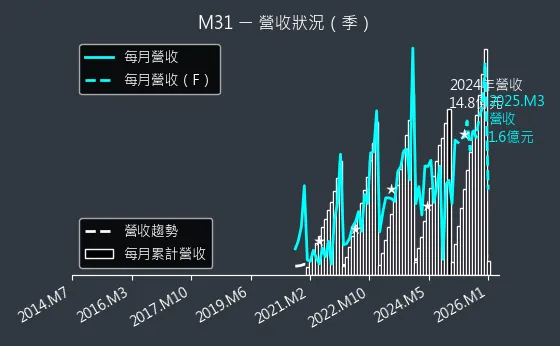

2024 年全年營運結果

-

2024 年全年合併營收約 14.8 億元新台幣,年減 8.15%。此為公司成立以來首次年度營收下滑。M31 在 2024 年的合併營收為 14.8 億元,年減 8.15%,每股淨利為 3.05 元。

-

全年每股純益 (EPS) 為 3.05 元,較 2023 年的 12.6 元大幅減少。

-

營收獲利下滑主因晶圓廠客戶新案開發減少超過五成,壓縮獲利空間。

2025 年第一季展望

- 預期 2025 年第一季營收將較 2024 年第四季實現雙位數百分比增長,主要受惠於晶圓代工專案回溫。M31 預計 1Q25 晶圓代工專案將回溫,帶動業績。

圖(11)6643 M31 營收趨勢圖(本站自行繪製)

觀察 M31 的營收趨勢圖,可見營收在 2024 年出現下滑,但預期 2025 年將重回成長軌道。

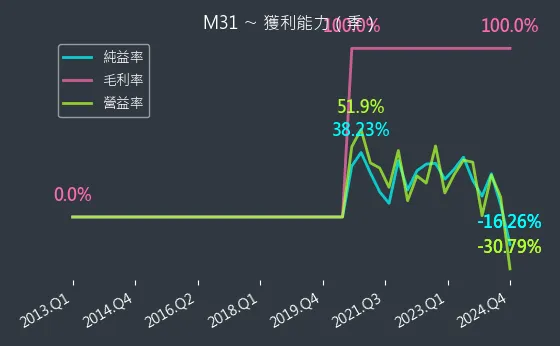

圖(12)6643 M31 獲利能力(本站自行繪製)

從 M31 的獲利能力圖可見,公司的毛利率長期維持在 100%,顯示其在 IP 授權領域的獨特優勢。

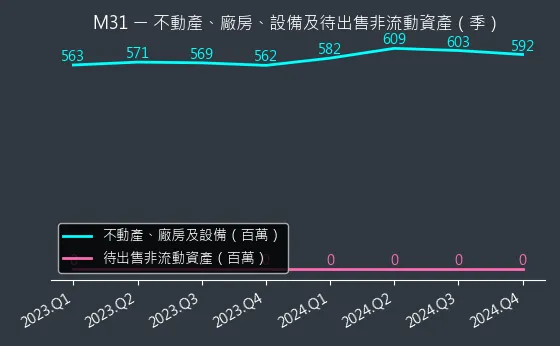

圖(13)6643 M31 不動產、廠房、設備及待出售非流動資產變化圖(本站自行繪製)

不動產、廠房、設備及待出售非流動資產變化圖顯示,M31 在相關資產上的投資相對穩定,沒有明顯的擴張跡象。

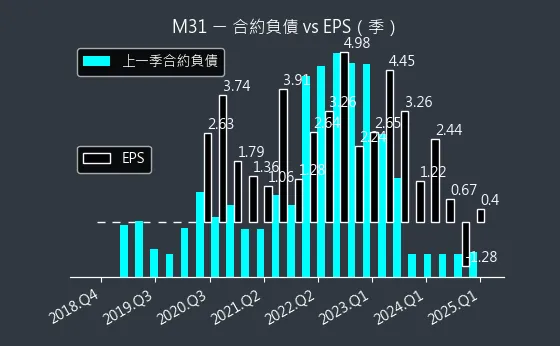

圖(14)6643 M31 合約負債(本站自行繪製)

合約負債代表公司未來的潛在訂單,從圖中可見 M31 的合約負債呈現波動,需持續關注未來趨勢。

圖(15)6643 M31 存貨與平均售貨天數(本站自行繪製)

由於 M31 主要業務為 IP 授權,因此存貨與平均售貨天數的參考價值較低。

圖(16)6643 M31 存貨與存貨營收比(本站自行繪製)

與存貨與平均售貨天數相同,存貨與存貨營收比對 M31 的參考價值較低。

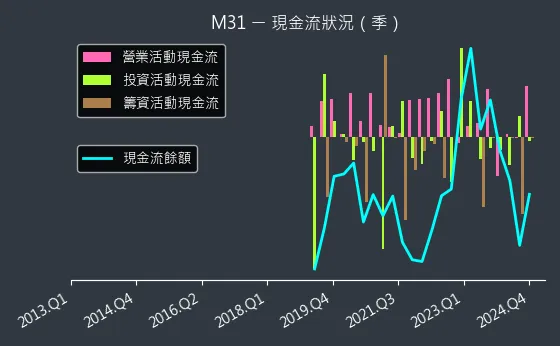

圖(17)6643 M31 現金流狀況(本站自行繪製)

現金流狀況圖呈現了 M31 的現金流量變化,投資者可藉此評估公司的資金運用效率。

圖(18)6643 M31 杜邦分析(本站自行繪製)

杜邦分析圖有助於了解 M31 的財務結構與獲利能力,投資者可深入分析各項指標以評估公司體質。

圖(19)6643 M31 資本結構(本站自行繪製)

資本結構圖呈現了 M31 的資本來源分佈,有助於評估公司的財務風險。

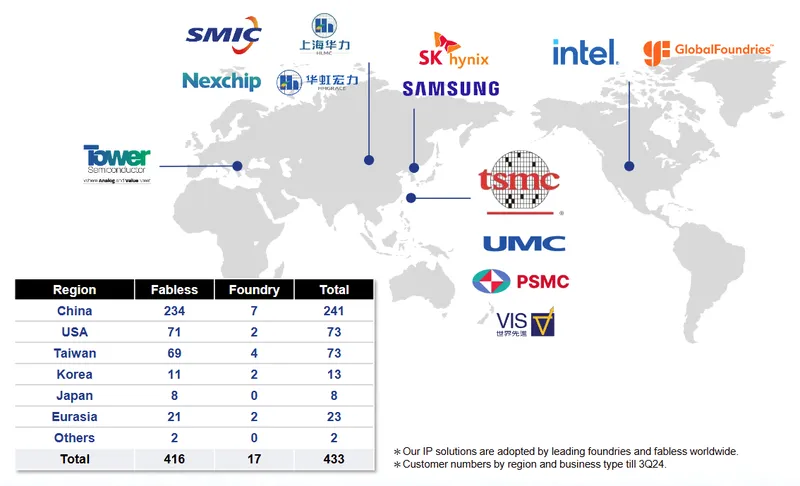

區域市場分析

M31 的營運範圍遍及全球主要半導體市場,客戶基礎廣泛。

-

主要市場:根據 2024 年前三季數據,中國大陸仍是最大市場,佔營收 40.4%。美國市場佔 22.5%,台灣市場佔 21.5%。其他地區(含歐亞、日韓等)佔 15.6%。

-

成長趨勢:美國市場在 2024 年 Q3 營收較 Q2 成長超過一倍,佔比達 32.4%,顯示北美市場擴展成效顯著。公司預計 2025 年北美市場營收將超越台灣。

-

合作夥伴:公司與台積電、韓國(三星、SK Hynix)、中國三大晶圓集團(中芯國際、華虹宏力等)及歐美日韓多家 IC 設計公司和晶圓代工廠均有合作。成功斬獲韓系晶圓廠 5 奈米技術平台。M31 將與中國三大晶圓集團合作推進至 22/28 奈米具量產潛力的技術平台。

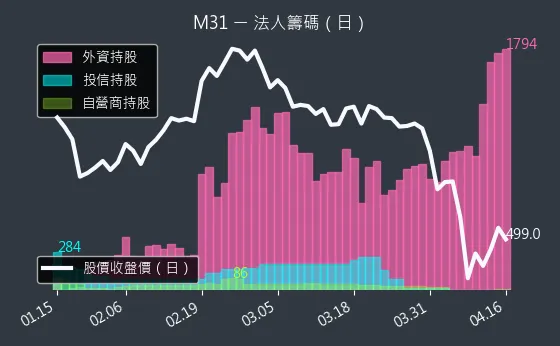

圖(20)6643 M31 法人籌碼(日)(本站自行繪製)

法人籌碼圖呈現了法人機構對 M31 股票的買賣情況,可作為投資參考。

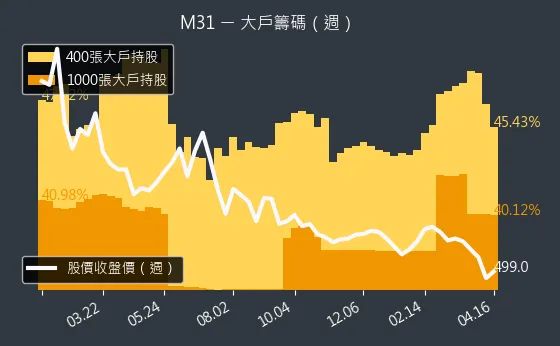

圖(21)6643 M31 大戶籌碼(週)(本站自行繪製)

大戶籌碼圖顯示了大戶投資者對 M31 股票的持有比例變化,有助於了解市場資金流向。

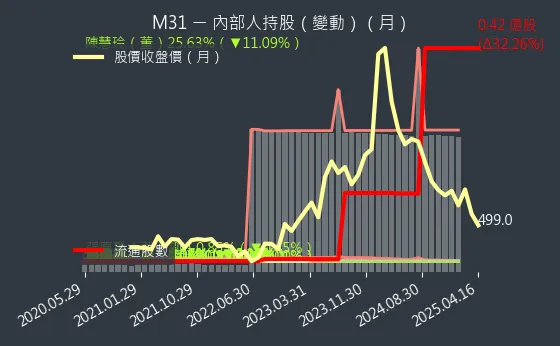

圖(22)6643 M31 內部人持股(月)(本站自行繪製)

內部人持股圖呈現了公司內部人士對自家股票的持有情況,可作為公司前景的參考指標之一。

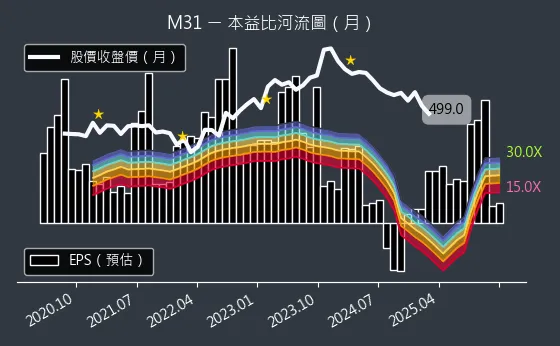

圖(23)6643 M31 本益比河流圖(本站自行繪製)

本益比河流圖呈現了 M31 歷年的本益比變化,以及市場對未來本益比的預期。

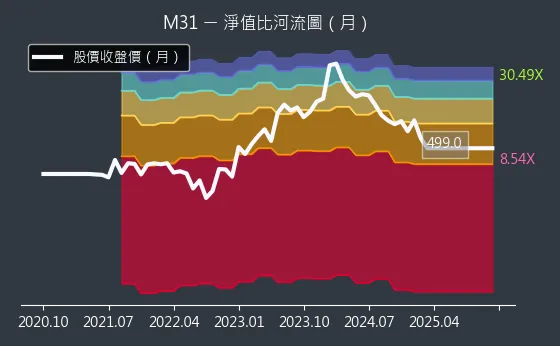

圖(24)6643 M31 淨值比河流圖(本站自行繪製)

淨值比河流圖呈現了 M31 歷年的淨值比變化,有助於評估公司的股價是否合理。

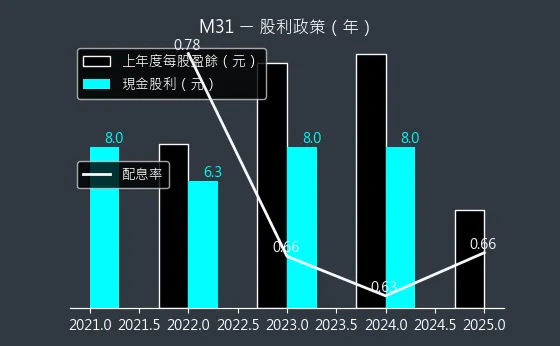

圖(25)6643 M31 股利政策(本站自行繪製)

股利政策圖呈現了 M31 歷年的股利發放情況,可作為投資決策的參考。

客戶結構與價值鏈分析

客戶群體分析

截至 2024 年第三季,M31 共擁有 433 家客戶,遍布全球。

| 地區 | 無晶圓廠 (Fabless) | 晶圓代工廠 (Foundry) | 總計 |

|---|---|---|---|

| 中國大陸 | 234 | 7 | 241 |

| 美國 | 71 | 2 | 73 |

| 台灣 | 69 | 4 | 73 |

| 韓國 | 11 | 2 | 13 |

| 日本 | 8 | 0 | 8 |

| 歐亞大陸 | 21 | 2 | 23 |

| 其他 | 2 | 0 | 2 |

| 總計 | 416 | 17 | 433 |

-

主要客戶:

-

晶圓代工廠:台積電 [TSMC)、格芯(GlobalFoundries)、中芯國際 (SMIC]、華邦電、上海華力微、力晶、華虹宏力、世界先進、SK Hynix、三星 (Samsung) 等。

-

IC 設計公司:聯發科 [MediaTek)、慧榮(Silicon Motion)、Innogrit、高通 (Qualcomm]、輝達 [NVIDIA)、超微(AMD)、以及美系雲端服務供應商 (AWS, Microsoft Azure 等]。

-

車用領域:國芯科技 (Gcore)、比亞迪等。

-

圖(26)主要客戶與合作夥伴(資料來源:M31 公司網站)

價值鏈定位

M31 在半導體產業鏈中扮演 關鍵的上游 IP 供應商角色。

-

上游:主要的「原料」為 EDA [電子設計自動化) 軟體工具(如 Cadence, Synopsys 提供)及合作晶圓代工廠提供的製程設計套件 (PDK] 與技術參數。其中,EDA 工具授權費用是公司重要的成本項目,隨先進製程研發需求而增加,2024 年已突破 3 億元新台幣。

-

核心業務:進行矽智財 IP 的研發、設計、驗證與優化。

-

下游:將設計完成的 IP 授權給 IC 設計公司 [Fabless) 或整合元件製造廠(IDM),幫助他們縮短晶片開發時程、降低設計風險與成本。同時也與晶圓代工廠 (Foundry] 合作開發基礎元件 IP 平台,供其客戶使用。

生產基地與研發投入

M31 是一家純設計公司 (Fabless),專注於 IP 研發與設計服務,本身不從事晶片製造,因此沒有傳統意義上的生產基地或工廠。

-

研發總部:主要研發中心位於台灣新竹竹北的台元科技園區。

-

海外研發據點:設有印度研發中心,以分擔設計工作、降低成本並提升全球研發效率。經過一年磨合,已初步貢獻研發成果。

-

研發產能:公司的「產能」體現在研發能量與 IP 交付能力。截至 2024 年,研發團隊約 300 人,公司表示 2025 年研發人力將適度控管,不會大幅成長。

-

研發投入:研發費用是公司主要成本。2024 年營業費用預計年增 20%,反映了在先進製程 (特別是 2 奈米及以下) 和 AI、車用電子等領域持續加大的研發投入。

-

擴廠計畫:公司無實體擴廠計畫,發展重點在於擴充研發團隊、提升軟體工具與運算資源,以及優化設計流程 (如導入 AI 輔助設計)。

競爭優勢與市場地位

核心競爭力

-

技術領先:在高速介面 IP (USB4, eUSB2, PCIe 5.0) 及先進製程 (2nm, 3nm, 5nm) 方面具備領先技術。

-

產品線完整:提供從基礎元件 IP 到高速介面 IP 的完整解決方案。

-

多元製程支援:涵蓋 2nm 至 180nm 的廣泛製程節點。

-

客戶基礎穩固:與全球頂尖晶圓代工廠和 IC 設計公司建立長期合作關係。

-

品質與認證:產品通過嚴格的矽驗證,車用 IP 獲得 ISO 26262 安全認證。

-

本地化優勢:深耕台灣及亞洲市場,能快速回應客戶需求。

市場競爭地位與主要競爭對手

-

台灣市場:為台灣前三大的矽智財供應商之一。

-

亞洲市場:在中國大陸、韓國、日本等地具有重要市場地位。

-

全球市場:在全球高速介面 IP 及特定基礎 IP 領域具備競爭力,持續拓展北美與歐洲市場。

-

主要競爭對手:

-

國際大廠:新思科技 (Synopsys)、益華電腦 (Cadence Design Systems) 等,這些公司是全球 EDA 及 IP 龍頭,擁有廣泛的產品組合和市場份額。

-

國內同業:創意電子 [GUC)、智原科技(Faraday)、晶心科技 (Andes Technology]、創惟科技 (Genesys Logic) 等,在特定 IP 領域或代工廠合作模式上存在競爭。

-

相較於國際大廠,M31 以其專注於特定 IP 領域的深度、先進製程的快速跟進以及靈活的客製化服務建立差異化優勢。

近期重大事件分析

-

2024 年 Q3 財報 (2024.11.07 法說會):

-

Q3 營收 3.82 億元 (季減 11.1%, 年減 11.7%),EPS 0.67 元。

-

營收下滑主因晶圓廠專案延遲及非 AI 應用復甦緩慢,淨利受 2219 萬元匯損影響。

-

權利金收入佔比 22.3%,逐季提升。

-

北美市場營收佔比 32.4%,季增一倍。

-

宣布 USB4 IP 於台積電 5 奈米完成矽驗證。

-

預期 4Q24 起晶圓代工廠專案將反彈。

-

-

2024 年底:

-

12 月:於中國積體電路設計業展覽會推出全系列車用矽智財解決方案。法人預期 12 月遞延訂單將促進營收增長。

-

12 月:M31 被納入中信上櫃 ESG 30 指數成分股。

-

-

2025 年 Q1:

-

1 月:與蘇州國芯科技深化合作,12 奈米 GPIO IP 導入其車用降噪 DSP 晶片,獲中國多家車廠採用。

-

1 月:股價出現較大波動,曾因矽智財概念股領跌而下跌 7-8%。分析師下修 2024 年 EPS 預估,但維持對 2025/2026 年的成長預期。

-

2 月:Factset 分析師目標價中位數一度上修至 900 元,反映市場對 2025 年復甦的期待。股價表現回溫。

-

3 月 19 日 業績發表會:

-

公布 2024 年全年營收 14.8 億元 (年減 8.15%),EPS 3.05 元。

-

預期 1Q25 營收季增雙位數百分比。

-

重申 2025 年營收雙位數成長目標。

-

透露將有 2 奈米新專案加入,並與台積電深化 GAA 技術合作。

-

強調未來三年權利金收入 翻倍成長目標。

-

預期 2025 年北美市場營收將超越台灣。

-

3 月底:股價再度大幅回檔,甚至出現跌停,ASIC 概念股普遍面臨賣壓。

-

-

2025 年 Q2:

-

4 月 14 日:董事會決議買回庫藏股,以穩定股價及維護股東權益。

-

4 月 24 日:宣布 eUSB2 PHY IP 在台積電 3 奈米製程完成矽驗證,並在 2 奈米製程完成設計定案,同步布局次世代 eUSB2V2。

-

未來發展策略與展望

短期發展計畫 (1-2 年)

-

營運復甦:確保 2025 年營收實現雙位數成長,擺脫 2024 年低谷。1Q25 營收預計季增雙位數。

-

先進製程拓展:積極爭取 2 奈米、3 奈米等先進製程設計案(已有 2 奈米設計定案及新案洽談),擴大高階 IP 授權收入。預計 2025 年可認列 2 奈米相關 IP 授權金。

-

權利金增長:推動 12/16 奈米 FinFET平台進入量產,加速權利金收入累積。目標未來三年權利金收入翻倍。

-

市場深耕:強化 北美市場布局,爭取 CSP 及大型 IC 設計公司訂單,目標 2025 年北美營收超越台灣;穩固中國市場與晶圓代工廠合作 (推進至 22/28 奈米平台);深化與韓系晶圓廠合作 (5 奈米平台)。

-

新品導入:加速 USB4、eUSB2/eUSB2V2、PCIe 5.0等高速介面 IP 的客戶導入與量產。

中長期發展藍圖 (3-5 年)

-

技術領先:持續投入 2 奈米以下及 GAA等下一代製程技術 IP 研發。規劃下一代 ONFi 6.0 技術。

-

權利金倍增:實現未來三年權利金收入 翻倍成長的目標,佔總營收比重提升至 25%以上,提升營收穩定性。

-

應用領域深化:擴大在 AI (特別是邊緣 AI 推論)、車用電子 (ADAS, 座艙 SoC)、HPC等高成長領域的市佔率。

-

先進封裝布局:關注 Die-to-Die (D2D)等小晶片 (Chiplet) 互連技術,預期 2025 年後開始貢獻營收。

-

全球化營運:優化海外研發中心 (如印度) 效能,拓展全球客戶服務網絡。

M31 總經理張原熏強調,公司將持續專注高單價晶圓廠專案,深化與主要客戶合作,並審慎配置研發資源,以迎接 AI 與車用電子帶來的龐大市場機遇。

重點整理

-

公司定位:円星科技 (M31) 是專注於高速介面 IP 與基礎元件 IP 的領導廠商,支援從 180 奈米至 2 奈米的廣泛製程。

-

核心業務:提供 USB、PCIe、MIPI 等高速 IP,以及 Standard Cell、Memory Compiler、Specialty I/O 等基礎 IP,應用於 AI、HPC、車用、消費電子等領域。

-

營運模式:主要收入來源為授權金 (約 83%) 與權利金 (約 17%,持續增長中)。

-

財務狀況:2024 年因產業週期影響營收首次下滑 (年減 8.15%,EPS 3.05 元),但毛利率維持 100%。2025 年營運預期回溫。

-

市場布局:客戶遍及全球,主要市場為中國大陸、美國、台灣。北美市場成長迅速,預計 2025 年超越台灣。

-

競爭優勢:技術領先 (尤其先進製程)、產品線完整、與頂尖晶圓廠及 IC 設計公司合作緊密、具備車用安全認證。

-

近期動態:eUSB2 於 3 奈米驗證成功/2 奈米定案,USB4 於 5 奈米驗證成功,深化與國芯科技在車用領域合作,2025 年初營收回溫,董事會通過庫藏股計畫。

-

未來展望:預期 2025 年營收恢復雙位數成長,受惠於 2 奈米等先進製程開案、AI/車用需求、以及北美市場擴張。權利金收入預計成為未來三年重要成長引擎。

參考資料說明

公司官方文件

- 円星科技股份有限公司 2024 年第三季法人說明會簡報 (2024.11.07)

本報告主要參考法說會簡報提供的財務數據 (3Q24)、營收結構分析 (來源、區域、客戶類型、製程節點)、客戶數量與分佈、授權合約數量統計、以及公司對 3Q24 營運的回顧與未來展望。

- 円星科技股份有限公司 2023 年度永續報告書 (2024.08)

參考永續報告書中有關公司 ESG 策略、環境保護措施、社會責任實踐及公司治理架構的內容。

- 円星科技股份有限公司 2024 年 / 2023 年 / 2022 年合併財務報告 (2025.03 / 2024.03 / 2023.03)

參考財務報告中有關公司債、資產負債結構、損益表細項及整體財務狀況的資訊。

- 円星科技股份有限公司 2023 年 / 2021 年 / 2017 年股東會年報

參考年報中有關公司沿革、業務範圍、客戶合作夥伴、產品技術及市場發展策略的詳細資訊。

- 円星科技股份有限公司 櫃買中心業績發表會簡報/新聞稿 (2025.03.19)

參考業績發表會中關於 2024 年營運結果、2025 年展望、2 奈米進展、權利金目標及 GAA 合作等資訊。

研究報告

- MoneyDJ 理財網 – 円星科技 (6643) 公司基本資料及新聞 (多篇,日期橫跨 2024-2025)

研究報告提供円星科技的公司概況、產品線、營收結構、主要客戶、競爭對手及市場地位的分析。

- 富果 Fugle 部落格 – 円星科技 (M31) 個股分析系列 (2022)

該系列報告深入分析円星科技的商業模式、技術護城河、成長潛力及產業競爭格局。

- UAnalyze 投資研究報告 (多篇,日期橫跨 2024-2025)

報告提供對円星科技營運狀況、財務表現、客戶關係及市場前景的專業評估。

- Vocus 方格子 – 財經專欄文章 (多篇,日期橫跨 2024-2025)

專欄文章提供對円星科技法說會內容解讀、市場動態分析及法人觀點彙整。

- FactSet 調查報告 (多篇,日期橫跨 2025.01-2025.02)

提供分析師對 M31 的 EPS 預估、目標價調整等市場預期資訊。

新聞報導

-

鉅亨網 [cnyes) – 円星科技相關新聞(多篇,日期橫跨 2024-2025)報導詳述円星科技的最新業績公告、法說會重點、新產品發布 (如 USB4/eUSB2 IP 驗證]、合作案 (如與國芯科技合作)、股價動態、法人評價及 ESG 指數納入等事件。

-

經濟日報 [UDN Money) – 円星科技相關新聞(多篇,日期橫跨 2024-2025)報導涵蓋円星科技的營運展望、技術進展 (如 2 奈米/3 奈米布局、GAA 合作]、市場策略 (如北美市場拓展)、以及產業趨勢的影響。

-

中央社 (CNA) – 円星科技相關新聞 (2025.03)

報導業績發表會內容,包含 2024 年業績及 2025 年展望。

- 工商時報 (ChinaTimes) – 円星科技相關新聞 (多篇)

提供 M31 市場動態、法人看法及股價相關報導。

- 自由時報 (LTN) – 円星科技相關新聞 (多篇)

涵蓋 M31 技術發展、市場消息與股價表現。