圖(1)個股筆記:4770 上品(圖片素材取自個股官網)

更新日期:2025 年 03 月 28 日

免責聲明

請先參閱首頁的免責聲明,再繼續閱讀本文。

上品綜合工業:半導體製程關鍵材料供應商

上品綜合工業(Allied Supreme Corp.,股票代號 4770)自 1981 年成立以來,專注於氟素樹脂材料的製造與加工。作為台灣氟素樹脂市場的領導廠商,公司在台灣市場占有率超過 50%,在相關化學品市場更達到 85% 以上。目前已發展成為全球唯一一站式氟素相關應用服務廠商,整合從原料、製造、組裝到品質檢測的完整供應鏈。

產品與技術優勢

上品的核心競爭優勢在於氟素內襯成型技術,半成品自製率超過 80%。公司主力產品為氟素樹脂「鐵氟龍」設備、材料及工程。產品結構中,氟素樹脂內襯設備約占 69.4%、氟素應用材料占 13.8%、氟素內襯管件占 7.1%,工程服務占 9.7%。

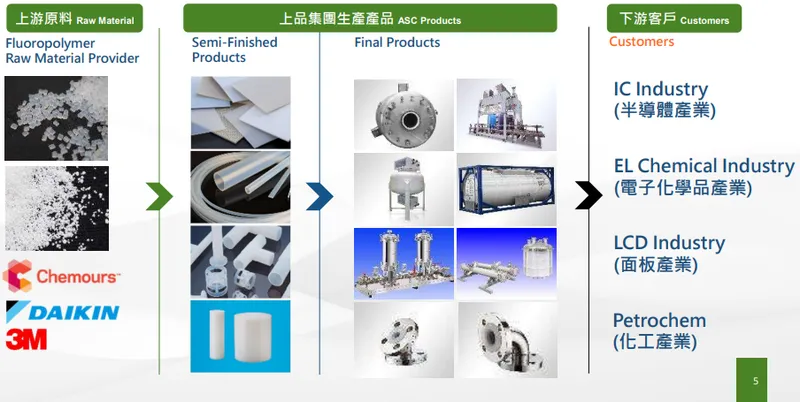

圖(2)主要產品與產業概況(資料來源:上品公司網站)

公司開發的 TEFPASS® 技術是高純化學品品質維穩的關鍵,廣泛應用於半導體製程各階段,包括氧化擴散、薄膜沉積、光阻塗佈等。這項技術不僅提升產品良率,也推動產業朝向綠色循環經濟發展。目前 C4F6 二級製造設備已建置完成,一級製造廠預計年底前完工,將進一步提升出貨能力。

客戶結構與市場布局

圖(3)產品應用場景(資料來源:上品公司網站)

公司產品應用範疇橫跨四大產業領域。半導體產業占比最高,達 88.1%,其次為石化產業約 10.5%,其他產業約 1.4%。在地域分布上,台灣市場占 34.6%,中國大陸占 40.5%,美國等其他市場約占 24.9%。

生產基地主要設於台灣彰濱及中國嘉興,目前大陸廠區稼動率已開到全滿,台灣廠區稼動率也回升至九成。透過策略性的產能布局,公司得以更有效率地服務各地客戶。值得注意的是,台系晶圓代工客戶在美國擴產,因供應鏈距離較長,槽車總需求較台灣提升一倍以上,為公司帶來額外成長動能。

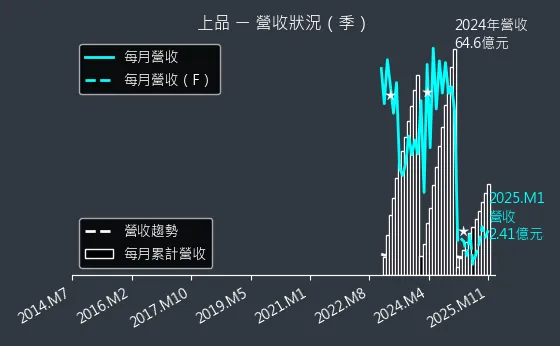

最新營運表現

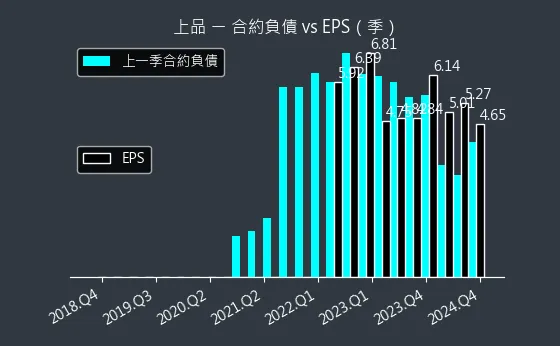

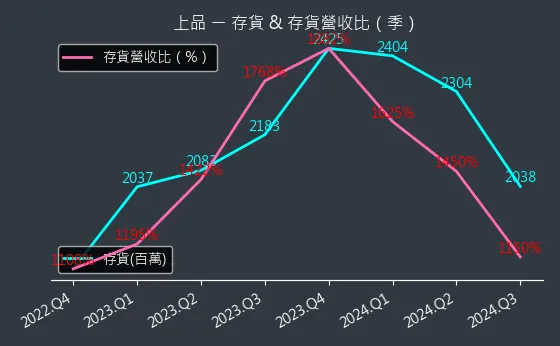

2024 年第三季營運持續向上,營業利益年增 24%,淨利年增 10.18%。前三季營收達 48.4 億元,年增 9.91%。第二季營收 15.88 億元,較第一季成長 7.4%,較去年同期增加 8.4%。儘管受到產品組合改變及中國市場競爭影響,毛利率仍維持在 41.53%,第二季稅後淨利 4.0 億元,每股盈餘 5.01 元。

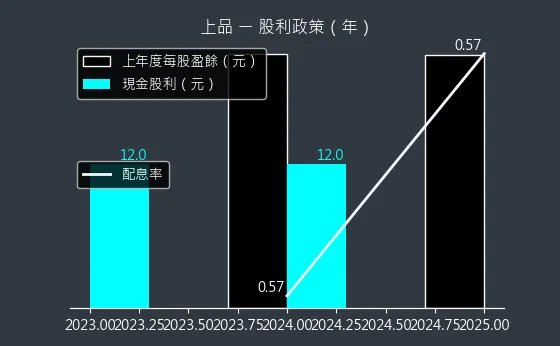

上半年營收累計 36.82 億元,年增 3.87%,EPS 達 11.15 元。公司前三季 EPS 已達 16.38 元,法人預估全年 EPS 可望達到 22~23 元,年營收增幅約 12~15%。目前維持每股現金股利 12 元,現金殖利率約 2.66%。

永續發展實踐

上品在永續發展方面投入大量資源,依循 GRI 準則、TCFD 框架及 SASB 永續會計準則發布永續報告。2023 年達成多項永續目標:系統化管理減少 1,846,936.27 度用電,建置 252kw 太陽能發電設施,推動循環用水計畫首兩階段共節省近 4 萬噸水。

公司設定 2050 年達到淨零碳排的目標,積極推動節能減碳。在供應鏈管理上,客戶服務滿意度達 90.4%,供應商社會責任承諾累計簽署 169 家。彰濱新租廠房已於 2024 年 8 月投產,預計可增加 8-10% 的產能。

產業前景與發展策略

根據 SEMI 預測,2024 年及 2025 年全球半導體晶圓廠產能將分別成長 6% 及 7%。中國半導體製造商 2024 年產能將增長 15% 至每月 885 萬片,2025 年可望成長 14% 達每月 1,010 萬片。台灣預計 2025 年月產能將達 580 萬片,年增 4%。

半導體設備市場方面,2024 年中國地區設備銷售將達 350 億美元創新高。在產業擴張趨勢下,公司積極開拓國際市場,2025 年將進一步擴大日本、德國等市場布局。展望 2025 年,在新產能挹注下,預估營收可望年增 8.9%,達到 68.1 億元。

面對中國市場競爭加劇及原物料價格波動的挑戰,上品採取積極策略,一方面強化與主要客戶合作關係,另一方面持續投入技術創新,開發高附加價值產品。公司也透過穩定的供應商關係與策略性採購,有效管理成本波動風險。

參考資料說明

公司官方文件

- 上品綜合工業股份有限公司 2024 年第二季法人說明會簡報(2024.12.04) 本研究主要參考法說會簡報的產品結構、營運表現、市場布局及永續發展資訊。

- 上品綜合工業 2024 年第三季財務報告(2024.10.23) 本文的財務分析主要依據此份財報,包含合併營收、毛利率、營業利益及稅後淨利等關鍵數據。

研究報告

- SEMI 全球半導體產業分析報告(2024.12) 該報告分析 2024-2025 年全球半導體晶圓廠產能及設備市場趨勢,為本文產業前景分析的重要依據。

- 摩根士丹利證券研究報告(2024.11) 研究報告提供上品綜合工業在氟素樹脂材料領域的市場分析,以及對公司未來發展的評估。

新聞報導

- 工商時報產業分析專文(2024.12.04) 報導詳述上品綜合工業第三季營運表現及未來成長動能。

- 經濟日報專題報導(2024.10.26) 針對上品綜合工業的營運策略、市場發展及產能擴充計畫提供完整分析。

- 鉅亨網產業新聞(2024.10.23) 報導上品綜合工業在半導體產業的市場布局及技術創新進展。

永續發展文件

- 上品綜合工業永續報告書(2023) 依循 GRI 準則、TCFD 框架及 SASB 永續會計準則編製,詳實記錄公司在環境、社會及治理面向的具體作為。

註:本文內容主要依據上述 2024 年第三季及第四季的公開資訊進行分析與整理。所有財務數據及市場分析均來自公開可得的官方文件、研究報告及新聞報導。

參考資料來源

資料來源:上品公司網站、法說資料、券商研究報告、鉅亨網、Moneydj、各大報新聞。

公司網址:https://www.alliedsupreme.com/

法說會中文檔案連結:https://mopsov.twse.com.tw/nas/STR/477020250217M001.pdf

法說會影音連結:http://irconference.twse.com.tw/4770_22_20241204_ch.mp4

基本概況

股價:312.0

預估本益比:25.94

預估殖利率:3.96%

預估現金股利:12.36元

報表更新進度:☑ 月報 ☑ 季報

圖(4)4770 上品 EPS 熱力圖

股價走勢

圖(5)4770 上品 K線圖(日)

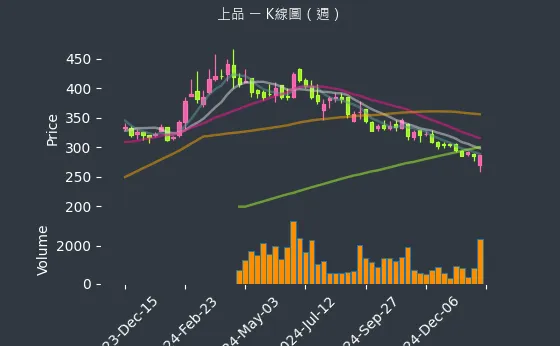

圖(6)4770 上品 K線圖(週)

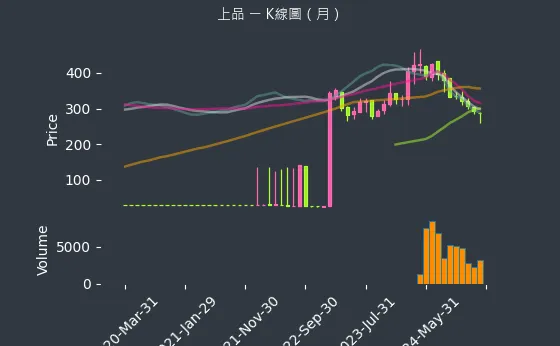

圖(7)4770 上品 K線圖(月)

日報表

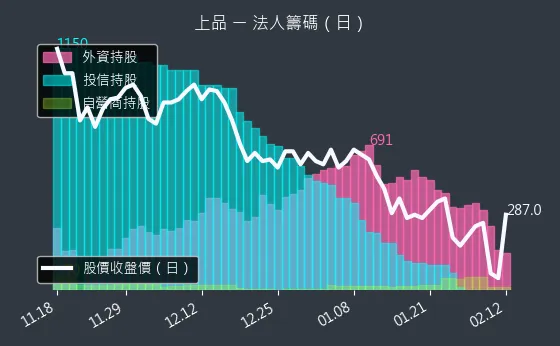

圖(8)4770 上品 法人籌碼

週報表

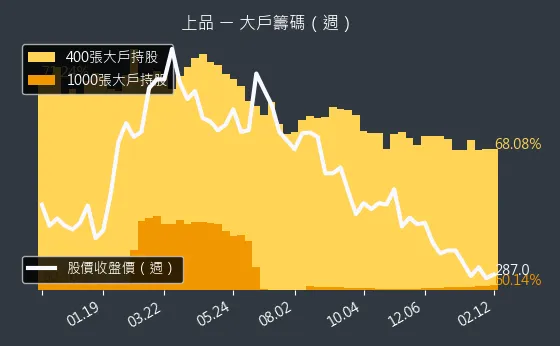

圖(9)4770 上品 大戶籌碼

月報表

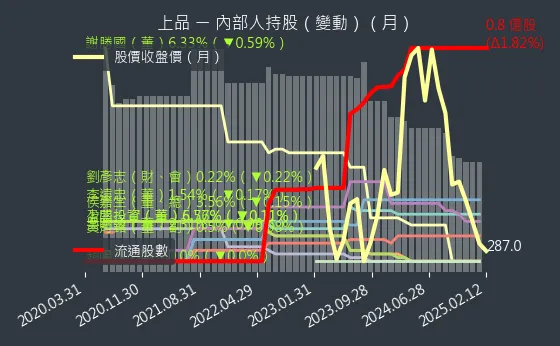

圖(10)4770 上品 內部人持股

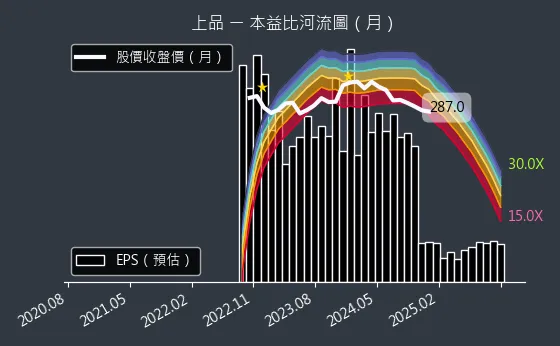

圖(11)4770 上品 本益比河流圖

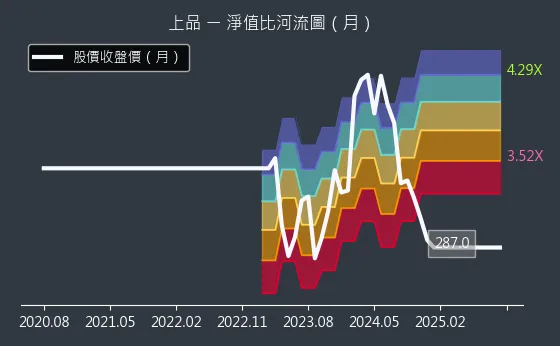

圖(12)4770 上品 淨值比河流圖

新聞筆記

地化,看好新應材與上品 Note right of 2025.03.25: ↑群益估台股 25 年指數20-25K,2Q25

看好17檔傳產個股,半導體特用化學品看好新應材與上

品,受惠台積電供應鏈在地化

5 谷底、2Q25 爬升,26 年優於 25 年 Note right of 2025.03.17: →上品董事長預估2025 1Q25 營運谷底,1Q

25 後爬升,5M25、6M25 回過往水準,26

年優於 25 年 Note right of 2025.03.17: →2H24 接單減少及春節干擾,前2月產能稼動率偏

低,在手訂單維持40億元 Note right of 2025.03.17: →20 4Q24 各區域營收占比:台灣59.8%、

中國大陸29.2%、美國5.4% Note right of 2025.03.17: ↑中國大陸2025 1H25 有晶圓代工廠建廠啟動

,2H25 有大規模投資計畫 Note right of 2025.03.17: ↑多家上市公司電子級化學品廠,2Q25 陸續啟動較

大且明確新建案及混配案 Note right of 2025.03.17: →中國市場競價依舊,上品將調整產品報價模式,強化利

潤結構 Note right of 2025.03.17: →台灣晶圓大廠赴美投資,上品持續觀察客戶擴廠規劃,

對半導體產業鏈是好事 Note right of 2025.03.17: ↑美國半導體產業加大投資,預計帶動台系及當地化學品

廠商之建廠需求 Note right of 2025.03.17: ↑海外建廠投資增加,將有利於運輸化學品之槽車設備需

求提升

年EPS 21.68元,擬配息12元 Note right of 2025.03.10: ↑上品 24 年營收64.57億元,年增13.44

%,稅後純益17.33億元 Note right of 2025.03.10: →上品為氟素設備及材料供應商,產品應用於半導體、石

化、面板等產業 Note right of 2025.03.10: →法人分析,25 年半導體建廠需求攀揚,上品台灣客

戶需求暢旺,彌補大陸業績缺口 Note right of 2025.03.10: ↑分析師認為,上品首季營收可望持穩,台灣晶圓廠擴張

,營收可望保持增長

大漲 Note right of 2025.03.05: ↑台積電擴大美國投資,上品股價受激勵大漲 Note right of 2025.03.05: →上品為半導體晶圓廠管線氟素樹脂原料供應商,業務涵

蓋石化、光電、半導體等產業 Note right of 2025.03.05: ↑股息、利基需求活絡續揚,特化族群展望看俏 Note right of 2025.03.05: ↑法人推估上品 24 年EPS上看21~23元,半

導體需求反彈 Note right of 2025.03.05: →法人預期上品 1Q25 營收與 24 年 4Q2

5 相當,2H25 有望成長 Note right of 2025.03.05: →上品股價重回所有均線之上,日KD同步向上

群上品亮燈漲停 Note right of 2025.03.04: ↑台積電將投資1000億美元於美國半導體製造,上品

為半導體晶圓廠管線氟素樹脂原料供應商,逆勢亮燈漲停 Note right of 2025.03.04: ↑上品 24 年 25 年營收64.57億元,年增

13.44%,25 年將切入美國記憶體大廠 Note right of 2025.03.04: ↑台積電擴建美國廠區,帶動化學品供應商上品股價漲停

鎖住357.5元,排隊買單超過1千張 Note right of 2025.03.04: →上品股價率先飆上漲停357.5元,收盤375.5

元 Note right of 2025.03.04: ↑上品為晶圓廠管線氟素樹脂供應商,受惠美國建廠需求

,業務大豐收 Note right of 2025.03.04: ↑主力別鬧了!這2檔「一天攻漲停2次」 Note right of 2025.03.04: ↑今日上市上櫃漲停股包括彬台、上品、威強電等 Note right of 2025.03.04: ↑漲幅前5名個股為上品、瑞祺電通、富世達、喬山、華

經 Note right of 2025.03.04: ↑台積電宣布增加在美投資,化學品供應商上品股價跳空

漲停 Note right of 2025.03.04: ↑上品、帆宣和信紘科都以漲停板收盤 Note right of 2025.03.04: ↑上品因台積電赴美,化學品需求增,股價漲停 Note right of 2025.03.04: ↑台積電宣布增加在美投資,供應鏈個股如穎崴、上品、

信紘科等表現強勁

那些大事?未來主流股? Note right of 2025.02.20: ↑盤後強勢股分享:亞力、上品、榮星、華城、威強電、

有成精密等

23元 Note right of 2025.02.18: ↑台灣晶圓廠擴張,電子在地化需求增溫

%,法人估 25 年EPS上看21~23元

收創歷史第三高 Note right of 2025.01.09: ↑上品 12M25 營收年增21.27%,25 年

營收年增13.44%

營收年增13.44%

營運升溫 Note right of 2024.12.04: ↑上品 3Q24 營運活絡,營業利益年增24%,淨

利年增10.18%,營收蓄勢上升 Note right of 2024.12.04: →上品 3Q24 營運活絡,營業利益年增24%,淨

利年增10.18%,營收蓄勢上升

人預估 24 年營收年增12~15%,EPS可望達

22~23元 Note right of 2024.10.26: ↑上品指出,全球半導體晶圓廠產能持續攀升,SEMI

預測 24 年全球半導體設備銷售額創新高,對 25

年營運成長有利

人預估 24 年EPS上看22~23元 Note right of 2024.10.23: →晶呈科推出應用於AI的TGV先進封裝載板,26

年 市場需求預計達每月10萬片,年產值超過200億

元 Note right of 2024.10.23: ↑上品 1H24 毛利率43%,3Q24 營收季增

3%、年增14%,25 年將增加來自日本、德國等客

戶的訂單 Note right of 2024.10.23: ↑晶呈科C4F6二級製造設備已建置完成,預計年底前

一級製造廠也將完工,提升出貨能力

%,年增33.44%;前三季營收48.4億元,年增

9.91% Note right of 2024.10.08: ↑法人預估上品 24 年EPS可達22~23元,2

5 年將擴大日本、德國等市場,營收持續看好

24~25 年分別增長6%和7% Note right of 2024.09.24: ↑上品 2H24 預期台灣客戶需求將持續增強,EP

S預測上看22至23元,營收成長動能看好 Note right of 2024.09.24: →大陸晶片製造商維持兩位數產能成長,SEMI預測大

陸設備出貨量將創紀錄,達350億美元

年可達23元,客戶需求持續推升營收

58%,EPS為5.01元 Note right of 2024.08.09: →1H24 營收36.82億元,年增3.87%,E

PS達11.15元,營運回升

,預期美國、台灣需求支撐 24 年成長

除台灣半導體客戶外,美國、歐洲也有所斬獲,營運有機

會逐步走高 Note right of 2Q24: →上品為氟素樹脂少數供應商,上品下游產業為半導體、

電子化工品、面板及化工業 Note right of 2Q24: ↑大陸半導體、化學品產業興建動能持續,台灣先進製程

擴廠需求啟動,加上美系客戶遞延訂單將重啟拉貨,上品

訂單能見度仍維持高 Note right of 2Q24: ↑上品競爭優勢在於氟素內襯成型技術,半成品自製率逾

80% Note right of 2Q24: ↑隨全球半導體加速成長,上品大陸廠稼動率開到全滿,

台灣廠稼動率也返回9成,美國、歐洲市場接單亦有斬獲

,營運有望逐步走高 Note right of 2Q24: ↑在手訂單維持高檔,大陸半導體、化學品產業興建動能

持續,台灣先進製程擴廠需求啟動,美系客戶遞延訂單將

重啟拉貨,營運增溫可期 Note right of 2Q24: →中國大陸廠稼動率滿,台灣廠稼動率 1H24 有機

會逐步回到9成 Note right of 2Q24: →上品競爭優勢在於氟素內襯成型技術,半成品自製率逾

80%。 24 年訂單發酵比重高 Note right of 2Q24: →加上台系晶圓代工客戶於美擴產,因供應鏈距離較長,

槽車總需求較台灣提升1倍以上,營運蓄勢待發

灣廠稼動率 1H24 有機會逐步回到9成 Note right of 1Q24: →伴隨美國、歐洲半導體發展,推展國際化布局,盼切入

非台系客戶之內襯設備銷售 Note right of 1Q24: ↑上品在手訂單維持高檔,大陸半導體、化學品產業興建

動能持續,台灣先進製程擴廠需求啟動,美系客戶遞延訂

單將重啟拉貨,營運增溫可期 Note right of 1Q24: →上品競爭優勢在於氟素內襯成型技術,半成品自製率達

80%以上。 24 年訂單發酵比重高 Note right of 1Q24: →加上台系晶圓代工客戶於美擴產,因供應鏈距離較長,

槽車總需求較台灣提升1倍以上,營運動能蓄勢待發 Note right of 1Q24: →上品競爭優勢在於氟素內襯成型技術,半成品自製率逾

80% Note right of 1Q24: →24 年訂單發酵比重高,加上台系晶圓代工客戶於美

擴產,因供應鏈距離較長,槽車總需求較台灣提升1倍以

上,營運蓄勢待發 Note right of 1Q24: →上品下游產業為半導體、電子化工品、面板及化工業四

大類;半導體營運主為國內晶圓大廠、電子級化學品供應

商與半導體統包廠 Note right of 1Q24: →23 年前三季EPS 16.38元; 1M24

營收5.32億元、月增26.41% Note right of 1Q24: ↑在手訂單維持高檔,大陸半導體、化學品產業興建動能

持續,台灣先進製程擴廠需求啟動,美系客戶遞延訂單將

重啟拉貨,營運增溫可期 Note right of 1Q24: ↑上品競爭優勢在於氟素內襯成型技術,半成品自製率達

80%以上。 24 年訂單發酵比重高 Note right of 1Q24: ↑加上台系晶圓代工客戶於美擴產,因供應鏈距離較長,

槽車總需求較台灣提升一倍以上,營運動能蓄勢待發 Note right of 1Q24: ↑上品認為,24 年 中國半導體產業在政策及資金補

助支持下,半導體、化學品產業興建與規劃動能持續;台

灣市場因先進製程擴廠需求啟動,整體能見度將優於 2

3 年

深度分析

季報表

圖(13)4770 上品 營收狀況

圖(14)4770 上品 獲利能力

圖(15)4770 上品 合約負債

圖(16)4770 上品 存貨與平均售貨天數

圖(17)4770 上品 存貨與存貨營收比

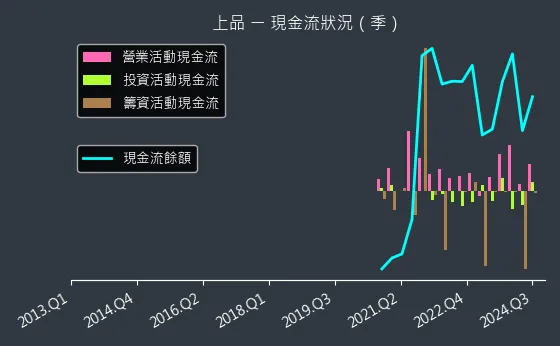

圖(18)4770 上品 現金流狀況

圖(19)4770 上品 杜邦分析

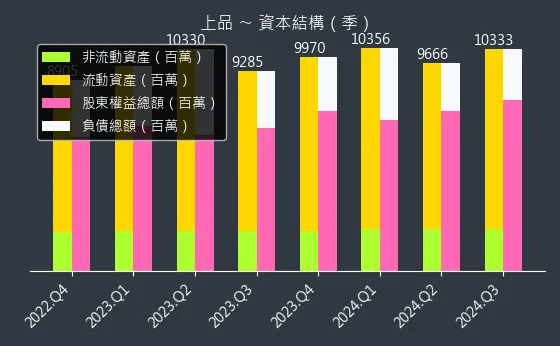

圖(20)4770 上品 資本結構

年報表

圖(21)4770 上品 股利政策