圖(1)個股筆記:2606 裕民(圖片素材取自個股官網)

更新日期:2025 年 04 月 19 日

免責聲明

請先參閱首頁的免責聲明,再繼續閱讀本文。

快速總覽

本文深入分析裕民航運 (2606) 的公司概況、發展歷程、主要業務、船隊系統、財務表現、客戶群體、競爭優勢、近期重大事件以及未來發展策略。裕民航運作為台灣散裝航運業的領導企業,專注於大宗物資運輸服務,擁有多元化且現代化的船隊,並積極拓展綠色航運與新能源領域,甚至跨足 LNG 運輸。近期受到俄烏重建題材、新船交付以及跨足 LNG 運輸等事件的影響,股利表現以及股價出現波動,但整體基本面穩固。法人機構多看好其 環保船 隊優勢與市場復甦前景。

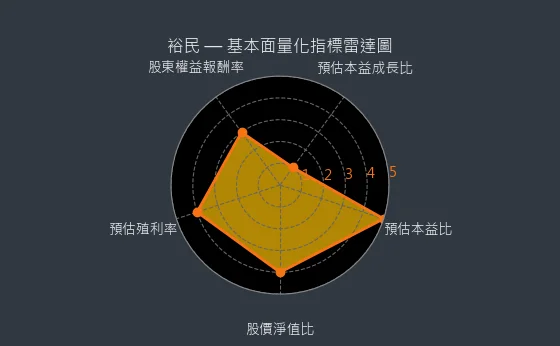

基本面量化指標雷達圖

圖(2)2606 裕民 基本面量化指標雷達圖(本站自行繪製)

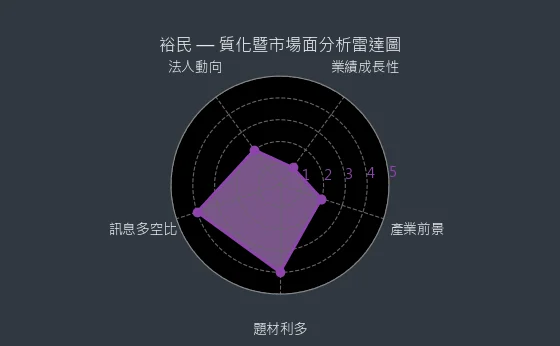

質化暨市場面分析雷達圖

圖(3)2606 裕民 質化暨市場面分析雷達圖(本站自行繪製)

公司概要與發展歷程

裕民航運股份有限公司(U-Ming Marine Transport Corporation,股票代號:2606),隸屬於遠東集團(Far Eastern Group),於 1968 年 8 月 29 日 成立,前身為裕民運輸公司,初始經營貨車運輸業務。1984 年 公司正式改組,轉型為專注於散裝貨物海上運輸的航運企業。1990 年 12 月 8 日,裕民航運股票於台灣證券交易所掛牌上市。

歷經數十年的發展,裕民航運已成為台灣散裝航運業的領導企業之一,專門提供全球船東、礦商、鋼鐵廠及發電廠等客戶大宗物資運輸服務。公司逐步擴大船隊規模與服務範疇,建構了涵蓋 海岬型船(Capesize)、巴拿馬型船(Panamax)、輕便型散裝船、水泥船及超級油輪(VLCC)等多元化船隊,堪稱 台灣船型最齊全的航運 龍頭企業。

為拓展營運版圖,裕民自 2010 年起積極進行策略性投資與海外市場布局:

-

2010 年:與台灣中油(CPC Corporation, Taiwan)、中國航運(Chinese Maritime Transport Ltd.)合資成立環能海運股份有限公司,承運台灣電力公司(Taipower)的進口煤炭運輸業務。

-

2011 年:成立廈門裕民船舶服務有限公司(後更名為裕民 (廈門) 國際船舶管理有限公司),布局中國大陸市場。後續亦設立裕民航運 (新加坡) 私人有限公司及裕民航運 (香港) 有限公司,強化國際業務網絡。

-

2019 年:與台灣電力公司、光明海運及日本川崎汽船株式會社(Kawasaki Kisen Kaisha, Ltd.,簡稱 “K” Line)合資成立船運公司,正式跨足液化天然氣(Liquefied Natural Gas, LNG)船運市場。

-

2021 年:與丹麥專業離岸風電船舶營運商 World Marine Offshore A/S(WMO)合作,成立裕民風能航運股份有限公司,專注於離岸風電海事工程的安裝與運維物流運輸服務,展現公司在新能源運輸領域的前瞻布局。

裕民航運憑藉穩健經營與前瞻策略,持續鞏固其在國際散裝航運市場的領導地位。

主要業務範疇分析

裕民航運的核心業務為 散裝航運 貨物運輸服務,專注於承運鐵礦砂、煤炭、穀物等大宗乾散貨,同時也經營水泥、原油等特定貨種運輸。公司服務對象涵蓋全球主要的礦商、鋼鐵製造商、發電廠及貿易商。

其營業部門與全球主要航商、船舶經紀人及貨主維持緊密聯繫,精準掌握市場供需動態與運價趨勢,靈活調整營運策略,以維持市場競爭力。

貨物運輸結構

根據 2024 年的運輸資料,裕民的主要 載貨類型 比重如下:

-

鐵礦砂:佔比約 56%,為最主要的運輸貨物。

-

煤炭:佔比約 26%。

-

水泥:佔比約 6%。

-

原油:透過 VLCC 船隊運輸,佔比約 4%。

-

其他貨物:包含穀物及其他散裝物資,合計約佔 8%。

此貨物結構顯示裕民在基礎原物料運輸領域的深厚根基,特別是與鋼鐵產業及能源產業鏈高度相關。

船隊系統與技術特色

裕民航運的營運核心在於其現代化且多元化的船隊。截至 2024 年底,公司營運中及在建船舶合計約 80 艘,總載重噸位接近 960 萬噸。

船隊組成與規模

目前營運中船隊計有 70 艘,總載重噸位達 877 萬噸。船隊組成 詳細如下:

-

海岬型船 (Capesize):27 艘,主要運輸鐵礦砂和煤炭,為營收主力,約佔 55% 營收貢獻。

-

巴拿馬型船 (Panamax):24 艘,運輸煤炭、穀物等,約佔 15% 營收。

-

輕便型船 (Ultramax/Supramax):12 艘,運輸靈活性高,適合多種乾散貨,約佔 10% 營收。

-

水泥專用船:4 艘。

-

超級油輪 (VLCC):4 艘。

-

離岸風電運維船 (Crew Transfer Vessel / Service Operation Vessel):6 艘。

此外,公司尚有 9 艘 新船訂單在建中,包括 6 艘 6.4 萬噸 Ultramax 散裝船、1 艘 LNG 運輸船、2 艘 18 萬噸海岬型散裝船。另有 2 艘 選擇權船。這些新船預計於 2025 年至 2028 年 間陸續交付。

船隊特色與技術優勢

裕民船隊具備多項競爭優勢:

-

年輕化船齡:平均船齡僅 6.4 至 6.8 年,顯著低於市場平均的 12.4 年。年輕船隊意味著較低的維護成本、更佳的燃油效率及更高的可靠性。

-

環保船隊:高達 94% 的船舶為 環保船,符合國際海事組織(International Maritime Organization, IMO)的最新環保法規。相較於市場平均 38% 的環保船比例,裕民具備顯著的綠色競爭力。

-

高能源效率:91% 至 93% 的船舶符合 IMO 的營運碳強度指標(Carbon Intensity Indicator, CII)要求,不需透過降低航速來滿足規範,確保了營運效率與準點率。

-

先進節能技術導入:

-

旋筒風帆系統:計劃於 2025 年 為超大型礦砂船 VLOC 安裝 4 支 由英國 Anemoi Marine Technologies 開發的旋筒風帆。該系統利用馬格努斯效應(Magnus effect)產生額外推力,預計每年可減少 1,600 噸 燃料消耗,降低 10% 至 12% 的碳排放量。其可折疊設計亦不影響港口裝卸作業。

-

高性能船漆:採用 Hempel X8 等級的高性能防污塗料,有效降低船體水中阻力,預估可節省 5% 至 8% 的燃油消耗。「裕展輪」即採用此塗料。

-

LNG-Ready 設計:部分新建船舶(如「裕展輪」)已預留未來改裝使用 LNG 作為燃料的空間與設計(LNG-Ready),為燃料轉型預做準備。

-

-

智能化船舶管理:導入自行開發的 船隊安全管理系統(Fleet Safety Management, FSM),結合物聯網(IoT)與大數據分析,即時監控船舶航行狀態、油耗表現及設備狀況,提升營運效率與安全性。該系統已獲得美國驗船協會(ABS)等多家船級社的智能船舶認證,並榮獲新加坡海事局(MPA)的海事安全大獎肯定。

-

燃料轉型規劃:積極研究傳統燃油系統改裝為 甲醇雙燃料船舶 的可行性,並規劃在 2030 年至 2050 年 間,逐步提升 生質燃油 與其他低碳/零碳替代燃料的使用比例,以達成淨零排放目標。

透過持續的船隊優化與技術創新,裕民航運不僅提升了營運效率與獲利能力,更在永續發展與環保規範日益嚴格的趨勢下,奠定了堅實的競爭基礎。

基本概況

了解公司的基本面,有助於投資判斷。以下為裕民航運 (2606) 的基本概況:

- 目前股價:52.6

- 預估本益比:11.85

- 預估殖利率:8.75

- 預估現金股利:4.6 元

- 報表更新進度:☑ 月報 ☑ 季報

圖(4)2606 裕民 EPS 熱力圖(本站自行繪製)

上圖為裕民航運的 EPS 熱力圖,顏色越深代表法人預估的 EPS 越高,由此可見法人對公司未來獲利的預期。

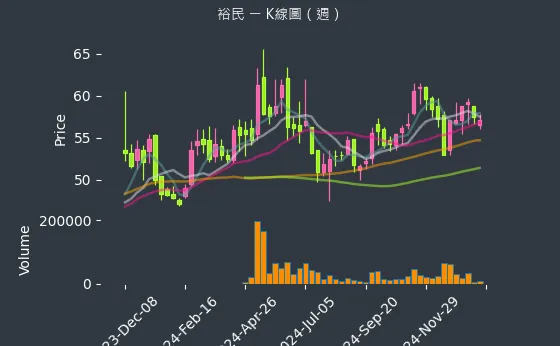

圖(5)2606 裕民 K線圖(日)(本站自行繪製)

圖(6)2606 裕民 K線圖(週)(本站自行繪製)

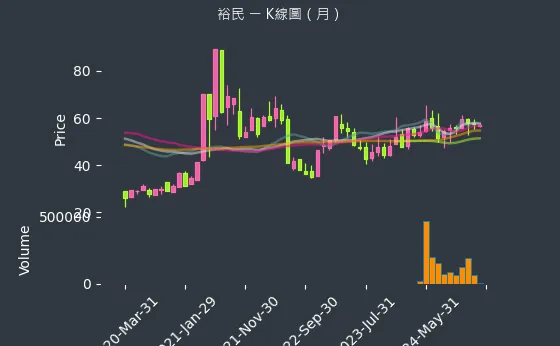

圖(7)2606 裕民 K線圖(月)(本站自行繪製)

上述圖表分別為裕民航運的日、週、月 K 線圖,呈現了不同時間週期的股價走勢。投資人可藉此觀察股價的波動與趨勢。

營收結構與財務表現

裕民航運的營收主要來自其核心的散裝貨物運輸服務。雖然未提供各船型或航線的詳細營收細項,但從貨物運輸比重及船隊組成可推斷,海岬型船 所承運的鐵礦砂與煤炭運輸是其最主要的營收來源,貢獻超過一半的營收。其次為 巴拿馬型 與 輕便型 散裝船所承運的穀物、煤炭及其他乾散貨。油輪、水泥船及離岸風電相關業務則提供多元化的營收補充。

圖(8)2606 裕民 營收趨勢圖(本站自行繪製)

上圖為裕民航運的營收趨勢圖,呈現了公司營收的歷史變化。觀察營收趨勢,可以了解公司業務的成長性與穩定性。

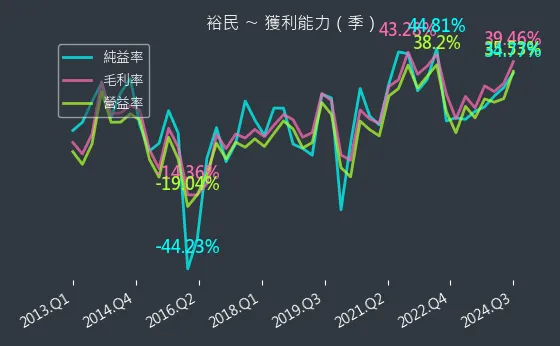

圖(9)2606 裕民 獲利能力(本站自行繪製)

上圖為裕民航運的獲利能力指標,包括毛利率、營益率與純益率。這些指標反映了公司的經營效率與獲利水平。

近期財務表現

裕民航運在 2024 年 展現強勁的營運表現:

-

全年合併營收:達到新台幣 163.42 億元,較 2023 年增長 13.7%。

-

稅後淨利:達到新台幣 46.81 億元,較 2023 年大幅增長 70.9%。

-

每股盈餘 (EPS):達到 5.54 元,創下歷史次高紀錄,顯示獲利能力顯著提升。

2024 年第三季 表現尤其亮眼:

-

合併營收:44.69 億元,年增 14.6%。

-

營業毛利率:攀升至 39.5%,創下近八季新高。

-

稅後純益:15.54 億元,季增 28%,年增 1.03 倍。

-

前三季累計稅後純益:37.44 億元,年增 104.8%,累計 EPS 4.45 元。

2024 年第四季 雖營收略有回落(38.64 億元,季減 13.5%,年減 2.6%),但仍維持穩定獲利,單季稅後純益 9.23 億元。

進入 2025 年,營收表現呈現波動:

- 2025 年 3 月合併營收:12.47 億元,年減 7.17%。

整體而言,裕民航運憑藉前瞻的經營策略、有效的市場布局及優化的船隊結構,成功把握 2024 年 散裝航運市場的回暖契機,實現了營收與獲利的雙重增長。雖然 2025 年初 市場略有波動,但公司基本面依然穩固。

股利政策

圖(10)2606 裕民 股利政策(本站自行繪製)

上圖為裕民航運的股利政策,呈現了公司歷年的股利發放情形。穩定的股利政策,有助於吸引長期投資人。

裕民航運維持穩健且具吸引力的股利政策。針對 2024 年度 的盈餘,公司董事會決議擬配發現金股利 3.2 元。以 2025 年 3 月 的股價計算,現金殖利率約 4.4%,展現公司回饋股東的意願及穩定的獲利能力。根據最新的法人預估,現金股利上看 4.6 元,預估殖利率達到 8.75%。

財務狀況分析

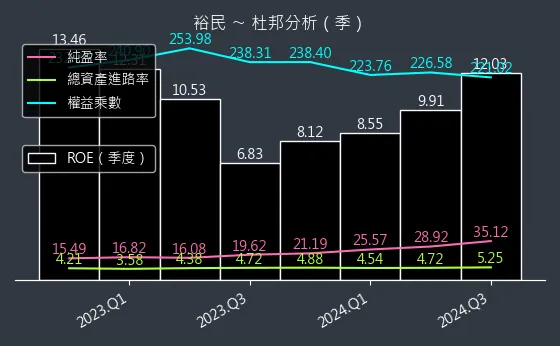

圖(11)2606 裕民 杜邦分析(本站自行繪製)

上圖為裕民航運的杜邦分析,用於拆解公司的獲利來源,從而了解公司的財務結構與經營效率。

圖(12)2606 裕民 資本結構(本站自行繪製)

上圖為裕民航運的資本結構,顯示了公司的資金來源與配置。健康的資本結構,有助於公司穩健經營。

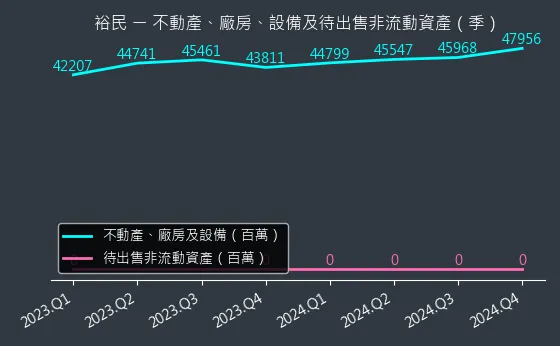

圖(13)2606 裕民 不動產、廠房、設備及待出售非流動資產變化圖(本站自行繪製)

上圖為裕民航運的不動產、廠房、設備及待出售非流動資產變化圖。若該資本佔比不斷增加的情況下,即可見出公司擴張的跡象。從圖中可見,裕民航運持續投入資本,擴張營運規模。

圖(14)2606 裕民 合約負債(本站自行繪製)

上圖為裕民航運的合約負債,代表公司的「預收款項」。合約負債的變化越高,代表公司未來的潛在訂單越多,成長動能越大。

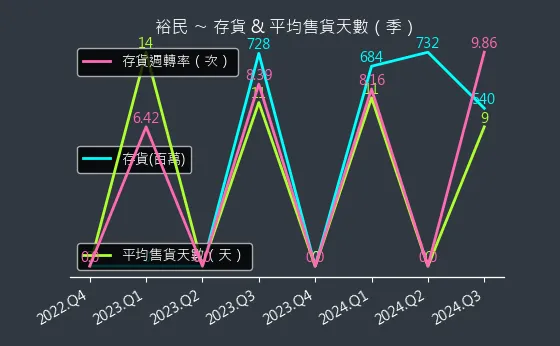

圖(15)2606 裕民 存貨與平均售貨天數(本站自行繪製)

上圖為裕民航運的存貨與平均售貨天數,存貨越多,代表公司的存貨供應能力越好,平均售貨天數越低,代表公司的存貨成本越低。

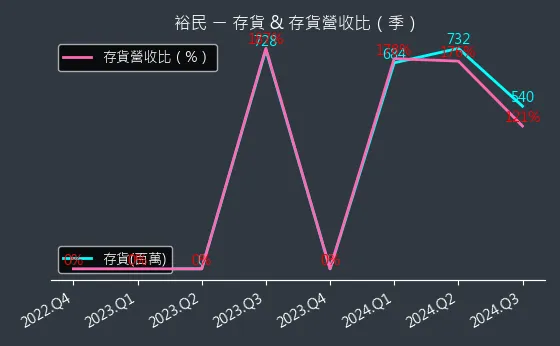

圖(16)2606 裕民 存貨與存貨營收比(本站自行繪製)

上圖為裕民航運的存貨與存貨營收比,存貨越多,代表公司的存貨供應能力越好,但相對地可能說明公司的去庫存能力變差。

圖(17)2606 裕民 現金流狀況(本站自行繪製)

上圖為裕民航運的現金流狀況,現金流量越高,代表公司的資金利用率越高,資金流向越好。

客戶群體與市場布局

裕民航運的客戶基礎廣泛且穩固,主要包括:

-

全球大型礦業公司:例如與全球五大鐵礦石生產商之一的巴西 淡水河谷(Vale S.A.)簽訂長期運輸合約,確保穩定的鐵礦砂貨源。

-

國際鋼鐵製造商:為其提供鐵礦砂、煤炭等煉鋼原料的運輸服務。

-

發電廠與能源公司:運輸燃煤、LNG 等發電燃料。透過合資公司 環能海運,長期承運 台灣電力公司 的進口煤炭。

-

大型貿易商與糧商:承運穀物及其他大宗商品。

-

水泥製造商:透過專業水泥船提供運輸服務。

-

石油公司:透過 VLCC 船隊提供原油運輸。

-

離岸風電開發商與運維商:透過 裕民風能航運 提供人員運輸及運維支援服務。

透過長期合作協議(Time Charter / Contract of Affreightment, COA)與現貨市場(Spot Market)的靈活搭配,裕民不僅確保了部分業務的穩定收益,也能夠捕捉市場運價上漲的機會。

市場布局與營運範圍

裕民航運的營運範圍遍及全球主要航線,服務網絡涵蓋:

-

亞洲:台灣、中國大陸、韓國、日本、東南亞各國。

-

大洋洲:澳洲(主要的鐵礦砂和煤炭出口國)。

-

南美洲:巴西(主要的鐵礦砂和黃豆出口國)、阿根廷。

-

北美洲:美國、加拿大(主要的穀物出口國)。

-

歐洲:涵蓋主要港口。

-

非洲:西非(近年鋁礬土出口增長區域)。

根據 2022 年 資料,裕民總運載量達 31,007 仟公噸,約佔全球散裝貨物海運總量的 0.59%。公司積極拓展東南亞與歐洲市場,並深化與主要礦商和鋼鐵廠的長期合作關係,以確保貨源穩定。

籌碼面分析

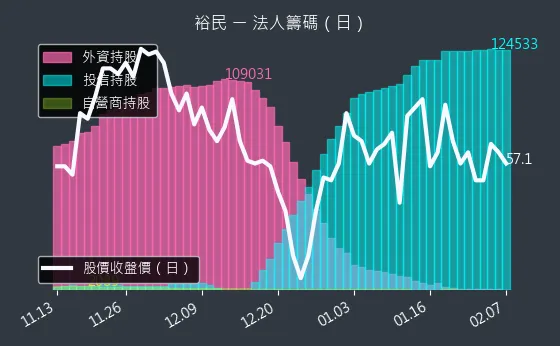

圖(18)2606 裕民 法人籌碼(日)(本站自行繪製)

上圖為裕民航運的法人籌碼分佈圖,顯示了法人機構(外資、投信、自營商)的買賣超情形。觀察法人籌碼的變化,有助於了解機構投資人對公司的看法。

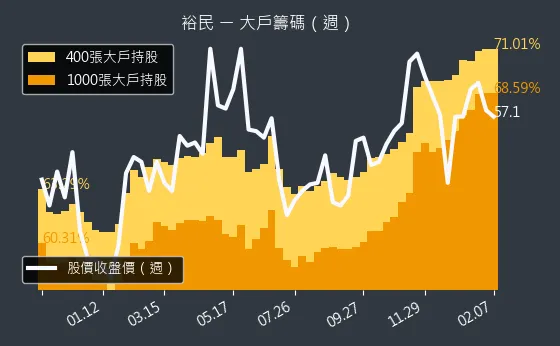

圖(19)2606 裕民 大戶籌碼(週)(本站自行繪製)

上圖為裕民航運的大戶籌碼分佈圖,顯示了持股超過 400 張的大戶的持股比例。大戶的動向,往往對股價有較大的影響。

圖(20)2606 裕民 內部人持股(月)(本站自行繪製)

上圖為裕民航運的內部人持股比例,呈現了公司內部人(董監事、經理人等)的持股變化。內部人對公司營運狀況最為了解,其持股變化具有一定的參考價值。

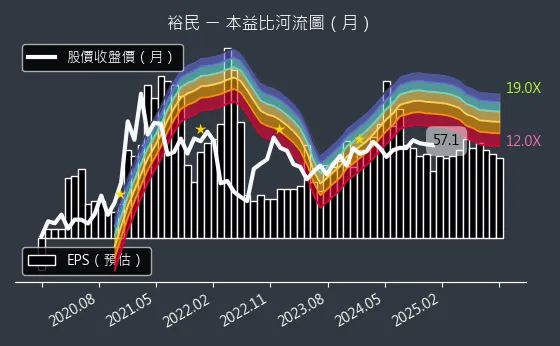

圖(21)2606 裕民 本益比河流圖(本站自行繪製)

上圖為裕民航運的本益比河流圖,呈現了公司歷年的本益比變化。本益比是評估股價是否合理的指標之一。

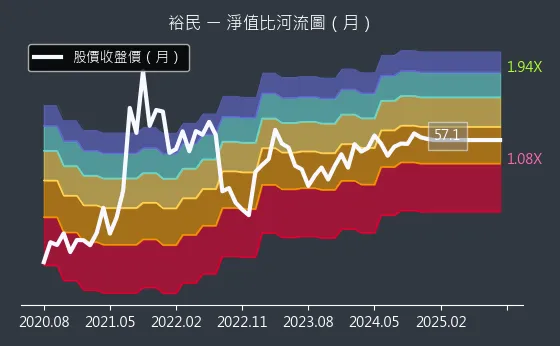

圖(22)2606 裕民 淨值比河流圖(本站自行繪製)

上圖為裕民航運的淨值比河流圖,呈現了公司歷年的淨值比變化。淨值比是評估股價是否合理的另一項指標。

競爭優勢與市場地位

裕民航運在競爭激烈的 散裝航運 市場中,憑藉多項核心優勢,穩居台灣龍頭地位,並在全球市場具備相當的競爭力。

核心競爭力

-

現代化且多元化的船隊:

-

船齡年輕:平均僅 6.4-6.8 年,營運效率高,維護成本低。

-

環保船隊比例高:94% 為環保船,符合國際趨勢,具備法規遵循優勢。

-

船型齊全:涵蓋從輕便型到 海岬型船 散裝船、油輪、水泥船及風電運維船,能滿足不同客戶需求,分散市場風險。

-

-

卓越的營運效率與管理能力:

-

高 CII 合規率:9 成以上船舶符合 IMO 碳強度指標,無需犧牲航速。

-

智能化管理系統:FSM 系統提升安全與能效管理水平。「裕展輪」即採用此系統。

-

成本控制:規模經濟、年輕船隊及節能技術有助於降低單位營運成本。

-

-

穩固的客戶關係與合約保障:

-

與國際大型礦商、鋼鐵廠、電力公司建立長期合作關係(如 Vale 長約)。

-

透過合資公司鎖定特定業務(如台電煤運、LNG 運輸)。

-

-

前瞻性的策略布局:

-

綠色航運:積極投資 環保 船舶與節能技術(旋筒風帆、LNG 燃料)。

-

新能源領域拓展:布局 LNG 運輸與離岸風電海事工程。

-

持續船隊擴充:確保長期運力增長與市場份額。

-

-

穩健的財務實力與集團支持:

-

獲利能力強勁,財務結構穩健。

-

隸屬遠東集團,具備資源整合與融資優勢。

-

市場競爭態勢

裕民航運在全球及國內市場均面臨來自多家航運公司的競爭。

儘管競爭激烈,裕民憑藉其規模、船隊質量、客戶關係及策略布局,在散裝航運市場,特別是 海岬型船 領域,保持領先地位。

近期重大事件分析 (2025 年 2 月 – 4 月)

彙整近期新聞動態,可觀察到影響裕民營運與市場評價的幾項重要事件:

-

俄烏衝突與重建商機 (2025.02 – 03):

- 事件:市場傳聞美國力促俄烏停火談判,引發對戰後重建需求的預期。

- 影響:預期重建將帶動鋼材、水泥、木材等原物料運輸需求,尤其有利於承運相關物資的中小型散裝船(如輕便型)。裕民雖以海岬型為主,但也擁有 14 艘 輕便型船(含在建),可望受惠。此題材激勵裕民股價在 2 月底至 3 月初 出現顯著上漲,一度創下近 4 年新高。

- 應對:裕民表示持續評估各船型造船計畫,並可能透過租賃船舶增加即時運力以把握商機。

- 不確定性:停火協議是否達成、關稅戰、美國對中國製船舶的潛在措施等,仍為市場帶來變數。

-

新船交付與訂造 (2025.03 – 04):

- 事件:2025 年 3 月 10 日,裕民舉行 6.4 萬噸 超輕便極限型(Ultramax)新船「裕展輪」命名接船儀式。2025 年 4 月 1 日,公告斥資約新台幣 48 億元,新造 2 艘 18 萬噸 海岬型散裝貨輪,預計 2028 年 交付。

- 影響:新船加入營運將提升整體運力、降低平均船齡、強化環保節能表現。訂造大型海岬型船顯示公司看好鐵礦砂及鋁礬土等大宗商品長期運輸需求(受 AI 數據中心電力需求、電動車產業鏈帶動)。

- 策略意涵:持續執行船隊擴充與優化計畫,鞏固市場領先地位。

-

跨足 LNG 運輸 (2025.04):

- 事件:裕民與日商川崎汽船(”K” Line)合資,斥資 2.7 億美元 購置首艘 LNG 運輸新船,已取得亞洲客戶 10 年長期租約,預計 2026 年 投入營運。

- 影響:正式進入高技術門檻、資本密集的 LNG 運輸市場,搭上全球能源轉型及 LNG 需求增長的趨勢,為公司開拓新的長期穩定收入來源。

-

法人機構動態與股價表現 (2025.03 – 04):

- 事件:裕民股價在利多題材下大幅波動,成交量顯著放大,當沖比例偏高。期間三大法人(外資、投信、自營商)操作呈現分歧,投信在 3 月中旬 及 4 月初 出現連續賣超或大額賣超,但外資曾連續買超。

- 影響:股價受市場情緒、題材發酵及法人籌碼影響劇烈。投信的賣超可能與 ETF 成分股調整(如裕民被 009802 剔除)或階段性獲利了結有關。

- 市場評價:多數機構法人仍看好裕民基本面,特別是環保船隊優勢與市場復甦前景,但短期股價波動風險增加。

-

公司治理與董事會改選 (2025.04):

- 事件:裕民將於 2025 年 5 月 27 日 召開股東常會進行董事會改選。現任獨立董事朱少華、劉崇堅獲繼續提名,並將增聘遠傳電信前總經理李彬擔任新任獨立董事。

- 影響:引進具備電信科技與管理背景的獨立董事,可能有助於公司在數位轉型、智能化管理等方面借重其專業經驗。

綜合近期事件,裕民航運正處於把握市場復甦、執行船隊擴充與多元化布局的關鍵階段。雖然短期市場波動與法人籌碼變化帶來不確定性,但公司長期發展策略清晰,基本面穩固。

未來發展策略與展望

裕民航運已擘畫清晰的長期發展藍圖,旨在鞏固散裝航運核心業務,拓展新興領域,並深化永續經營。

船隊擴充與優化計畫

- 量化目標:設定長期船隊規模擴充目標,總數超過 100 艘,總載重噸位突破 1,000 萬噸。

- 新船交付時程:目前在建的 9 艘 新船(6 艘 Ultramax, 1 艘 LNG, 2 艘 Capesize)預計於 2025 年至 2028 年 間陸續交付,持續提升運力並降低平均船齡。

- 持續汰舊換新:淘汰老舊、高耗能船舶,維持船隊的現代化與環保效能。

核心業務深化與市場拓展

- 鞏固大宗商品運輸:持續深化與全球五大礦商(如 Vale)、鋼鐵廠、電力公司及糧商的合作關係,確保鐵礦砂、煤炭、穀物等核心貨源穩定。看好 AI 發展帶動電力需求增加煤炭運輸、電動車產業鏈推升鋁礬土運輸需求、西非新礦區開發等趨勢。

- 把握重建商機:積極評估並準備參與烏克蘭戰後重建所需的原物料運輸。

- 靈活運用市場:結合長期合約與現貨市場操作,優化營運收益。

新興業務布局

- LNG 運輸:透過與 “K” Line 的合資公司,穩步進入 LNG 運輸市場,掌握能源轉型商機。首艘船已獲 10 年長約,提供穩定現金流。

- 離岸風電:持續透過裕民風能航運,參與台灣及亞太地區的離岸風電海事工程與運維市場。近期董事會通過子公司與外國合資成立公司,建造海洋風電運維母船(Service Operation Vessel, SOV)。

永續發展與技術創新

- 環保法規因應:憑藉高比例環保船隊優勢,從容應對 IMO 2023、CII、歐盟 FuelEU Maritime(2025 年生效)等日益嚴格的環保法規,甚至可能因此受益於市場汰舊換新加速。

- 節能技術應用:持續推廣旋筒風帆、高效能船漆、FSM 智能管理系統等節能減碳技術。

- 燃料轉型探索:研究甲醇、氨、生質燃料等替代燃料的可行性,朝 2050 年淨零排放目標邁進。

營運展望

- 市場前景:

- 正面因素:全球經濟溫和復甦、烏克蘭重建需求、中國等新興市場基礎建設與能源需求、環保法規導致船舶供給受限(新船訂單佔比低,尤其海岬型)。Clarksons 預測 2024 年 乾散貨貿易延噸海浬增長 4.4%。

- 潛在風險:全球經濟下行風險、地緣政治衝突(紅海危機、俄烏局勢)、貿易保護主義(關稅戰)、中國經濟復甦力道不如預期。

- 公司預期:裕民管理層對 2025 年 散裝航運市場審慎樂觀,預期運價可望維持相對高檔。公司憑藉其船隊優勢、成本控制及策略布局,有望延續 2024 年 的優異表現。

投資價值綜合評估

綜合分析裕民航運的營運狀況、市場地位、財務表現及未來策略,可歸納其投資價值如下:

投資亮點

- 產業龍頭地位:身為台灣最大、船型最齊全的散裝航運公司,具備規模經濟與市場影響力。

- 現代化環保船隊:船齡遠低於市場平均,環保船比例高達 94%,在環保法規趨嚴下具備明顯競爭優勢與潛在溢價能力。

- 穩健獲利與股利政策:2024 年獲利大幅增長,EPS 創次高。持續配發穩定現金股利,殖利率具吸引力。

- 多元化業務布局:除核心散裝業務外,積極拓展 LNG 運輸與離岸風電等高成長潛力新興市場,有助分散風險、增添長期成長動能。

- 市場趨勢受惠者:可望受惠於全球經濟復甦、烏克蘭重建、能源轉型及環保法規驅動的船舶汰舊換新需求。

- 技術創新能力:導入旋筒風帆、智能管理系統等先進技術,提升營運效率與永續形象。

潛在風險

- 景氣循環風險:散裝航運業與全球經濟景氣高度相關,易受宏觀經濟波動影響。

- 運價波動風險:現貨市場運價波動劇烈,可能影響短期獲利表現。

- 地緣政治風險:國際衝突、貿易戰等可能干擾全球貿易路線與運輸需求。

- 燃油價格波動:燃油成本佔營運成本比重高,油價波動直接影響獲利。

- 環保法規成本:雖然裕民具備優勢,但法規持續演進仍可能增加未來投資或營運成本。

- 法人籌碼影響:近期投信賣超顯示籌碼面可能不穩,短期股價波動較大。

機構法人評價

多數機構法人對裕民航運持正面評價,看好其受惠於市場供需改善、環保船隊優勢及重建需求。普遍認為公司具備穩健的獲利能力與長期成長潛力,建議投資人關注其基本面發展與股利回報。

重點整理

- 市場領導者:裕民航運為台灣散裝航運龍頭,擁有規模龐大、船型多元且現代化的船隊。

- 環保優勢顯著:平均船齡低、環保船比例高達 94%,符合國際環保趨勢,具備法規遵循與營運效率優勢。

- 獲利能力強勁:2024 年營收與獲利大幅增長,EPS 達 5.54 元,股利政策穩健。

- 多元成長動能:除核心散裝業務受益於市場復甦與重建需求外,積極布局 LNG 運輸與離岸風電等新興領域。

- 技術創新驅動:導入旋筒風帆、智能管理系統等,提升效率並降低碳排。

- 未來展望正向:持續擴充優化船隊,預期受惠於市場供需趨緊與環保新規,營運前景看好。

- 風險需留意:需關注全球經濟景氣、地緣政治、運價波動及法人籌碼變化等風險。

參考資料說明

公司官方文件

- 裕民航運股份有限公司 2024 年第四季法人說明會簡報(2024.12.06)

本研究主要參考此份簡報的公司營運概況、船隊配置、財務數據及未來展望。該簡報由裕民航運財務長暨發言人張宗良副總經理主講,提供最新且權威的營運資訊。 - 裕民航運 2024 年第三季財務報告(2024.11.13)

本文的財務分析主要依據此份財報數據,包含合併營收、營業毛利率及稅後純益等關鍵指標。 - 裕民航運股份有限公司官方網站(uming.com.tw)及公開資訊觀測站公告(2024-2025)

參考公司沿革、船隊資訊、新聞稿、董事會決議及股利政策等官方資訊。

產業研究報告

- Clarksons Research 世界海運貿易報告(2024.11)

參考其對全球乾散貨市場的分析,包括貿易量成長預測及船舶供需情況。 - 國泰證券、群益投顧、玉山投顧等證券研究機構產業分析報告及個股評論(2024.12 – 2025.03)

提供散裝航運產業最新動態、市場趨勢分析及對裕民航運營運展望的專業評估。

產業資訊與新聞報導

- 波羅的海交易所(Baltic Exchange)航運指數報告(BDI, BCI 等)(2024-2025)

引用其提供的各型散裝船舶之運價走勢數據。 - 世界鋼鐵協會(Worldsteel)行業展望(2024.10)

參考其對全球鋼鐵產業發展及原物料運輸需求的預測。 - MoneyDJ 理財網、鉅亨網、經濟日報、工商時報、ETtoday 財經雲、Yahoo 奇摩股市等財經媒體(2024.10 – 2025.04)

彙整期間關於裕民航運的經營策略、新船交付、市場動態、法人評價、股價表現及重大事件的相關報導。 - Vocus 方格子、CMoney 等投資分析平台文章(2024-2025)

參考市場分析師對裕民航運基本面、技術面及籌碼面的分析觀點。

永續發展文件

- 國際海事組織(IMO)碳強度指標(CII)相關規範與評估資訊(公開資料)

此資訊提供裕民航運在環境永續發展方面的法規背景及表現評估。

註:本文內容主要依據上述 2024 年第三季至 2025 年 4 月的公開資訊進行分析與整理。所有財務數據、市場分析及事件描述均來自公開可得的官方文件、研究報告、新聞報導及產業資訊。環境永續相關數據則參考國際組織的公開資訊及公司發布資料。