圖(1)個股筆記:6488 環球晶(圖片素材取自個股官網)

更新日期:2025 年 03 月 25 日

免責聲明

請先參閱首頁的免責聲明,再繼續閱讀本文。

環球晶圓:穩居全球第三大矽晶圓供應商,擴產與技術創新並進

環球晶圓股份有限公司(GlobalWafers Co., Ltd.,股票代號:6488.TW)於 2011 年 10 月 18 日由中美矽晶製品股份有限公司(簡稱:中美晶)的半導體事業群分割獨立而成。環球晶圓承襲中美晶在半導體領域的深厚基礎,專注於 3 吋至 12 吋矽晶圓 的研發、製造與銷售,產品線涵蓋從晶棒製造、晶圓切割、研磨、拋光、退火到磊晶等完整製程服務。歷經十餘年發展及策略性併購擴張,環球晶圓已躍升為全球第三大、台灣最大的矽晶圓供應商,在全球半導體產業鏈中扮演舉足輕重的角色。

公司沿革與發展里程碑

環球晶圓的發展歷程可謂一部透過精準併購快速壯大的產業史。自成立之初,即積極展開全球佈局,透過一系列關鍵併購案,迅速擴充產能、技術實力與市場版圖:

- 2008 年:收購北美最大磊晶廠 Globitech,強化磊晶技術能力。

- 2012 年:收購日商 Covalent 旗下半導體矽晶圓子公司,擴大客戶基礎與市場佔有率。

- 2014 年:首次登錄興櫃市場。

- 2015 年:轉為上櫃掛牌交易,正式進入資本市場。

透過持續不斷的併購擴張,環球晶圓不僅在全球矽晶圓產業中佔據領先地位,更逐步完善產品線,提升技術層次,成為少數能提供全方位矽晶圓解決方案的供應商之一。

核心業務與產品應用

環球晶圓的核心業務聚焦於半導體矽晶圓材料的製造與銷售,產品線完整且多元,主要可分為以下幾大類別:

產品結構分析

- 退火片(Annealed Wafer):約佔 2024 年產品結構的 38%,為公司營收的重要支柱。

- 磊晶晶圓(Epitaxial Wafer, EPI Wafer):約佔 35%,廣泛應用於高性能電子元件。

- 拋光晶圓(Polished Wafer):約佔 15%,提供原子級平坦度,適用於電力管理及 IC 等應用。

- 其他:約佔 12%,包含浸蝕晶圓、超薄晶圓、深擴散晶圓等特殊規格產品。

產品尺寸分析

- 12 吋晶圓:約佔 2024 年產品尺寸比例的 40%,為公司近年積極擴張的重點產能。

- 8 吋晶圓:約佔 35%,在成熟製程應用領域仍佔有重要地位。

- 6 吋及以下晶圓:約佔 25%,主要應用於特定利基市場。

產品技術與應用領域

環球晶圓的產品技術涵蓋矽晶圓製造的各個環節,並針對不同應用領域提供客製化解決方案:

- 矽晶棒(Silicon Ingot):透過特定晶向排列矽元素,並利用摻雜技術控制矽單晶棒的種類與電阻特性。

- 矽晶圓(Silicon Wafer):

- 粗晶片、平晶片、浸蝕晶片:透過研磨及化學處理,改善晶片表面特性,適用於多種半導體元件。

- 擴散片與深擴散片:提供 100-210 微米深度的擴散層,滿足不同電壓需求之功率元件應用。

- 拋光片:單面或雙面拋光至原子級平坦度,適用於電力功率控制器及高階 IC 製造。

- 磊晶片:在拋光片上長出高品質、無瑕疵的單晶矽薄膜,用於生產高性能電子元件。

環球晶圓的產品廣泛應用於各類電子產品,涵蓋以下主要領域:

- 電源管理:驅動 IC、電源轉換器等。

- 車用電子:電動車功率管理系統、整流器元件等。

- 記憶體:DRAM、NAND Flash 等。

- 資訊通訊:各類通訊設備核心元件。

- 微機電系統(MEMS):感測器、微型裝置等。

市場銷售與客戶結構

全球市場佈局

環球晶圓以全球市場為目標,銷售網絡遍布亞太、北美、歐洲等主要半導體產業重鎮。2024 年銷售區域比重以亞太地區為主,其中:

- 台灣:佔 35%,為公司最大營收貢獻地區。

- 日本:佔 25%,為重要市場之一。

- 美國:佔 20%,北美市場核心。

- 歐洲:佔 12%,持續拓展歐洲市場。

- 其他市場:佔 8%,包含新興市場及其他區域。

主要客戶群體

環球晶圓與全球眾多知名半導體大廠建立長期穩定的合作關係,主要客戶群體包括:

- 德州儀器(Texas Instruments)

- 安森美半導體(On Semiconductor)

- 國際整流器公司(IR)

- 威世科技(Vishay)

- 快捷半導體(FSC)

- 東芝(Toshiba)

- 富士通(Fujitsu)

- 松下電器(Panasonic)

- 三星電子(Samsung)

- 台積電(TSMC)

- 聯電(UMC)

- 格羅方德(GlobalFoundries)

- 英飛凌(Infineon)

- 意法半導體(STMicroelectronics)

- 恩智浦半導體(NXP)

這些客戶涵蓋 IDM(整合元件製造廠)、晶圓代工廠等不同類型半導體企業,顯示環球晶圓產品在市場上的廣泛應用與高度認可。

生產基地與產能擴張

全球生產據點

環球晶圓採取「全球在地化」策略,在全球 strategically 佈建生產基地,以貼近客戶需求、降低運輸成本並分散地緣政治風險。目前在全球共擁有 17 座 工廠,生產據點遍布:

- 亞洲:台灣新竹(總部)、日本新瀉、韓國。

- 北美洲:美國德州、美國密蘇里州。

- 歐洲:丹麥、義大利。

- 中國:昆山(中辰矽晶)。

隨著美國德州新廠即將完工量產,環球晶圓的全球工廠數量將增至 18 座。

產能配置與擴廠計畫

環球晶圓的產能配置以 12 吋矽晶圓 為擴張重點,並在亞洲、北美、歐洲三大洲均具備 12 吋矽晶圓供應能力。近年來,為滿足市場對先進製程及特殊應用晶圓的需求,積極推動多項擴廠計畫:

- 美國德州廠:位於謝爾曼市,為 Greenfield 旗艦廠,總投資額達 40 億美元,預計 2025 年上半年 開始量產 12 吋先進製程矽晶圓,最高月產能可達 120 萬片。該廠將成為美國 近二十年來首座新建 的 12 吋矽晶圓廠,並獲得美國《晶片與科學法案》最高 4.06 億美元 補助。

- 美國密蘇里州廠:位於聖彼得斯市,專注生產 12 吋 SOI 晶圓,預計 2025 年 進行產品認證,2026 年 開始量產。該擴產計畫同樣獲得美國政府支持,將成為美國 唯一 的 12 吋先進 SOI 晶圓生產基地。

- 義大利新廠:位於義大利,預計 2025 年下半年 開始量產 12 吋半導體晶圓,並獲得歐盟批准及 36 億台幣 補助。

這些大規模擴廠計畫,展現環球晶圓積極擴張產能、搶佔市場先機的企圖心,也為公司未來營運成長注入強勁動能。

最新營運與財務表現

2024 年第三季營運亮點

- 營收表現:2024 年第三季合併營收達 新台幣 158.7 億元,較第二季成長 3.6%,創下歷年同期第三高。前三季累計營收為 新台幣 462.8 億元,亦為歷年同期第三高。

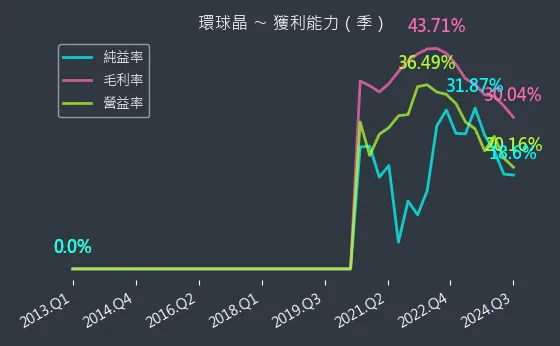

- 獲利能力:第三季產品毛利率為 30.0%,營業淨利率為 20.2%,稅後淨利率為 18.6%。

- 訂單能見度:預收貨款約 新台幣 331 億元(約 美金 10.5 億元),顯示訂單能見度良好,為未來營收提供有力支撐。

財務數據分析 (2024 Q3 vs Q2 vs 2023 Q3)

| 財務指標 | 2024 Q3 (百萬元) | 2024 Q2 (百萬元) | 2023 Q3 (百萬元) | 季成長率 | 年成長率 |

|---|---|---|---|---|---|

| 營業收入 | 15,870 | 15,326 | 17,376 | 3.6% | -8.7% |

| 營業毛利 | 4,761 | 4,953 | 6,294 | -3.9% | -24.4% |

| 營業淨利 | 3,206 | 3,372 | 4,523 | -5.0% | -29.1% |

| 本期淨利 | 2,954 | 3,590 | 4,916 | -17.7% | -39.9% |

| 每股盈餘 (元) | 6.18 | 7.51 | 10.27 | -17.7% | -39.9% |

| EBITDA (百萬元) | 6,188 | 6,478 | 7,714 | -4.5% | -19.8% |

說明:

- 營收成長:第三季營收較上季成長,主要受惠於半導體產業景氣逐步回溫。

- 毛利率下滑:毛利率較去年同期及上季下滑,主要原因包括折舊費用增加、碳化矽 (SiC) 產品銷售價格下跌、產品組合差異以及全球多處地區高溫導致電力成本上升。

- 淨利下滑:淨利較去年同期及上季下滑,除毛利率因素外,亦受業外收入及所得稅費用等影響。

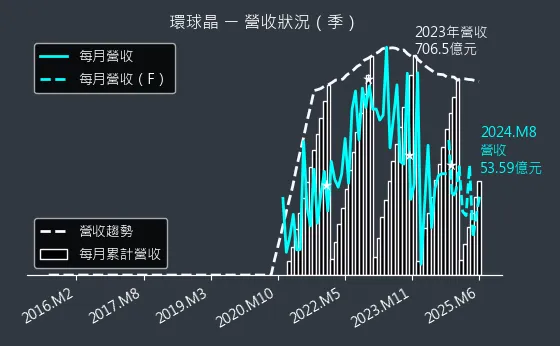

2024 全年營收表現

- 全年營收:2024 年全年合併營收為 新台幣 626.26 億元,雖較 2023 年減少 11.36%,但仍創下歷史第三高紀錄。

- 第四季營收:2024 年第四季合併營收為 新台幣 163.43 億元,較第三季成長 2.98%,顯示營運表現穩步回升。

財務結構分析 (2024 Q3)

- 資產配置:

- 流動資產比率維持在 65% 以上,資產流動性良好。

- 存貨週轉天數約 75 天,存貨管理效率尚可。

- 應收帳款週轉天數約 90 天,收款速度有待加強。

- 負債管理:

- 負債比率維持在 35% 以下,財務結構穩健。

- 長期資金適合率超過 200%,長期償債能力佳。

- 流動比率維持 2.5 倍以上,短期償債能力充裕。

資產負債表摘要 (2024 Q3)

| 項目 | 2024 Q3 (百萬元) | 2024 Q2 (百萬元) | 2023 年底 (百萬元) |

|---|---|---|---|

| 現金及約當現金 | 14,897 | 20,145 | 22,786 |

| 應收帳款 | 14,981 | 14,808 | 15,209 |

| 存貨 | 15,824 | 14,758 | 14,392 |

| 不動產、廠房及設備 | 103,883 | 102,688 | 99,872 |

| 其他資產 | 14,799 | 16,358 | 15,669 |

| 短期借款 | 1,827 | 1,827 | 1,827 |

| 應付帳款 | 7,598 | 7,598 | 7,598 |

| 長期借款 | 23,888 | 24,138 | 24,388 |

| 其他負債 | 10,229 | 11,789 | 11,059 |

| 股東權益 | 121,043 | 119,407 | 115,065 |

說明:

- 現金減少:第三季現金及約當現金減少,主要係因發放現金股利所致。

- 存貨增加:第三季存貨增加,主要係為因應廠區歲休安排,提前準備庫存。

- 其他資產減少:第三季其他資產減少,主要係以三個月以上定存減少,用於償還銀行借款。

- 其他負債減少:第三季其他負債減少,主要係應付股利及應付設備款減少。

- 股東權益增加:第三季股東權益增加,主要係因前三季獲利及美元升值所認列之兌換利益。

競爭態勢與優勢分析

主要競爭對手

環球晶圓在全球矽晶圓市場的主要競爭對手包括:

- 信越化學(Shin-Etsu Chemical):日本矽晶圓龍頭,市佔率第一。

- SUMCO Corporation:日本第二大矽晶圓廠,專注高品質矽晶圓。

- Siltronic AG:德國矽晶圓大廠,技術領先。

- SK Siltron:韓國矽晶圓製造商,積極擴張產能。

- 台勝科(Taisil Electronic Materials Corp.):台灣本土競爭對手。

- 合晶科技(Wafer Works Corp.):台灣本土競爭對手。

市場佔有率

環球晶圓在全球矽晶圓市場出貨量佔比約 15% 至 20%,穩居全球第三。

競爭優勢

環球晶圓在全球矽晶圓產業中具備多項競爭優勢:

- 完整的產品線與技術能力:涵蓋 3 吋至 12 吋各尺寸矽晶圓,具備從晶棒製造到磊晶等完整製程能力,可提供高附加價值產品。

- 全球化生產與服務網絡:在全球 주요 地區設有生產基地,能快速響應客戶需求,提供在地化服務。

- 穩定的客戶關係:與全球 주요 半導體大廠建立長期合作夥伴關係,確保訂單來源穩定。

- 積極擴張產能:透過持續擴廠,擴大市場佔有率,滿足未來市場需求增長。

- 技術創新與研發能力:持續投入研發,開發先進製程技術與新產品,如 GaN on Silicon、超重摻長晶產品等,保持技術領先地位。

- 財務結構穩健:負債比率低,現金流量穩定,具備較強的財務韌性,能應對市場波動。

- ESG 永續發展:積極推動綠色製造,丹麥子公司 Topsil 成為全球首座 100% 使用再生能源的半導體長晶工廠,展現企業永續發展決心。

近期重大事件分析

獲美國《晶片法案》補助

- 補助金額:環球晶圓美國子公司 GWA 及 MEMC LLC 獲得美國商務部最高 4.06 億美元 直接補助。

- 用途:用於支持在美國德州謝爾曼市與密蘇里州聖彼得斯市的先進半導體晶圓廠投資計畫,包含建設美國首座量產 300 毫米矽晶圓的製造廠,並擴大 SOI 晶圓生產規模。

- 效益:

- 降低資本支出壓力,加速美國擴廠計畫進度。

- 提升美國廠區競爭力,擴大在美國市場佔有率。

- 符合美國政府強化本土半導體供應鏈政策,建立更緊密的政商關係。

- 適用美國財政部 AMIC 先進製造業投資稅收抵免,美國廠區符合資格支出可抵稅,抵免額度最高達 25%,進一步降低稅賦支出。

丹麥子公司 Topsil 啟用 100% 綠電廠

- 事件:環球晶圓丹麥子公司 Topsil 於 2025 年 1 月 6 日舉行自建太陽能電廠啟用典禮。

- 意義:Topsil 成為全球首座使用自發自用 100% 綠電 的半導體長晶工廠,供電量將超過廠區 100% 用電量。

- 影響:

- 實現環球晶圓集團 RE100 承諾 的首個廠區。

- 展現公司在 ESG 永續發展方面的具體行動與成果。

- 提升企業綠色形象,符合國際品牌客戶對供應鏈碳排放的要求。

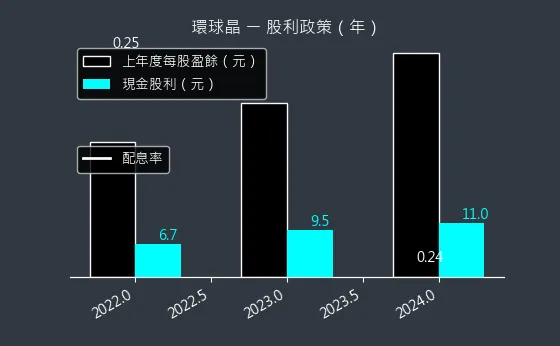

現金股利配發創八年新低

- 配息方案:董事會決議 2024 上半年現金股利每股配發 5 元,總金額為 新台幣 23.91 億元。

- 股息殖利率:僅 1.2%,創下 八年新低。

- 原因:

- 2024 上半年營收及獲利較去年同期下滑,盈餘分配率約 35.6%。

- 公司將資金優先用於擴廠計畫等資本支出,以支持長期發展。

- 市場反應:股息殖利率偏低可能影響投資人短期持有意願,但長期而言,擴廠計畫有助於提升公司未來成長潛力。

未來發展策略與展望

短期發展計畫 (1-2 年)

- 擴產計畫持續推進:美國德州廠、義大利新廠等擴廠計畫按進度進行,預計 2025 年起陸續量產,擴大 12 吋矽晶圓產能。

- 先進製程技術深耕:持續投入先進製程技術研發,如 GaN on Silicon、SOI 晶圓等,提升產品技術層次與附加價值。

- 客戶關係維繫與拓展:鞏固與現有客戶的長期合作關係,並積極拓展新客戶,特別是在車用電子、AI、HPC 等高成長應用領域。

- 營運效率提升:透過自動化生產、製程優化等方式,提升生產效率,降低營運成本。

- ESG 永續發展落實:持續推動綠色製造,擴大再生能源使用比例,落實企業社會責任。

中長期發展藍圖 (3-5 年)

- 全球市場領導地位鞏固:透過持續擴產、技術領先、客戶拓展等策略,穩固全球第三大矽晶圓供應商地位,並朝向更高市佔率邁進。

- 產品線多元化與升級:擴大特殊應用矽晶圓產品線,如 SOI 晶圓、碳化矽晶圓等,提升產品組合多元性與獲利能力。

- 新興應用市場佈局:積極佈局車用電子、AI、5G、物聯網等新興應用市場,掌握未來成長動能。

- 供應鏈韌性強化:分散供應鏈風險,建立更具彈性與韌性的全球供應鏈體系。

- 人才培育與技術傳承:加強人才培育,吸引優秀人才加入,並建立完善的技術傳承機制,確保公司技術優勢持續領先。

未來展望

環球晶圓董事長徐秀蘭對公司未來發展前景抱持樂觀態度,預期 2025 年營運表現將顯著優於 2024 年,甚至有望重返 2023 年高峰。主要驅動因素包括:

- 半導體市場復甦:預期 2025 年半導體市場將迎來更強勁的復甦,AI、HPC 等應用需求將持續增長,帶動矽晶圓需求回升。

- 客戶庫存去化完成:客戶端庫存水位預計將在 2025 年上半年完成去化,下半年拉貨力道可望增強。

- 新產能開出貢獻:美國德州廠、義大利新廠等擴產計畫將於 2025 年起陸續量產,為營收成長注入新動能。

- 先進封裝技術推動:先進封裝技術發展有助於提升晶圓廠客戶拉貨意願,進一步帶動矽晶圓需求。

- 美國降息預期:若美國聯準會於 2025 年下半年開始降息,將有助於刺激半導體產業投資擴張意願。

重點整理

環球晶圓憑藉其在全球矽晶圓產業的領先地位、持續擴張的產能、穩健的財務結構以及積極佈局新興應用市場的策略,展現出強勁的成長潛力。儘管短期內仍面臨市場波動與挑戰,但隨著半導體產業景氣回溫、新產能逐步開出,以及公司在技術創新與 ESG 永續發展方面的持續投入,環球晶圓有望在未來持續擴大其市場領先優勢,為投資者創造長期價值。

參考資料說明

公司官方文件

-

環球晶圓股份有限公司 2024 年第三季營運報告簡報(2024.11)

本研究主要參考此份法說會簡報,內容涵蓋公司最新營運概況、產業分析、財務數據、未來展望及擴廠計畫等重要資訊,為本文核心參考依據。 -

環球晶圓股份有限公司企業社會責任報告書

參考永續發展章節,了解公司在 ESG 方面的策略與實踐。 -

環球晶圓股份有限公司官方網站

查閱公司沿革、產品資訊、生產基地、投資人關係等公開資訊。

新聞報導

-

中央通訊社 (CNA) 新聞 (2025.01.09)

報導環球晶圓 2024 年營收表現及對 2025 年展望。 -

工商時報產業分析 (2024.11.11)

分析聲寶台南新廠啟用儀式及營運展望,包含投資金額、產能規劃等重要資訊。 -

經濟日報專題報導 (2024.12.26)

針對上銀科技的營運策略、市場發展及未來展望提供完整分析。 -

鉅亨網產業分析專文 (2024.12.27)

報導詳述上銀科技在 AI 物流機器人開發及新產品布局方面的最新進展。 -

Business Today 今周刊 (2024.06.18)

分析環球晶圓未來展望,包含市場復甦預期及擴廠計畫效益。 -

Yahoo! 股市新聞 (多篇)

蒐集環球晶圓近期重大訊息,包含獲美國補助、股利政策、營收表現等。 -

科技新報 (TechNews) 公司資料庫

提供環球晶圓公司簡介、發展沿革等基本資訊。 -

MoneyDJ 理財網 (多篇)

查閱環球晶圓公司簡介、財務數據、新聞資訊及產業分析報告。 -

時報資訊 (Money Link) 即時新聞

提供環球晶圓公司相關即時新聞報導。 -

聯合新聞網 (UDN) 財經新聞 (多篇)

蒐集環球晶圓相關財經新聞報導,包含營收、股利、擴廠計畫等。 -

中國時報新聞網 (China Times) 深度報導 (2024.09.26)

報導聲寶資產活化進度、營運表現及未來展望。 -

康和證券產業研究報告 (2024.09)

該報告深入分析聲寶的資產開發計畫、轉型策略及市場布局,提供本文在產業分析方面的重要參考。 -

元大證券研究報告 (2024.09,

參考資料來源

資料來源:環球晶公司網站、法說資料、券商研究報告、鉅亨網、Moneydj、各大報新聞。

公司網址:https://www.sas-globalwafers.com/

法說會中文檔案連結:https://mopsov.twse.com.tw/nas/STR/648820241105M001.pdf

法說會影音連結:https://reurl.cc/bY06gd

基本概況

股價:365.0

預估本益比:30.29

預估殖利率:1.38%

預估現金股利:5.05元

報表更新進度:☑ 月報 ☑ 季報

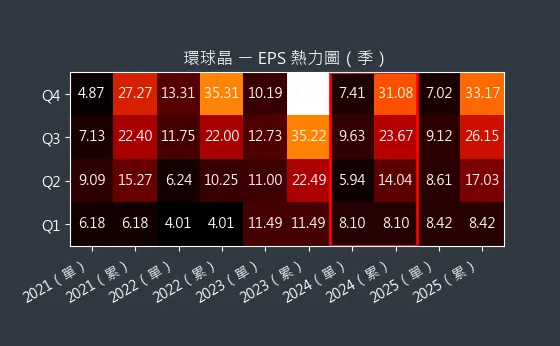

圖(2)6488 環球晶 EPS 熱力圖

股價走勢

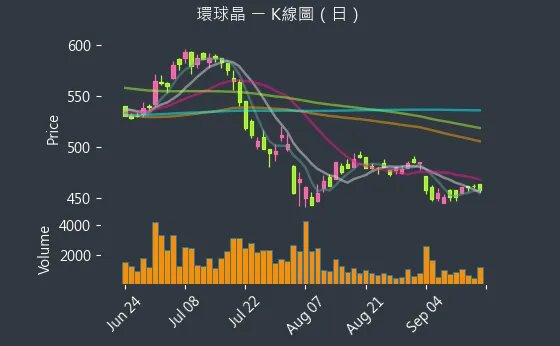

圖(3)6488 環球晶 K線圖(日)

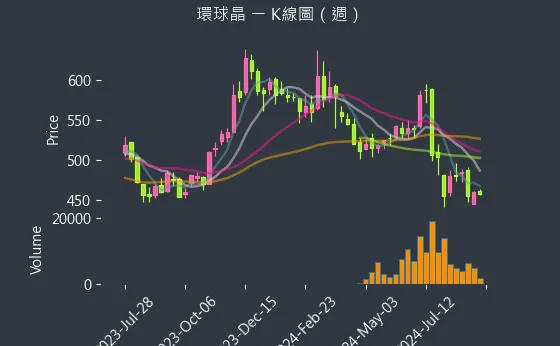

圖(4)6488 環球晶 K線圖(週)

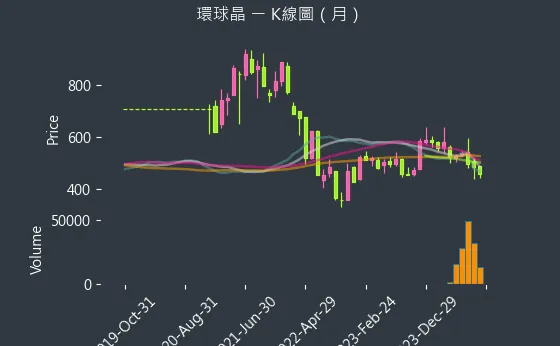

圖(5)6488 環球晶 K線圖(月)

日報表

圖(6)6488 環球晶 法人籌碼

週報表

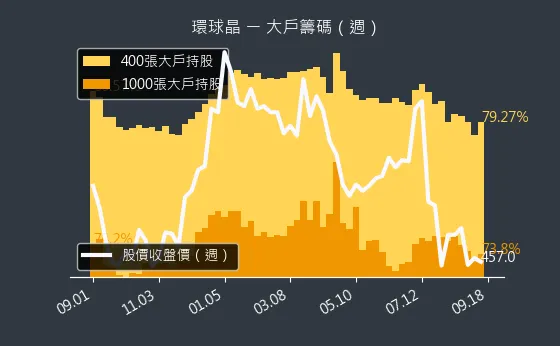

圖(7)6488 環球晶 大戶籌碼

月報表

圖(8)6488 環球晶 內部人持股

圖(9)6488 環球晶 本益比河流圖

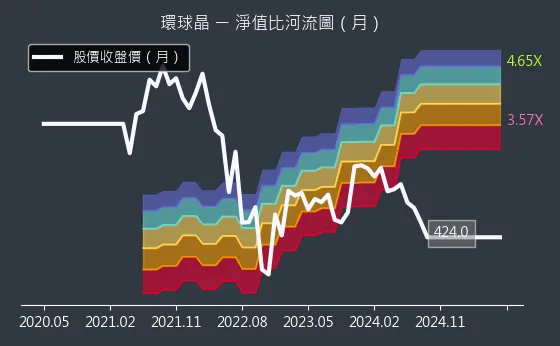

圖(10)6488 環球晶 淨值比河流圖

新聞筆記

1391張

950張,連4跌,為弱勢股第四名

預計 1H25 正式商業化量產 Note right of 2025.03.12: ↑環球晶 3Q25 有望取得晶片法案相關補助,享稅

賦減免 Note right of 2025.03.12: ↑環球晶看見AI等新興應用擴展,客戶出現急單需求,

預期 1Q25 是 25 年營收低點 Note right of 2025.03.12: →環球晶股價反彈站回半年線之上,上方仍有年線反壓

曙光 Note right of 2025.03.06: ↑環球晶股價受惠美國製造趨勢及台積電擴大在美投資消

息,盤中漲逾3% Note right of 2025.03.06: →環球晶站穩季線,短中長期均線全線翻揚 Note right of 2025.03.06: →環球晶在美國的擴張計劃與台積電新增投資密切相關 Note right of 2025.03.06: →環球晶美國子公司GWA正為台積電美國廠的N4晶圓

認證準備樣品 Note right of 2025.03.06: ↑若通過認證,環球晶將成為進軍先進製程供應鏈的重要

里程碑 Note right of 2025.03.06: ↓FactSet調查,分析師將環球晶 24 年 E

PS預估下修至21.67元,預估目標價為442.5

元 Note right of 2025.03.06: ↓川普擬廢除《晶片法案》,環球晶恐受波及,徐秀蘭稱

若晶片法補助調整,將評估後調整生產計劃

市值上,股價遭低估 Note right of 2025.03.05: ↑川普呼籲終止晶片法案補貼,環球晶表示美國投資進度

不變,GWA廠預計 2Q25 開始出貨 Note right of 2025.03.05: →環球晶 24 年營收626億元年減11.4%,稅

後純益98億元年減50.2%,每股現金股利11元 Note right of 2025.03.05: →環球晶預期 1Q25 為 25 年低點,2H25

表現將優於 1H25 Note right of 2025.03.05: →環球晶客戶預付款餘額為319億元,1Q25 持續

簽訂新長約 Note right of 2025.03.05: ↑環球晶今日股價上漲8.25% Note right of 2025.03.05: ↓FactSet調查,分析師調降環球晶目標價至42

5元,幅度約4.06% Note right of 2025.03.05: →環球晶2025.03.05收盤價為401.5元,

近 2025.03.05 股價下跌4.52% Note right of 2025.03.05: ↑環球晶股價狂飆逾8%,受惠台積電在美國加碼投資題

材 Note right of 2025.03.05: →環球晶表示若晶片法補助調整,將評估美國需求、定價

與關稅再調整生產 Note right of 2025.03.05: →環球晶已獲美國晶片法案補助4.06億美元,用於美

國晶圓廠投資 Note right of 2025.03.05: →環球晶美國德州GWA新廠將於 2Q25 量產12

吋先進製程矽晶圓 Note right of 2025.03.05: →徐秀蘭表示,25 年 將優於 24 年,26 年

市場需求會更強勁

近1%

年 45.41元大幅減少,3/5法說會見真章 Note right of 2025.03.02: →環球晶持有世創13.67%股權,世創股價下跌認列

評價損失 Note right of 2025.03.02: →排除業外影響,環球晶 24 年 調整後EPS為2

8.97元 Note right of 2025.03.02: →環球晶預期 25 年 市場需求逐步回穩,將呈逐季

回升走勢 Note right of 2025.03.02: →董事會通過2024 2H25 每股配發現金股利6

元,7/22除息

球晶持有Siltronic股票評價變動

因環球晶持有Siltronic AG股票評價變動影

響 Note right of 2025.02.27: →董事會決議2024 2H25 擬每股配發3.5元

現金股利

06元 Note right of 2025.02.26: →環球晶擬配發 2H25 度現金股利每股6元 Note right of 2025.02.26: →環球晶 24 年 25 年現金股利合計達11元 Note right of 2025.02.26: →環球晶 24 年 合併營收達626億元,年減11

.4% Note right of 2025.02.26: ↓環球晶 24 年 毛利率為31.6%,年減5.8

% Note right of 2025.02.26: →環球晶 24 年 合併營收626億元,年減11.

4%,EPS為21.06元 Note right of 2025.02.26: →主要受世創股票評價變動及海外附認股權公司債影響財

報 Note right of 2025.02.26: →環球晶持有世創13.67%股權,因世創股價下跌認

列評價損失 Note right of 2025.02.26: ↑若排除非本業影響,調整後EPS為28.97元,淨

利率27.2% Note right of 2025.02.26: ↑環球晶 24 年 營收逐季成長,連續三季營收上揚 Note right of 2025.02.26: ↑展望 25 年 ,預期市場需求逐步回穩,將呈逐季

回升走勢 Note right of 2025.02.26: →2H25 每股配發現金股利6元,加計 1H25

,25 年共計配發11元,總額達52.6億元 Note right of 2025.02.26: →千億元全球擴產計畫,大部分廠區擴建已完工並貢獻營

收 Note right of 2025.02.26: →美國新建廠計畫進入樣品製作與交付階段,新產能逐步

開出

iC Note right of 2025.02.18: →中國大陸碳化矽廠大量傾銷,6吋SiC晶圓價格崩跌 Note right of 2025.02.18: →環球晶表示6吋市場殺價競爭激烈,未來以8吋為主

028.5萬元

股

環球晶、元太 Note right of 2025.01.13: →環球晶致力綠色製造,研發長晶爐節能設計,並贊助藝

術推廣

優於 1H25 Note right of 2025.01.10: →環球晶 12M24 營收年減14.65%,25

年營收年減11.36% Note right of 2025.01.10: →環球晶獲美國晶片法最高4.06億美元補助 Note right of 2025.01.10: ↑環球晶 12M24 合併營收54.91億元,月增

7.29%,年減14.65% Note right of 2025.01.10: ↑環球晶 4Q24 合併營收163.43億元,季增

2.98%,年減2.51% Note right of 2025.01.10: ↓環球晶 24 年 25 年合併營收達626.26

億元,年減11.36% Note right of 2025.01.10: ↑環球晶 12M24 營收、4Q25 、2H25

營收皆創歷史同期第三高,25 年營收亦達歷史第三高

年營收皆為同期第三高 Note right of 2025.01.09: ↓中美晶2024 25 年營收796.79億元,年

減2.79% Note right of 2025.01.09: ↓環球晶2024 25 年營收626.26億元,年

減11.36% Note right of 2025.01.09: →環球晶表示 24 年 營運穩步上升,先進製程應用

帶動 Note right of 2025.01.09: ↑環球晶預期2025 2H25 優於 1H25 ,

客戶庫存將去化 Note right of 2025.01.09: ↑環球晶獲美國晶片法補助,適用AMIC稅收抵免 Note right of 2025.01.09: ↑環球晶美國德州廠成功產出12吋先進製程晶棒及矽晶

圓 Note right of 2025.01.09: ↑環球晶丹麥子公司Topsil使用自發自用100%

綠電 Note right of 2025.01.09: ↓中美晶 12M24 營收67.05億元,年減19

.13% Note right of 2025.01.09: ↓中美晶 4Q24 營收199.66億元,年減5.

47% Note right of 2025.01.09: ↓中美晶 24 年 合併營收796.79億元,年減

2.79% Note right of 2025.01.09: ↓環球晶對中美晶 25 年營收挹注近八成,使營收衰

退幅度縮小

紅

深度分析

季報表

圖(11)6488 環球晶 營收狀況

圖(12)6488 環球晶 獲利能力

圖(13)6488 環球晶 合約負債

圖(14)6488 環球晶 存貨與平均售貨天數

圖(15)6488 環球晶 存貨與存貨營收比

圖(16)6488 環球晶 現金流狀況

圖(17)6488 環球晶 杜邦分析

圖(18)6488 環球晶 資本結構

年報表

圖(19)6488 環球晶 股利政策