圖(1)實測槓桿型 ETF 的機會與風險,及成本效益分析

前言

個人投資旅程一向偏愛直接投資個股,絕少涉足 ETF 等金融商品,因為投資個股可以藉由了解公司的經營、產業的需求及公司基本面等變化,從而變成自已的持股信心、信念。二來是深信自己選股技巧能平均超過大盤、或者 ETF 的表現。然而,當去年陸股達到十年一遇的低谷,結合前年耳聞有投資人對台股使用 ETF 正2 取得亮眼收益的結果,也令我躍躍欲試。一方面,這樣的市場調整不常見,另一方面,近年台股中 AI 熱門題材股雖漲幅可觀,卻不符合個人的投資風格與喜好,且未來不久可能因財報公開而迅速冷卻。

本文將分享我實際投資槓桿型 ETF 的經驗,包括買入賣出過程中的觀察、學習與檢討。我會透過解析槓桿的特性,來深入探討 正1 和 正2 ETF 之間的差異及相關風險。同時,我也會討論哪種投資策略——無論是左側投資法(在指數下跌時買進)或是右側投資法(在指數上漲時買進)——更適合於操作槓桿型 ETF。

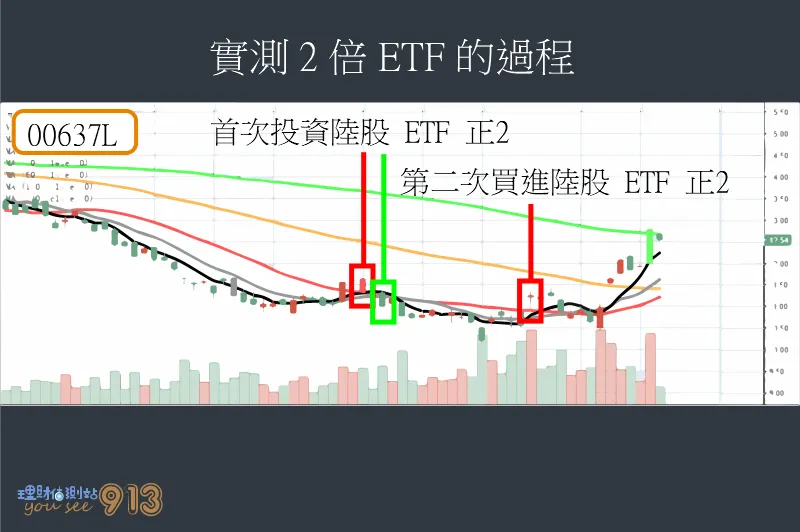

實測 2 倍 ETF 的過程

基於以上原因,我開始踏上 ETF 投資之路,共做了兩次嘗試:

- 首次投資陸股 ETF 正 2 :受到中國製造業 PMI 攀升至四個月新高的啟發,去年我便認為市場已有復甦的跡象,進而考慮增加槓桿曝險來換取較高的報酬,評估很大機率是可行的。此次投資用了總資金的 15% 分別買入 00637L 及 00655L 佔比各半。結果不幸的是,僅僅短短 2 天,且陸股連續兩日波動在 1% 左右以內,但所持有的 2 檔正 2 ETF 卻跌掉了超過 3%,個人認為不是很合理,於是直接認賠一個月的薪水沮喪退出市場。

- 第二次買進陸股 ETF 正 2:適逢陸股降息降準政策出爐,當下便直覺這是明顯的市場訊號,隔日開盤後馬上進場布局。但有了前次經驗,這次較為謹慎,只敢用 5% 的資金布局,且只選 00637L 進場。第二次嘗試,心態較為成熟,因此期間雖然又遇到港法院下令強制清盤「爛尾樓」事件,造成中國房市黑天鵝。而後又遇年前中國股市千股跌停的現象,都可平心而定,耐心地持股。

圖(2)實測 2 倍 ETF 的過程

槓桿的機會與風險

在持股陸股 ETF 正2 的這段期間,我才開始努力的認真分析 ETF 的風險與特信。槓桿型 ETF 的本質是追蹤指數每日收益的兩倍,但這也伴隨著高風險和一系列挑戰:

- 高風險:槓桿放大了收益的同時也放大了損失,等於用增加曝險的方式來換取收益的放大。

- 複利效應的偏差:由於槓桿型 ETF 通常追蹤的是日收益率,長期持有可能導致實際表現與預期表現出現偏差,特別是在平穩波動的市場中。

- 高借貸成本:槓桿交易意味著更高的管理和借貸成本,會侵蝕不少投資回報。

- 高重置成本:實測 2 倍槓桿型 ETF,如果市場沒有方向,重置會導致「波動率侵蝕」效應,當長時間侵蝕回報,盤整的時間逾久,損失就逾大。

- 折溢價風險:槓桿型 ETF 的折溢價與原生 ETF 不同,正 2 的價格敏感度高於正常市場的變化,導致折溢價幅度較大。

- 市場流動性:某些槓桿型 ETF 會有流動性問題,造成折溢價更大,一不小心就會買入或賣出,錯置於價格不對的位置。

成本效益分析

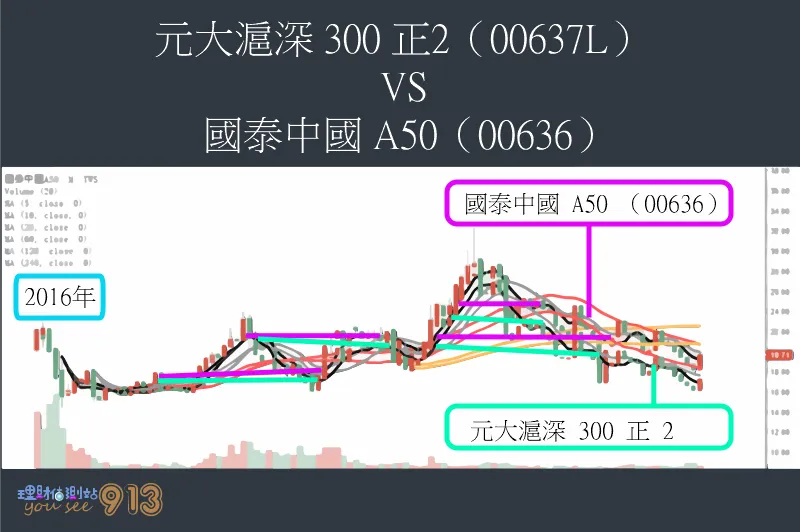

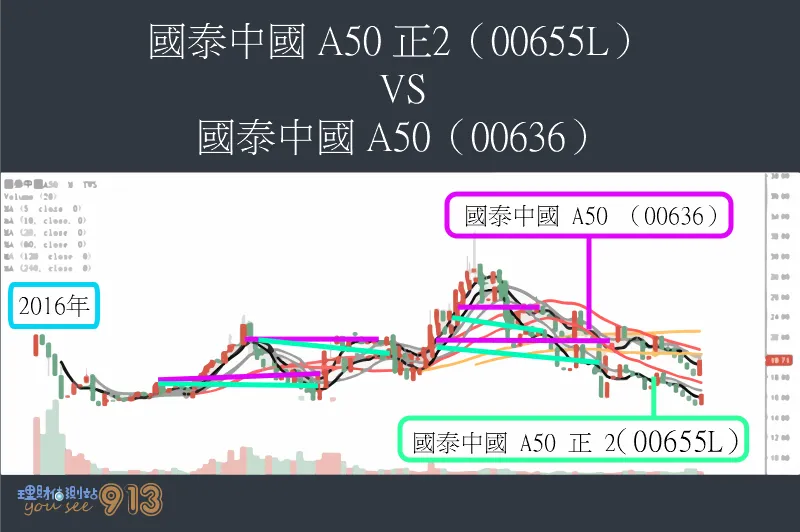

在上述高昂的重置成本及折溢價之下,筆者亦理解槓桿型商品在成本上必然高於原生 ETF 產品。因此,以下針對幾種較為熱門的產品組合進行分析,筆者採取將 ETF 走勢還原後再進行比較的方式,來分析這些商品的成本效益哪個較佳,共分成以下三個組合來分析:

- 元大滬深 300 正 2(00637L)VS 國泰中國 A50 (00636):參閱圖(3)。

- 國泰中國 A50 正 2(00655L)VS 國泰中國 A50 (00636):參閱圖(4)。

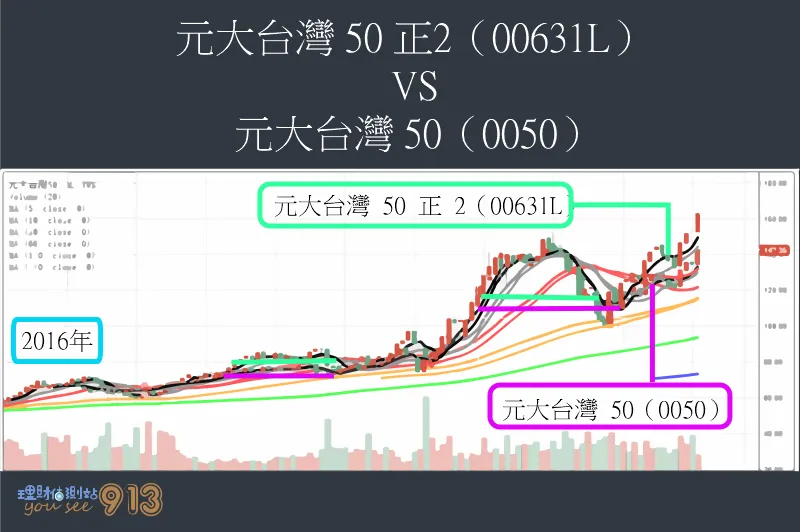

- 元大台灣 50 正 2(00631L)VS 元大台灣 50(0050):參閱圖(5)。

圖(3)元大滬深 300 正 2 (00637L)VS 國泰中國 A50(00636)

圖(4)國泰中國 A50 正2(00655L)VS 國泰中國 A50(00636)

結論一、陸股 ETF 正 2 有嚴重內扣成本

根據成本效益分析結果,觀察元大滬深 300 正 2(00637L)及國泰中國 A50 正 2(00655L)這兩檔 ETF,在還原槓桿倍數後,與 國泰中國 A50 ETF(00636)相比,在相同水平基準點的變化均落後。注意,這邊所說的相同水平基準點為圖表中所繪橫向的線段。也就是說,陸股 正2 ETF 在計入重置成本及管理費後,其實際成本並不低,即使 00655L 的管理費較低,但其表現仍不如 00637L。

因此,陸股 正2 ETF 具有槓桿功能,但由於成本過高,不適合長期持有。從「風險與報酬」的角度來看,包括「融資」、「借貸投資」、「槓桿型 ETF」、「期貨」等擁有槓桿特性的投資方式,若成本效益不佳,長期而言可能對投資人的報酬率造成負面影響。

圖(5)元大台灣 50 正 2(00631L)VS 元大台灣 50(0050)

結論二、相較之下,台股 ETF 正 2 會較適合長期投資

相較之下,台股 ETF 正2 ,元大台灣 50 正2(00631L)與台灣 50(0050) ETF 在相同水平基準點的表現非常接近於貼合。這一發現令人意外,因為槓桿型 ETF 通常包含較高的借貸成本。後來我再查林政華(大仁)所推崇「槓桿 ETF 投資術」相關文章,發現結果與此相呼應(可參考4個理由,我不買0050跟006208!「最強台股ETF投資法」報酬率是0050的3倍,讓你提早10年退休)。

該作者指出,00631L 主要以「台股期貨」佔166.65% 曝險,加上「50期貨」佔 32.76% 曝險,總計 199.41% 曝險,以達到近 200% 的曝險目的。因此,00631L 的內含期貨成分股與0050有所不同。作者認為,儘管 50 正2 的內扣成本較高,但考量到槓桿投資策略後,實際成本反而較低。另一篇文章指出,由於台股的利率較低,加上殖利率高於國外 ETF,因此 00631L 在成本上,由於有雙倍的殖利率覆蓋,實際上的總成本反而低於 0050。

結論三、槓桿型 ETF 較適合右側投資法

本文的成本效益分析在探討槓桿型 ETF 時揭示了一個關鍵問題:由於等比例原則和槓桿機制的複合作用,筆者無法完全排除在「複利/負利」效果上所引起的指數變化。這導致最終價值的變化混合了兩個主要因素:一是 ETF 本身的成本,包括重置成本和管理費;二是每日重置後帶來的長期複利效果(雖然這種複利在重置後會有些偏差),但終值因為複利的累積而偏離。

若要有效消除這種複利影響,在作圖時可能需要使用半對數座標來抵消這種累積效應,但目前筆者手上沒有適合的工具,除非我把所有的數據都抓下來再自已重繪成半對數座標,但這已超出了分析的範圍。因此,本文的討論集中在槓桿型 ETF 的「複利」和「負利」效果上,特別是在有明確市場趨勢的情況下(無論上漲還是下跌),正2 ETF 的正負報酬累積效果會比正1 ETF 更加顯著,導致無論是獲利還是損失都被放大。

在這種情境下,使用槓桿投資時,右側投資法會更為合適。雖然右側投資法會買入在較高的進場點,但明確的上漲趨勢和支撐點,會比較容易設定停損點。相比之下,左側投資法的操作特性需能夠承受長期的市場波動,這與槓桿型 ETF 適品在在盤整時帶來成本的損失相抵觸,因此不太推薦採用左側投資法操作槓桿型 ETF 商品。

小結

槓桿 ETF 雖然可以讓我們拿到收益放大的目的,但所承擔的風險不完全只是 2 倍的曝險,還有更高的代價。在盤整期間時,重置的成本造成不斷內扣的費用,會嚴重的侵蝕投資者的績效。筆者認為,投資終究不僅僅是追求收益的過程,還要講求風險與報酬之間的平衡。因此,慎重「計算風險與報酬比」尤為關鍵,以免在不知不覺中因高昂的成本而蒙受損失。

此外,相較於原生型 ETF,槓桿型 ETF 的折溢價幅度更大,這對投資者的風險承受能力又形成更高的要求。就如筆者前文所述經驗,我自已也難以忍受不合常理的折溢價,及會損害報酬的重置費用。故長期而言,槓桿型 ETF 在沒有考量到兩倍收益的情況下,往往不敵原生型 ETF 的穩健表現。

因此,在選擇進場時機上,需謹慎考慮個人的投資屬性。「左側投資法」因其需承受市場波動的特點,可能不適合操作這類型槓桿型 ETF,如筆者就比較偏左側投資。相反地,右側投資法雖可能涉足較高位置,但其更適合短線操作,且設定的止損和停利點更為緊密。對右側投資而言,相較之下,槓桿型 ETF 內扣產生的成本,反而佔短線操作的總成本還要來的小,因此若能精準的拿捏進場及出場點,槓桿型 ETF 也不失為一項好工具。

另外,本文的成本效益分析所用的圖表,其實會帶給人一個錯覺,要特別更正一下。大多數人會去注意最終值的績效結果,但這有一部份是因 ETF 走勢不同所產生的,若指數走勢不斷往上,則加上槓桿的倍數的績效會優於 正1 的 ETF,原因是連續的大漲會帶有複利效果,但上述圖表我其實關心的是同水平基準值的變化結果。

依據同水平基準點的誤差值觀察,台股 ETF 正2 這個工具,可能是個不錯的好工具。若是喜歡操作 ETF 的朋友,或許也可多加研究。像是在林政華的文章中,也有提到一種「50:50 槓桿投資法」,就是用 50% 的資金投資正 2 來達到 100% 的市場曝險,同時保留 50% 的現金作為安全緩衝。這項方法,或許與本論點有點雷同,也就在成本效益的考量下,用一半資金買 00631L 可能要比用全部資金買 0050 來的划算,而且保留的 50% 現金還能做其實投資用途,但這套方法只限於台股 ETF 正2 ,不適合成本費用較高的陸股 ETF 正2。

最後,投資之路應貼合個人特質與風險承受能力,切忌盲目「孤注一擲」,否則在市場的波動中,可能首先被擊倒的是自身的弱點,而非市場本身。個人親身體驗,第一次因過度自信而大舉投資,未能充分考慮到風險,對商品還不夠了解。而第二次雖已對槓桿型 ETF 的風險有所認識,才開始在可控範圍內進行了謹慎的投資。

投資的工具雖然有分好壞,如以上分析槓桿 ETF,台股就優於陸股。但最重要的,還是投資人能否看清自已的特點,只有自已拿手的、且又適用的工具,才能與自已內化,成為投資的利器。

參考資料

- 比0050多賺1倍、讓你提早退休的神級ETF!為何存股0050不如存「0050正2」…優缺點總整理

- 4個理由,我不買0050跟006208!「最強台股ETF投資法」報酬率是0050的3倍,讓你提早10年退休