圖(1)打破市場規則:如何在效率市場中取勝

前言

在先前探討的解碼市場語言:技術分析的藝術與科學(上)中,我們提到了效率市場假說。本文將以此假說為基準,探討該假說為何在金融市場中占有重要地位,以及其對金融市場的深遠影響。我們將討論為什麼即便是專業的投資人或機構,以長期平均而言,往往大部分時間輸給市場,也正說明著為何指數型基金能在這樣的環境下脫穎而出。

本文將從統計數據、交易成本和心理因素等方面入手,探討投資者為什麼會在市場上落敗。此外,透過市場統計,分析長期戰勝市場的投資策略,同時探討應該如何才能贏過市場。

最後,文章將討論在假定效率市場假說存在下,我們應該如何策略性地超越該假說,以無為勝有為,從而實現戰勝市場的理想。

效率市場假說

20 世紀 60 年代,尤金·法瑪(Eugene Fama)首次提出了效率市場假說(Efficient Market Hypothesis, EMH),該假說闡述了市場在反映資訊方面的三種不同程度:弱式效率、半強式效率、與強式效率。這些不同的效率等級分別指出了「技術分析無效」、「基本分析無效」以及「內線消息也效」等觀點。效率市場假說的核心在於,它假定所有市場參與者均為理性的行為者,同時追求最大化自己的利益,且市場上的資訊能夠被迅速且有效地反映在證券價格之中,從而使得利用已知資訊來獲取超額回報變得難以實現或甚致不可能實現。

效率市場假說的正面驗證

隨著科技的發展,尤其是移動通訊和網際網路技術的普及,信息的傳播速度達到前所未有的提升。這種信息傳播的快速發展,使得股票和證券價格能夠迅速反應新的重大訊息。不僅顯示了市場的高效性,也證明市場參與者能利用新訊息同時快速採取行動。舉例來說,當公司發布財報、重大政策變化或經濟數據更新後,市場價格通常會立即做出反應。這種現象證明了訊息的快速反應能力,支持效率市場假說的論點。

隨機漫步模型的證據

此外,隨機漫步理論也為效率市場假說提供了證據。最早是由尤金·法瑪於 1965 年首次提出來。他對股票價格進行了廣泛分析,結果支持了隨機漫步假說。通過分析短期內股票回報的序列相關性,發現這些回報近似隨機,顯示利用過去價格資訊預測未來股價的變動是無效的。另外同年,保羅·薩繆爾森(Paul A. Samuelson)的著作《Proof that Properly Anticipated Prices Fluctuate Randomly》中,同樣證明在某些條件下,競爭市場中的價格變動呈現隨機行走。而《漫步華爾街》該書的作者布爾頓·馬爾基爾(Burton G. Malkiel),也提供了大量的證據表明,股市的行為類似於隨機漫步。表明在效率市場中,股價變動遵循隨機漫步模式,即價格的未來變化不可預測。

多數主動型基金無法戰勝市場

根據過往研究,約有 60% 的主動型基金在長期內無法戰勝市場,這一結論得到晨星(Morningstar)報告的支持。晨星是家定期發表有關基金表現報告的公司,報告提供主動管理型基金與被動指數基金在長期表現上的比較,結果顯示了一個明顯的趨勢:隨著時間的推移,只有少數主動管理基金能夠持續地超越其對應的基準指數。

此外,標普道瓊斯指數公司發布的 SPIVA(Standard & Poor’s Indices Versus Active)報告深入比較主動管理基金與標普指數之間的表現差異。發現報告與晨星公司的結果不謀而合,即大多數主動管理型基金在過去多個時間段內都未能超越市場的整體表現。

最後,《約翰柏格投資常識》一書的作者,約翰·柏格(John C. Bogle),對主動管理基金的效率提出了批評。他建議,對於大多數投資人而言,選擇低成本的指數型基金作為投資工具是一個更為明智的選擇。柏格的這一建議基於一個簡單的事實:在扣除交易成本和管理費用後,主動型基金在長期內超越市場的難度加大,從而對投資者的淨回報造成不利影響。這些研究和報告的共同結論凸顯了一個現象,即在一個高度有效和競爭激烈的市場環境中,靠預測市場短期波動來獲得超額回報的策略,對大多數投資者來說,往往是不可行的。

大部分投資者最好通過購買低成本指數基金來實現投資目標。

—彼得‧林區

超越效率市場假說

“效率市場假說在大部分時間都是對的,不過偶爾也會出錯。」”

—霍華德‧馬克思

霍華德·馬克思的言論直截了當地觸及了效率市場假說的核心。對於傾向於投資指數型基金的投資者來說,他們普遍接受了一個觀點:既然在長期內戰勝市場對於大多數專業投資機構來說已經很困難——實際上,只有不到 40% 的機構能夠實現這一目標,那麼為何個人投資者還要投入巨大精力去選擇個別股票呢?這種觀點基於一個假設:在一個高度有效的市場中,任何試圖透過主動選股或時機選擇來獲取超額回報的努力,最終都將證明是徒勞無功的。

然而,馬克思的這句話也為那些尋求超越市場平均表現的投資者提供了一線希望。它暗示在某些特定條件下,市場可能會出現效率低下的情況,從而為識別並利用這些機會的投資者創造了利益空間。

即使市場在大部分情況下都很有效率,卻不代表我們不能做些什麼?因此,若要成功做好一件事,就要先知道大多數人失敗的原因。

解析主動型投資人失敗的原因

主動型投資人在市場上的挑戰,往往源於以下幾個關鍵因素:

- 過度自信與過度交易:許多投資者過度相信自己的判斷能力,認為能準確預測市場短期波動,結果導致過於頻繁的交易行為。不僅增加了交易成本,同時也降低了投資績效。

- 損失厭惡與沉沒成本效應:沉沒成本是指那些已發生且無法收回的成本。由於人們天生厭惡損失,面對已經虧損的投資選擇時,往往會持續投入、攤平,希望能夠扭轉局面,這心態就是「不賣就不算賠」的鴕鳥心態。

- 試圖預測市場:經濟指標、政治事件和其他非經濟因素經常影響市場情緒。投資人嘗試根據這些不確定因素進行投資,有時會因為市場的非理性反應與預期不符,而做出錯誤的投資決策。

- 人性的貪婪與恐懼:在市場表現良好時,貪婪驅使投資者追逐更高收益,卻忽視了風險。相反地,在市場恐慌時,恐懼又會使人們匆忙賣出,導致「買高賣低」的結果。

- 羊群效應:面對市場壓力或趨勢,投資人可能會放棄自身的分析和判斷,選擇跟隨群體,這種從眾心理也是常見市場泡沫或恐慌的由來。

- 策略不一致:有時候,投資者可能在一開始計畫進行短線交易,但當交易虧損時轉而持有長期,或是基於基本面分析進行買入,卻又基於技術分析賣出,這種買賣理由不一致的做法,也會導致投資績效不彰。

其實都是輸給自已

人並非總是理性的,在反覆無常的股市中,投資人容易受情緒影響,因此我們要面對並不是一個理性的市場,而是一個無效市場。

—班傑明‧葛拉漢

無效市場理論進一步強調,由於市場結構的不完善或市場參與者的局限性,市場價格經常會偏離其真正的內在價值。特別是在那些交易量較低或較不受主流市場關注的股票,更容易出現這種現象,這些股票往往被大多數投資者所忽視。

換個角度思考,假如投資股票的買賣交易完全不需要交易成本。理論上,如果沒有額外的內部資訊,成功接近市場的概率應當接近 50%。然而,現實情況卻顯示,主動尋求超額回報的專業機構中,居然有高達 60% 的主動型基金表現不如大盤,這其實表明了一個重要的現象:在很多時候,投資者的失敗並非來自於市場本身,而是來自於他們自己的行為模式和決策失誤所造成的結果。

想要打敗市場,就是不要想著打敗市場

從上述的討論中可以看出,主動型基金在與大盤的競爭中屢屢落敗,主要原因在於這些基金都過度強調短期績效,導致基金經理人總是試圖預測短期市場走勢來達到高的短期績效,也正是導致主動型投資人失敗的一大因素。

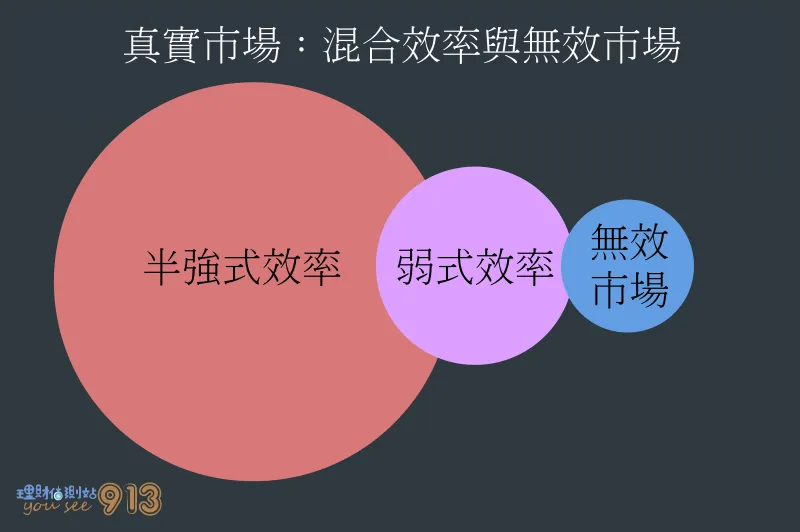

圖(2)真實市場:混合效率與無效市場

市場的運作實際上是效率市場和非效率市場的結合。對於包含大量資訊的重要訊息,市場的反應通常非常迅速且有效,這符合效率市場假說。然而,當涉及股票估值或市場整體估值時,由於人類的貪婪、恐懼和羊群效應(從眾心理),市場往往會表現出非理性,這也是無效市場理論的一部分。

先前的討論探討投資的本質,運氣如何影響投資決策也提到了運氣對投資成效的影響。當排除運氣因素後,長期能夠超越市場的投資者多採用價值投資策略。價值投資基於市場的非理性行為,識別出被低估的股票,並在深入研究後進行投資。

市場不完全如效率市場假訪所述,沒有長期超越市場的機會。事實上,市場總是存在無效率的空間,只是這些機會僅留給那些努力研究的投資者。

價值投資者購買被低估的股票並長期持有,等待其內在價值被市場發掘,而不是追求短期的市場表現。這種策略能有效避免主動型投資者常見的敗因,例如減少交易成本和對內在價值的重視能夠降低對績效落後或損失的恐懼。

因此,長期來看,價值投資是一種可被證明穩定超越市場的投資策略。然而,在股票市場過熱的時期,譬如台股上 2 萬點的現在,市場可能會忽視公司的實際估值,更關注於動能或熱門題材,這時價值投資策略可能會表現相對不如市場平均水平。

本節的核心思想是,如果想長期超越市場,就不應該過於關注短期想打敗市場的念頭。真正的勝利來自於堅定自我策略,不被市場的短期波動所左右。

結語

股市經常出現錯誤評價的情況,這正是智慧和經驗能夠發揮作用的地方。

—菲利普·費雪

市場實際上是效率與非效率的混合體。大多數投資者在市場中的表現,可能非常符合八二法則定理,即 80% 主動型投資人會輸給大盤指數。事實上,根據統計,即使是專業投資機構,仍有超過六成的主動型基金無法長期戰勝大盤,而這也正是指數化投資策略,目前當紅的 ETF,如今盛行的主因。

然而,難以勝過市場並不等同於無法戰勝市場。從本文的討論中我們亦可以發現,投資人往往因為受到行為金融學中提到的種種心理因素所影響而屢屢失手。若要戰勝市場,首先就要先贏過自己。

筆者是價值投資的信徒,在所有投資策略中,價值投資法經得起時間的考驗,也是種被證實為有效的方法之一。或許其它投資方法也有穩定勝過市場的可能性,但是前提是必須避開常見的投資誤區。

價值投資策略能幫助投資者避開那些導致他們屢敗屢戰的主要原因,從而實現超越市場的目標。但市場是變幻莫測的,有時會表現出瘋狂與非理性。因此,如果想要在長期戰勝市場,就不能僅僅著眼於短期的勝利。保持獨立思考,不隨市場而左右,不被市場的短期波動所左右,才是長期勝過市場的關鍵。

所有智慧,都是從對大量簡單、基本的真理的長期耐心堆積中得來的。

—查理·芒格

實證

以下是筆者提供自己的投資實測結果做為具體案例:2017 年以來迄今,在超過 6 年的時間裡,平均年化報酬率以每年贏過市場 10% 的結果。該案例也揭示了要戰勝市場其實是可行的。

圖(3)913開站迄今專題累計績效

最後,下一篇文章熵:揭開市場效率的科學,筆者將提出一個數學概念「熵」,以具體補充衡量市場效率的方法。

延伸閱讀

參考資料

- 《漫步華爾街》Burton G. Malkiel

- 《# 約翰柏格投資常識》John C. Bogle